Quels effets et gains fiscaux d'une taxation minimale des multinationales ? CAE. Juin 2021.

Après la décision des ministres des Finances du G7 début juin en faveur d'impôt minimum mondial d'au moins 15 % sur les bénéfices des entreprises, ce sera au tour du G20 de s'en emparer les 9 et 10 juillet, à Venise. En cas d'accord sur les critères de base, l'OCDE sera chargée d'élaborer les détails d'ici à la fin de 2021. Quel impact peut-on attendre d'une telle réforme ? Ce Focus du CAE présente de nouvelles estimations de la géographie de l'évitement fiscal (qui relocalise ses profits où ?). Les auteurs quantifient aussi les gains en recettes fiscales, pour la France, les États-Unis et l'Allemagne, de la mise en place d'un taux effectif minimum en identifiant la source de ces recettes (entreprises domestiques ou destination).

Taxation minimale des multinationales : contours et quantification, Conseil d'analyse économique, Focus n° 064‐2021, 29 juin 2021.

par Sébastien Laffitte, Julien Martin, Mathieu Parenti, Baptiste Souillard et Farid Toubal.

Résumé

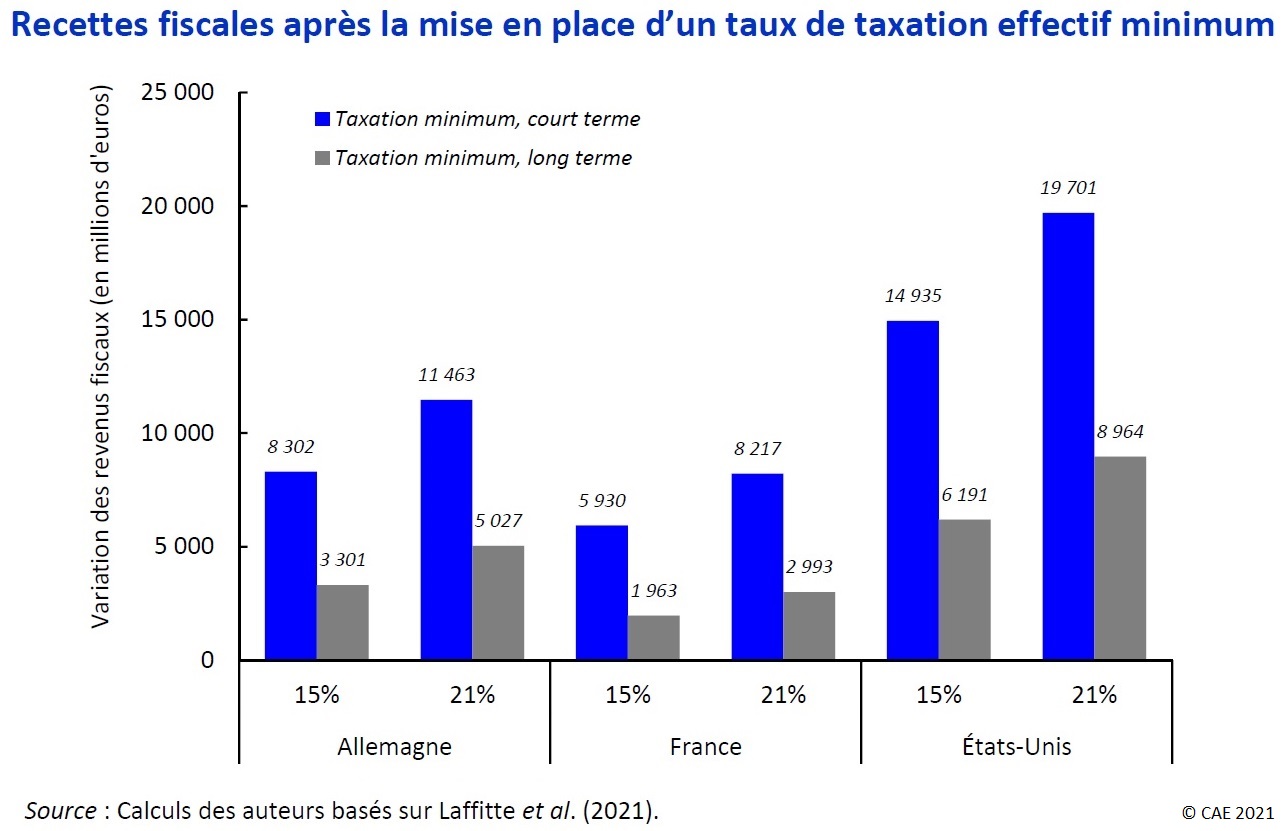

La taxation minimale des entreprises est au centre des négociations d'une réforme globale de l'imposition des multinationales. Il s'agit du pilier 2 de ces négociations et cet outil relativement simple mais très puissant pourrait remettre en cause l'existence même des paradis fiscaux. Son application permettrait à la fois à la France de taxer les profits de ses entreprises délocalisés dans des paradis fiscaux, mais aussi de freiner l'érosion de sa base taxable. Selon les paramètres actuels de la réforme, notre modèle suggère qu'à court terme les recettes fiscales de la France augmenteraient de près de 6 milliards d'euros avec un taux de taxation minimal effectif à 15 % et 8 milliards d'euros avec un taux à 21 %. Les gains peuvent varier selon le périmètre de l'assiette taxable, les possibilités d'inversion des sièges sociaux ou l'obligation ou non d'appliquer le taux d'imposition minimal aux entreprises domestiques. L'augmentation des recettes fiscales est relativement plus forte en France qu'en Allemagne ou qu'aux États‐Unis. Les gains espérés sont bien plus élevés que ceux du pilier 1 de la réforme qui ouvre des droits à taxer les 100 plus grandes entreprises mondiales en fonction du lieu de destination de leurs ventes. Selon nos estimations, ce second volet de la réforme rapporterait à la France environ 900 millions d'euros.

Sommaire

- Taxation minimale effective : le principe

- Taxation minimale effective : mécanismes

- Géographie de l'évitement fiscal

- Quantification du pilier 2 de la réforme

- Paramètres de la mise en place d'un taux effectif minimal (base imposable, 21 vs 15 %, mise en place unilatérale, inversion du pays de la tête de groupe, définition de la tête de groupe)

- Comparaison avec d'autres réformes (Taxe sur les services numériques, Pilier 1 version 2021)

Cliquez sur l'image pour agrandir le graphique.

« Avec un taux minimum de 21 %, les recettes fiscales françaises d'impôts sur les bénéfices augmenteraient de près de 20 % contre 10 % pour l'Allemagne et 3,5 % pour les États‐Unis. »

Source : Focus CAE n° 064‐2021, juin 2021.