Faudra-t-il rembourser les dettes publiques ? Natixis. Octobre 2020.

Flash Economie n° 1139, 9 octobre 2020.

par Patrick Artus.

Résumé

Le débat sur les dettes publiques et sur la solvabilité budgétaire dans les pays de la zone euro est très confus. Il faut donc rappeler quelques mécanismes de base :

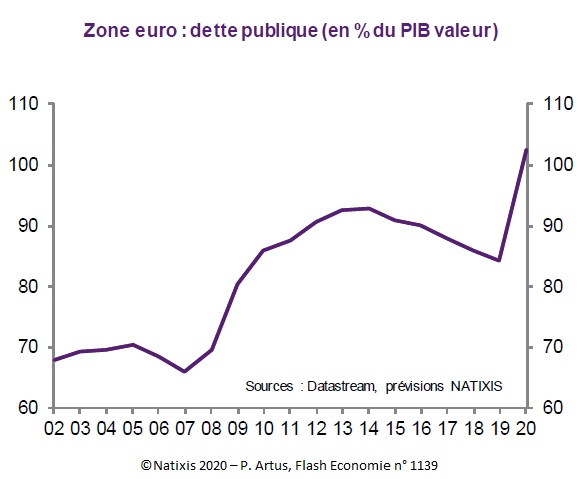

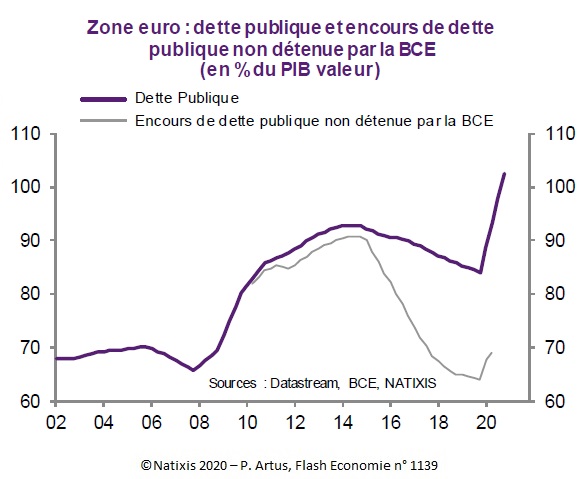

- si la BCE ne réduit jamais la taille de son bilan, c'est-à-dire renouvelle les dettes publiques qu'elle détient lorsqu'elles arrivent à maturité, les États n'ont jamais à rembourser les dettes publiques détenues par la BCE. La solvabilité budgétaire peut dans ce cas être calculée à partir de la partie de la dette publique qui n'est pas détenue par la BCE ;

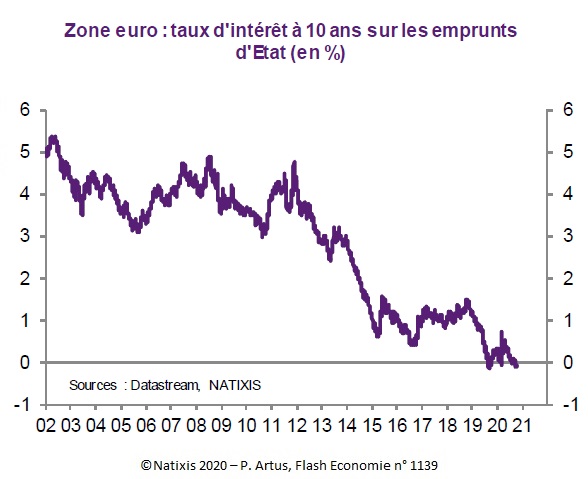

- dans une situation de taux d'intérêt à long terme et à très long terme très bas, un État peut utiliser l'endettement public pour financer des investissements efficaces (à condition de savoir les identifier) ou d'horizon très long, même si cette dette n'est pas monétisée par la BCE ;

- la réduction des déficits publics sera nécessaire, pour la partie des déficits qui ne finance pas des investissements efficaces, lorsque la BCE arrêtera d'acheter de nouvelles obligations du secteur public, ce qui de plus fera remonter les taux d'intérêt à long terme donc rendra plus difficile le financement des investissements à horizon long. Ceci pousse à réaliser rapidement les investissements publics à horizon long nécessaires.

Graphiques extraits de la publication :

Cliquez sur les images pour agrandir les graphiques.

Source : Flash Economie n° 1139, octobre 2020.

Pour aller plus loin :

Patrick Artus, Comprendre tous les effets du déficit public monétisé (ou de l'Helicopter Money), Flash Économie n° 1152, 13 octobre 2020.

Résumé

Nous essayons d'identifier tous les effets d'un déficit public monétisé (ou de manière équivalente de l'Helicopter Money) sur l'économie.

Ces effets passent :

- par l'évolution des taux d'intérêt, donc de l'investissement et de la production ;

- par la modification de la structure optimale de la richesse, et en particulier de la demande de monnaie de transaction et de placement ;

- par la variation du niveau de la richesse, de la valeur des obligations détenues.

Les signes des effets sur les taux d'intérêt, la production ne sont pas ambigus, celui des effets sur la richesse et les prix des actifs (actions…) est ambigu, et dépend de la taille de la réponse à la baisse des taux d'intérêt, des poids optimaux des différents actifs dans la richesse et de la demande de monnaie de transaction à la variation des taux d'intérêt. Nous examinons dans quelles configurations on pourrait ne pas avoir une hausse de la richesse et des prix des actifs.

L'évolution de la demande totale de monnaie joue un rôle central.

Voir aussi :

Artus P., Pourquoi l'endettement public n'est pas un problème. Natixis, Flash Économie n° 1354, 26 novembre 2020.

Artus P., Que vont devenir les règles budgétaires et monétaires de la zone euro ? Natixis, Flash Économie n° 1362, 30 novembre 2020.