Les mesures de politique monétaire pendant la première phase de la crise de la Covid-19. Banque de France. Mars 2021.

Bulletin de la Banque de France n° 234/1, 5 mars 2021.

par Adrian PENALVER et Urszula SZCZERBOWICZ.

Résumé

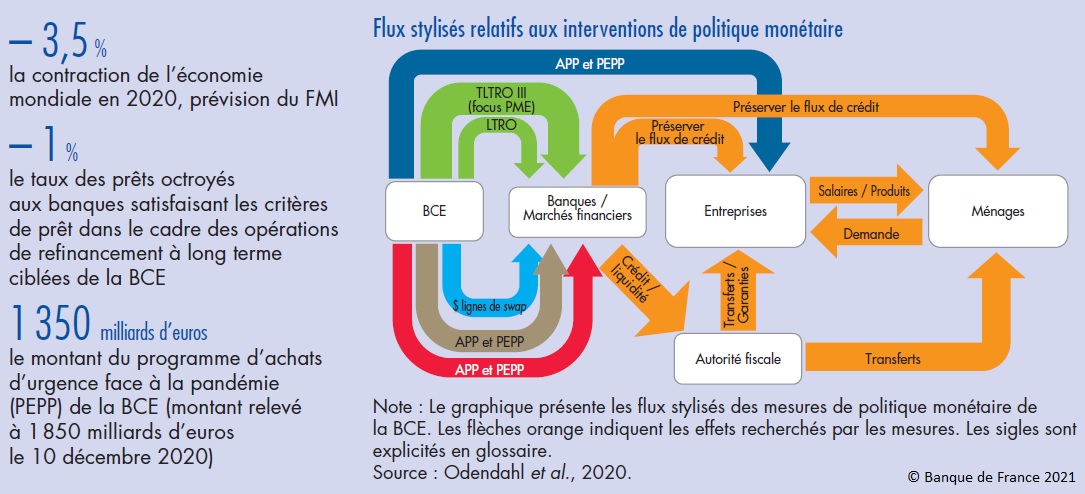

Le virus de la Covid-19 a commencé à se propager dans la zone euro avec une flambée de cas fin février et début mars 2020. Le 11 mars, l'Organisation mondiale de la santé a déclaré une « pandémie mondiale », et des restrictions de plus en plus sévères ont été mises en place afin de juguler cette crise sanitaire. Concrètement, l'activité économique a été suspendue dans de nombreux secteurs presque partout dans le monde. Jamais, depuis la Seconde Guerre mondiale, la production économique ne s'était contractée aussi brutalement. En réponse à cette première phase de crise, les principales banques centrales ont pris, entre mars et juin, des mesures de politique monétaire, se caractérisant par de nombreux points communs. Associées aux mesures d'urgence exceptionnelles prises par les gouvernements, elles ont permis d'amortir la crise économique en contrant les mécanismes d'amplification. Cet article ne couvre pas la « deuxième vague » de contaminations, après l'été 2020.

Sommaire

1. La crise économique actuelle est différente de la crise financière de 2008…

2. … et requiert des réponses plus ciblées

3. Les banques centrales du monde entier ont également pris des mesures pour soutenir l'économie

- Maintien des taux d'intérêt sans risque à un bas niveau

- L'aide accordée aux banques pour la fourniture de liquidités à leurs clients, en particulier aux PME

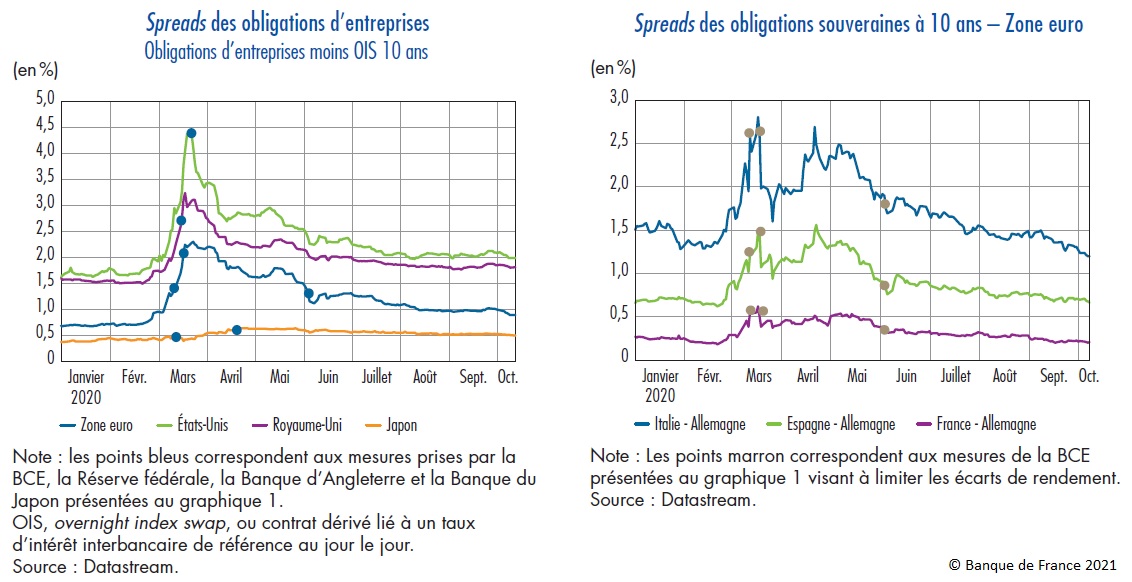

- Aide aux entreprises qui font appel aux marchés de capitaux

- Maintien du mécanisme de transmission

- Maintien des flux de financement en dollars

Un premier bilan avait été publié dans le Blog de la Banque de France en avril 2020 : F. Odendahl, A. Penalver, U. Szczerbowicz, L'action des banques centrales pour aider l'économie à survivre au Covid-19, Bloc-notes Éco, billet n° 157, 15 avril 2020.

Cliquez sur les images pour agrandir les figures.

Source : Bulletin de la Banque de France n° 234/1, mars-avril 2021.

A lire également :

• Emmanuel Cerclé, Hervé Le Bihan et Michaël Monot, Comprendre la croissance du bilan des banques centrales, Bloc-notes Éco, billet n° 209, 25 mars 2021.

Résumé : Les bilans des banques centrales ont fortement augmenté, sous l'effet des politiques monétaires « non conventionnelles » mises en place face à la crise de 2008, puis à celle de la Covid-19. En raison des programmes d'achats nets d'actifs en place, ils sont encore en expansion. Toutefois, à plus long terme, leur taille pourrait se stabiliser, puis se replier graduellement, lorsque l'inflation sera durablement revenue au voisinage de l'objectif. L'ajustement de la taille de leur bilan devrait néanmoins demeurer dans la boîte à outils des banques centrales.

• Sylvérie Herbert, Maria Sole Pagliari et Adrian Penalver, Pourquoi est-il possible d'emprunter à taux négatifs dans certains pays ?, Bloc-notes Éco, billet n° 212, 23 avril 2021.

Résumé : Les coûts d'emprunt diminuent dans les économies avancées depuis plusieurs décennies, en particulier sur la partie longue de la courbe des rendements, et sans que la pandémie de coronavirus n'interrompe cette évolution. Même les obligations à long terme émises par certaines sociétés privées dans la zone euro se négocient à des taux d'intérêt négatifs. Cette diminution des coûts d'emprunt reflète principalement une baisse du taux d'intérêt naturel réel causée par le vieillissement de la population et le ralentissement de la croissance de la productivité, mais aussi une compression plus récente de la partie longue de la courbe des rendements sous l'effet des achats d'obligations par les banques centrales.