La stagnation séculaire : quels enjeux pour les pays industrialisés ?

Gilles Dufrénot est Professeur de sciences économiques à Aix-Marseille Université, membre de l'AMSE (Aix-Marseille Sciences Economiques) et chercheur associé au CEPII. Il travaille dans les domaines de l'économie du développement, de la macroéconomie et des politiques économiques. Il a récemment publié aux Éditions Atlande Les pauvres vont-ils révolutionner le XXIème siècle ? Transcender le capitalisme (mai 2018) et Austérité budgétaire : remède ou poison ? La zone Euro à l'épreuve de la crise, co-écrit avec Marcel Aloy et Anne Péguin-Feissolle (novembre 2017). Il est également co-auteur d'un ouvrage sur Les politiques budgétaires dans la crise (de Boeck, 2013) qui a reçu le prix Turgot 2014 du meilleur livre d'économie financière.

Télécharger l'article en version pdf.

Une synthèse de cet article a été publiée dans le blog des intervenants des Jéco en novembre 2017 : La stagnation séculaire : ce qui fait débat.

1. Introduction

Cet article propose un survol rapide du concept de stagnation séculaire et des enjeux qu'il représente pour le débat théorique sur l'avenir du capitalisme dans les pays industrialisés. On peut parler d'une résurgence d'un concept qui entraîna des débats passionnés durant les années quarante et cinquante, à un moment où un certain nombre d'économistes craignaient que les États-Unis ne se remettent pas de la Grande Dépression des années 1930. Hormis aux spécialistes d'histoire de la pensée et des théories économiques, les doctrines de la stagnation séculaire n'étaient plus enseignées dans les facultés d'économie depuis la fin des années 1970. Comme l'expliquent Backhouse et Boianovsky [2016], le concept est même devenu une «hérésie» macroéconomique dans les débats au sein de la profession.

La violence de la crise financière de 2008 et la durée de la Grande Récession économique mondiale qui a suivi a remis à l'ordre du jour les doutes sur la capacité du capitalisme de marché à résister à des chocs de grande ampleur. D'où vient cette crainte ? En quoi modifie-t-elle notre représentation du fonctionnement du capitalisme ? Les débats actuels sur la stagnation séculaire s'inscrivent dans la continuité des discussions qui ont lieu depuis toujours sur le fait que, sur une longue période, les équilibres macroéconomiques seraient caractérisés par des états stationnaires. Il existe deux conceptions de ce à quoi ressemble un état stationnaire économique.

Une première vision, optimiste, a été proposée par exemple par Keynes dès 1928. Dans Essais de persuasion, perspectives économiques pour nos petits-enfants, il décrit l'état stationnaire comme une ère d'opulence où la croissance n'est plus quantitative, mais consiste en une amélioration de la qualité de la vie, celle où la société fournit à tous des services collectifs satisfaisants (éducation, santé, infrastructures), une société où personne ne manque de rien. D'autres économistes comme Galbraith ont le même point de vue optimiste. L'état stationnaire se produit en quelque sorte lorsqu'une économie est sur la frontière technologique la plus élevée que l'on puisse atteindre dans le monde et que les consommateurs sont à un niveau de satiété où tous leurs besoins sont assouvis. Selon Schumpeter [1942], une telle situation ne peut pas se produire. En effet, cela signifierait que le capitalisme est arrivé à maturité, parce que les entreprises n'auraient plus d'opportunités d'investissement. Or, le propre de l'entrepreneur est de réformer et révolutionner en permanence la routine de la production.

L'autre vision de l'état stationnaire est moins optimiste. L'hypothèse de stagnation séculaire s'inscrit dans une tradition de pensée mise en avant autrefois par les économistes classiques. En effet, ces derniers contestaient l'hypothèse d'une croissance économique perpétuellement forte. Selon eux, c'est la distribution fonctionnelle de la richesse, défavorable au profit émanant de l'accumulation du capital et de la rente foncière qui freine l'accumulation à long terme. Marx pensait que l'arrêt de la croissance serait provoqué par la concentration excessive du capital privant les capitalistes de la possibilité d'extraire de la plus-value de la force de travail. Cette vision pessimiste des économistes classiques sera reprise par une partie des économistes néoclassiques liant la croissance stationnaire à la productivité marginale décroissante des facteurs de production. Au cours des années qui ont suivi la Grande Dépression, certains économistes «stagnationnistes» comme Pigou [1943] pensaient que la croissance économique pouvait demeurer faible sur une longue période si le taux d'intérêt naturel de l'économie – qui équilibre l'épargne et l'investissement – était négatif, alors que le taux d'intérêt monétaire des marchés était très faible et «coincé» au-dessus de zéro. Klein [1947] appuya cette interprétation en donnant la raison suivante. Le taux d'intérêt réel de l'économie est inélastique par rapport à l'investissement et à l'épargne. Là encore, Schumpeter s'opposa à cette idée. Selon lui, grâce à la destruction créatrice et à l'interaction entre les inventions et les innovations, des transformations organisationnelles et productives donnent naissance à des produits et des services nouveaux qui empêchent le moteur de la croissance de s'essouffler.

Les enjeux, aujourd'hui, des thèses de la stagnation séculaire se situent au niveau des politiques économiques. La question importante n'est pas seulement de savoir si les économies des pays industrialisés sont installées durablement dans une zone de croissance potentielle basse, dans une trappe déflationniste empêchant une baisse des taux d'intérêt réels de long terme, si la croissance médiocre est due à une situation d'épargne surabondante, ou bien si le potentiel de croissance est entraîné vers le bas par des facteurs exogènes tels que la démographie ou la productivité des facteurs. Les économistes sont également préoccupés par le fait de savoir si ce nouvel équilibre macroéconomique de stagnation séculaire est stable ou non. En d'autres termes, a-t-on des chances d'en sortir à la suite d'un choc significatif de politique économique ? Ou bien, l'économie est-elle piégée dans un équilibre de sous-emploi de façon durable ?

Si l'on analyse la stagnation séculaire comme un phénomène de demande, alors des impulsions budgétaires peuvent être envoyées à l'économie pour combler le désajustement entre l'épargne et l'investissement. Par exemple, la fiscalité peut être utilisée pour orienter le surplus d'épargne vers l'investissement productif. L'impôt peut servir à redistribuer les revenus vers les agents ayant les propensions à dépenser les plus élevées. Au contraire, des politiques de consolidations budgétaires peuvent se révéler néfastes car elles accentueraient le sous-investissement. La politique monétaire peut être mobilisée pour créer de l'inflation. Le but est de réorienter les anticipations inflationnistes à la hausse en adoptant des politiques qui réduisent l'ancrage actuelles des anticipations du secteur privé (passage d'une politique de ciblage d'inflation à une stratégie de ciblage du niveau général des prix, politiques d'assouplissement quantitatif, ciblage de la courbe des taux au lieu du seul taux court).

Si la stagnation séculaire est comprise comme un phénomène d'offre, alors l'équilibre macroéconomique atteint peut être considéré comme transitoire. Dans ce cas, les politiques à actionner sont plutôt de nature structurelle. En l'occurrence, il s'agit d'augmenter le potentiel de croissance de l'économie par des mesures visant à moderniser l'appareil productif, accroître le capital humain, favoriser les innovations qui augmenteront la productivité du travail.

Cet article propose donc un survol des discussions soulevées par le retour du débat sur la stagnation séculaire dans les pays industrialisés. La Section 2 débute par un éclairage historique, car les discussions d'aujourd'hui ont des traits communs avec ce dont on débattait dans les années quarante et cinquante. Elle fournit quelques illustrations récentes de la stagnation séculaire dans quelques pays du G7. Les Sections 3 et 4 passent en revue les grandes questions qui alimentent les débats aujourd'hui sur le rôle des politiques publiques. Enfin, la Section 5 conclut.

2. Comment se manifeste une stagnation séculaire ?

C'est Hansen [1939] qui a proposé ce terme, pour exprimer le fait qu'après la grande dépression des années 1930, l'économie américaine retrouverait un régime de croissance identique à celui observé dans les pays industrialisés entre 1815 et 1915 (celui d'une longue phase descendante d'un cycle Kondratiev caractérisé par des taux de croissance faibles et des prix bas). Summers [2014] a repris ce terme pour décrire la situation macroéconomique des États-Unis après la crise financière de 2008. De nombreux travaux ont ensuite été consacrés à ce sujet dans les pays industrialisés. L'ouvrage collectif édité par Teulings et Baldwin [2014] propose différentes analyses de la stagnation séculaire. On rappelle ici les principaux aspects des débats.

2.1. À l'origine du concept de stagnation séculaire

Comme de nombreux économistes qualifiés de «stagnationnistes» (parmi lesquels, Henderson, Higgins, Kalecki, Kaldor, Lange, Lerner, Nathan, Steindl, Sweezy), Hansen pensait que la croissance américaine resterait faible pendant les décennies qui suivraient la grande dépression des années 1930. Ces économistes faisaient valoir que le fonctionnement normal du capitalisme donnait lieu à des cycles Juglar et Kondratiev amenant régulièrement des situations de dépression économique. Selon eux, les dépressions étaient créées par des forces maintenant l'épargne au-dessus de l'investissement, notamment le ralentissement de la croissance démographique, la fin des expansions territoriales et de la découverte de nouvelles ressources naturelles. Sans nier l'importance du progrès technique, leur point de vue était que les inventions et les innovations entrainaient des «économies» de capital et non un accroissement de l'investissement. Ils observaient également que les périodes de hausse du revenu national se traduisaient par une augmentation forte de l'épargne institutionnelle et de l'épargne des entreprises.

Ces tendances avaient été observées aux États-Unis, avant la crise de 1929. Les stagnationnistes en déduisaient que, lorsque le capitalisme atteint une certaine maturité, les forces mentionnées précédemment empêchent des situations durables de plein-emploi. D'où l'idée d'adopter des mesures spécifiques pour accroître le niveau de vie des populations (importance de la politique budgétaire, des dépenses d'infrastructures en logement, de taux d'intérêt bas permettant d'augmenter le crédit, de la dette extérieure pour stimuler les échanges commerciaux). Et pour stimuler l'investissement, en dehors des hausses des dépenses en capital de l'État, l'investissement privé serait encouragé par des mesures incitatives favorisant la concurrence et limitant les réglementations.

L'hypothèse de stagnation séculaire de l'économie américaine a nourri un débat passionné durant les deux décennies des années 1940 et 1950, entre partisans et opposants de la thèse stagnationniste. Le lecteur intéressé trouvera une excellente synthèse chez Backhouse et Boianovsky [2016].

Un point important à retenir est que ces débats s'inscrivaient dans une «expérience historique» américaine. Au moment de la crise des années 1930, on avait à l'esprit que les facteurs qui avaient jadis conduit à l'âge d'or économique entre la fin de la guerre de Sécession en 1877 et 1913 avaient disparu. Le milieu du XIXème siècle avait été marquée par une expansion coloniale extérieure en Amérique Latine et en Asie, intérieure par les guerres indiennes, un mouvement de concentration industrielle (freiné ensuite par des politiques anti-trust), des vagues de migrations dans le pays et en provenance de l'étranger (limitées ensuite par l'instauration de quotas) et la découverte de métaux précieux et de nouvelles terres (qui s'acheva avec la fin des conquêtes de l'Ouest). Ces éléments induisirent l'idée qu'au lieu d'une croissance extensive, le pays compterait désormais sur une croissance plutôt intensive soutenue par le progrès technique et les innovations. Les théoriciens de la stagnation séculaire ne niaient donc pas que des innovations et des inventions nouvelles puissent conduire à des gains de productivité augmentant la capacité de production des économies. Leur argument était qu'un accroissement de la capacité de l'économie ne s'accompagnait pas nécessairement d'une augmentation de la demande. Or, lorsque la demande est faible, des capacités de production inemployées pendant une période prolongée entraînent une baisse de la croissance potentielle. L'économie est alors piégée dans une trappe déflationniste ou dans une trappe à chômage. Higgins [1948] est sans doute celui qui exprima le mieux cette idée. Cet argument est l'une des clefs pour expliquer la baisse tendancielle de la croissance américaine depuis la fin du XIXème siècle, en plein boom des innovations qui ont caractérisé la deuxième révolution industrielle.

2.2. Un nouveau risque de stagnation séculaire dans les pays industrialisés ?

Alors que l'hypothèse de stagnation séculaire semblait faire partie de doctrines anciennes, comme il en existe un certain nombre dans l'histoire de la pensée et des théories économiques, le terme est réapparu avec la grande récession de 2008. Comme durant les années quarante et cinquante, il a donné lieu à la constitution d'un nouveau corpus théorique et à des débats contradictoires entre tenants et opposants de cette thèse. Summers a repris l'hypothèse de stagnation séculaire pour décrire la situation macroéconomique dans laquelle se trouvent les États-Unis aujourd'hui. La stagnation économique actuelle est caractérisée par plusieurs éléments : des taux de croissance potentiels bas, des taux d'intérêt naturels qui ont continuellement baissé depuis le milieu des années 1990 et qui sont à zéro (voire négatifs dans certains pays), des taux d'inflation sous-jacents qui sont très faibles, ainsi qu'un net ralentissement des gains de productivité. Les taux d'inflation sont même passés au-dessous des cibles fixées par les banques centrales. Par conséquent, les économies sont bloquées en dessous du plein-emploi (parce que sans inflation et sans possibilité de faire baisser significativement les taux d'intérêt nominaux, il est difficile d'obtenir des taux d'intérêt réels négatifs qui seraient utiles pour relancer l'activité économique).

Ces symptômes n'ont pas grand-chose à voir avec la crise de 2008. Ils étaient déjà présents bien avant. Mais, comme l'expliquent Gordon [2016], Summers [2016], Clark [2016], ils ont été masqués par des cycles d'endettement et de boom financiers qui ont entretenu artificiellement la demande au cours des décennies passées, notamment durant la période qualifiée de Grande Modération [1].

Les graphiques qui suivent fournissent une illustration pour quelques pays industrialisés, à partir d'estimations réalisées sur la base d'un modèle semi-structurel de taux d'intérêt naturel à la Holston et al. [2016] [2].

La figure 1 montre, pour chaque pays, le taux d'intérêt naturel estimé et le taux d'intérêt réel de long terme historique. Nous observons très distinctement une baisse tendancielle des taux d'intérêt naturel. À partir de 2008, ils deviennent proches de zéro et parfois négatifs. Des taux naturels bas reflètent une activité économique déprimée. La question importante est alors de savoir jusqu'à quel niveau les taux longs réels effectivement observés doivent descendre en dessous du taux naturel pour stimuler les économies et leur éviter une situation de récession prolongée. En d'autres termes, quelle est la marge de la politique monétaire pour faire baisser les taux longs réels, compte tenu du taux d'inflation en vigueur ? Et pour que la baisse de ces taux stimule l'économie, que les sorties de récession puissent à leur tour créer un peu plus d'inflation qui fera baisser les taux longs réels, ce qui stimulera l'activité, etc.

À défaut de répondre sur le plan théorique, nous pouvons nous fonder sur des expériences de pays. Aux États-Unis, en Allemagne et au Royaume-Uni, le taux réel observé passe en dessous du taux naturel à partir de 2010, plus tardivement en France après 2012. Au Japon, le taux long réel est au niveau du taux naturel dès le milieu des années 1990. Le cas japonais s'explique par un excès d'épargne nette global et l'ancienneté des politiques monétaires d'assouplissement quantitatif pour lutter contre la stagnation observée depuis plusieurs décennies.

Figure 1. Taux d'intérêt naturel et taux d'intérêt réel de long terme (%)

Source : Brand et al. [2018]

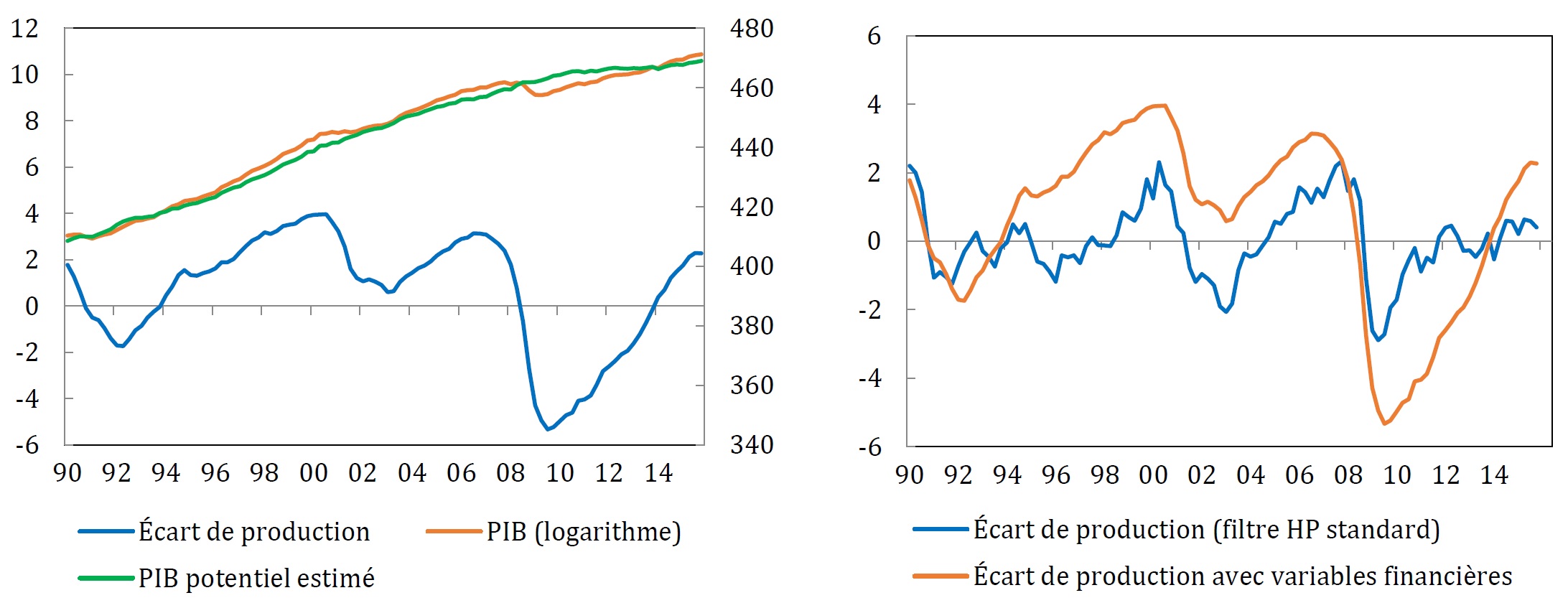

La figure 2 présente l'écart de production estimé pour les États-Unis. Cet écart mesure la différence entre le PIB observé et le PIB potentiel. À la suite de la crise de 2008, l'output-gap américain montre une récession profonde correspondant à un écart de production très négatif estimé autour de -6%. L'écart se referme 6 ans après le choc initial à partir de 2014. En 2015, il retrouve ses valeurs d'avant-crise autour de 2%. La figure de droite montre les écarts de production estimés avec et sans les variables de cycle financier. L'amplitude du cycle des affaires est plus forte dans le premier cas de figure. Ceci suggère que durant les phases d'expansion, l'économie américaine a été beaucoup plus en surchauffe qu'on ne le pensait, en lien sans doute avec des phénomènes d'accumulation des déséquilibres financiers et de bulles liées au cycle financier. On peut remarquer notamment sur la figure 1 qu'entre 2000 et 2015, le taux d'intérêt réel évoluait en dessous du taux naturel. Ces observations sont conformes à celles de Borio et al. [2017] qui montrent que sans la prise en compte du cycle financier on a tendance à sous-estimer les output-gaps. De même, la crise financière a donné au cycle économique une profondeur qu'il n'aurait pas eue si la finance était neutre.

Figure 2. Estimation de l'écart de production des États-Unis

Source : Brand et al. [2018]

Échelle de gauche : écart de production en points de %.

Échelle de droite : logarithme du PIB en volume (indice base 100 en 2010) multiplié par 100.

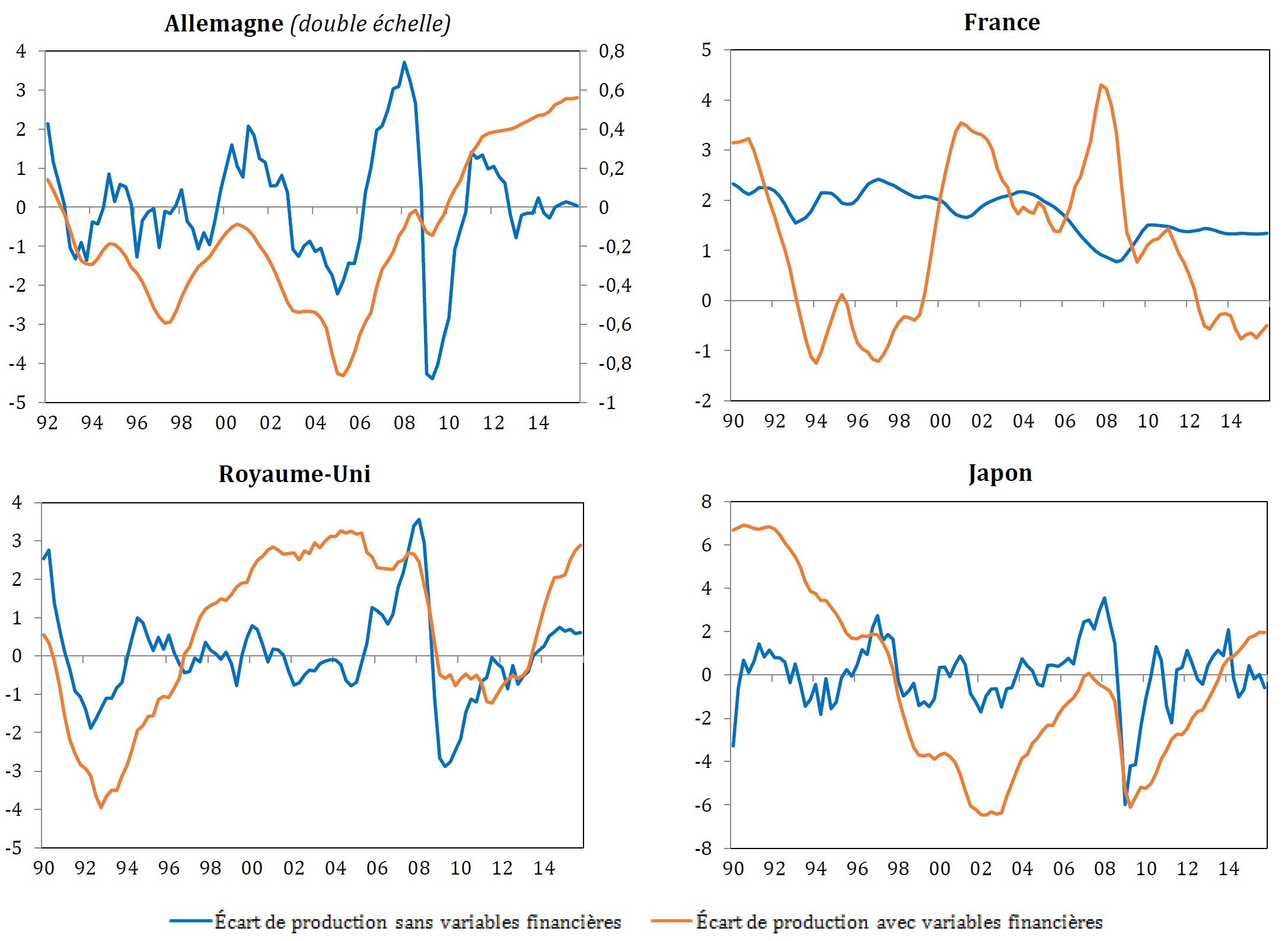

La figure 3 décrit les écarts de production des autres pays. Le Royaume-Uni et le Japon affichent un profil similaire à celui des États-Unis : les deux pays entrent en récession économique en 2008 (même si la profondeur de la récession est moins importante qu'aux États-Unis) et en ressortent à partir de 2014.

L'entrée de la France en récession est différée dans le temps. Elle se produit à partir de 2010, année correspondant au début des crises de dettes publiques dans la zone euro. En conséquence, selon nos estimations, à la fin de l'année 2015 l'écart de production ne s'est toujours pas refermé même s'il est faible. L'Allemagne est un cas atypique. Contrairement aux autres pays, le PIB est constamment proche du PIB potentiel. Les écarts de production sont donc plus faibles. La crise de 2008 a entrainé une perte de PIB potentiel plus importante que dans les autres pays mais ce dernier retrouve son niveau d'avant-crise dès 2010, bien plus rapidement donc que les autres pays.

Figure 3. Estimation des écarts de production (Europe et Japon)

Source : Brand et al. [2018]

Échelle de gauche : écart de production en points de %.

Échelle de droite : logarithme du PIB en volume (indice base 100 en 2010) multiplié par 100.

La figure 4 montre que l'Allemagne est un cas atypique par rapport aux autres pays, lorsque l'on compare les écarts de production avec et sans variables financières. Alors que les variables financières ont systématiquement accru l'amplitude du cycle économique au Japon, en France et au Royaume-Uni, nous observons le phénomène opposé dans ce pays jusqu'en 2011.

Figure 4. Écarts de production avec et sans variables financières

Source : Brand et al. [2018]

Échelle de droite (Allemagne) : écart de production avec variables financières.

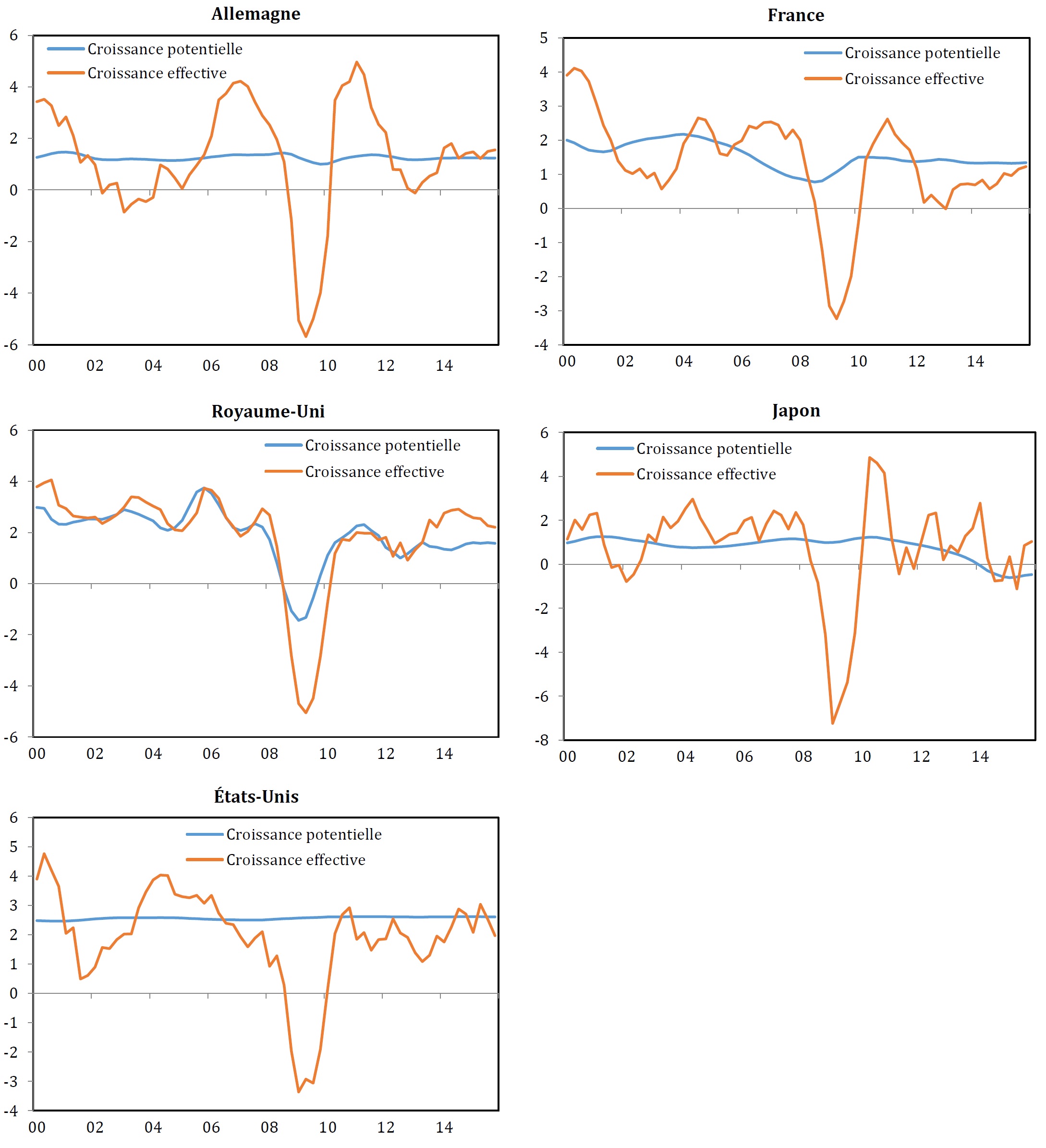

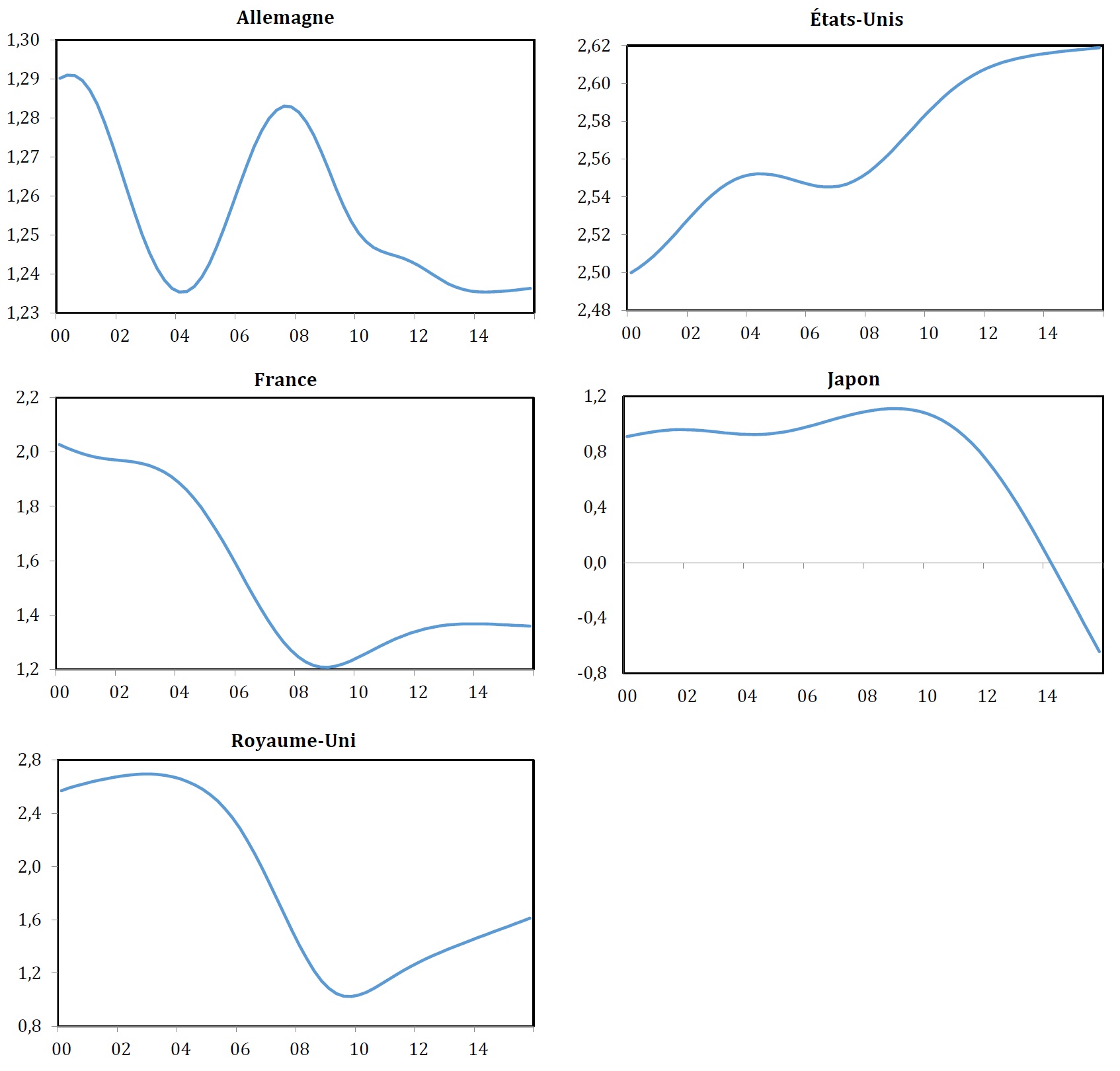

Les figures 5 et 6 montrent différents profils de croissance potentielle depuis le début des années 2000.

Les États-Unis ont une croissance potentielle annuelle qui croît régulièrement autour de 2,5% en moyenne. Le sentier est décroissant pour les autres pays et date de bien avant la crise financière de 2008. En France et au Royaume-Uni, une baisse régulière est observée depuis la récession du début des années 2000. En France, la croissance potentielle était d'environ 2% dans les années 2000 et devient inférieure à 1,5% au cours des 5 dernières années jusqu'en 2015. Au Royaume-Uni, elle passe de 2,5% en moyenne à moins de 1,6%. Le cas du Japon est symptomatique des décennies perdues et de la difficulté de la reprise. La croissance potentielle, déjà inférieure à 1% pendant la décennie des années 2000 à 2010, chute après la crise financière de 2008 et devient même négative à partir de 2014. L'Allemagne est le seul pays où le taux de croissance potentielle connait de faibles fluctuations autour de 1,25%.

Figure 5. Croissance potentielle et effective (%)

(comparaison depuis le début des années 2000)

Source : Brand et al. [2018]

Figure 6. Zoom sur les taux de croissance potentielle (%)

Source : Brand et al. [2018]

3. La stagnation séculaire : un problème de demande ou d'offre ?

3.1. Les explications par la demande

Pour certains économistes, la stagnation séculaire est d'abord un problème de demande (voir par exemple Krugman [2014], Summers [2016]). Les explications par la demande mettent en avant plusieurs facteurs susceptibles d'entraîner des situations de stagnation prolongée. Selon Eggertsson et Krugman [2012], c'est un choc de désendettement, à la suite d'un retournement du cycle financier, qui fait chuter la demande agrégée. L'existence d'une trappe à liquidité dans ce contexte constitue alors une bonne amorce pour que se produise un cercle vicieux de déflation par la dette à la Fisher. Caballero et Farhi [2015], et Caballero et al. [2016] considèrent que la rareté d'actifs non risqués est une cause des déséquilibres globaux ayant conduit les pays à une situation d'excès d'épargne. Selon les auteurs, lorsque les investisseurs sur les marchés financiers ont du mal à trouver des actifs sûrs dans lesquels placer leur épargne, cette dernière devient élevée et fait baisser les taux longs. Ces taux ne peuvent pas «percer» la barrière zéro (ils ne peuvent pas rester négatifs durablement). Dans ce cas, c'est la production (au lieu du taux d'intérêt) qui s'ajuste pour équilibrer l'épargne et l'investissement. En économie ouverte, à défaut de pouvoir faire baisser les taux d'intérêt, les gouvernements peuvent empêcher la production de baisser en ajustant leur taux de change, ce qui conduit à une «guerre» des monnaies illustrée par des dévaluations compétitives. Une autre explication, mise en avant par Eggertsson et al. [2016] est que, lorsque les taux d'intérêt réels ne peuvent pas baisser, la demande agrégée à une forme inhabituelle (elle a une pente positive) qui empêche les économies de s'ajuster dans le bon sens à la suite d'un choc. Ainsi, des facteurs qui sont habituellement analysés comme une source de croissance dans les modèles néoclassiques peuvent avoir des effets pervers : hausse de l'épargne, hausse de la productivité des facteurs, déclin démographique.

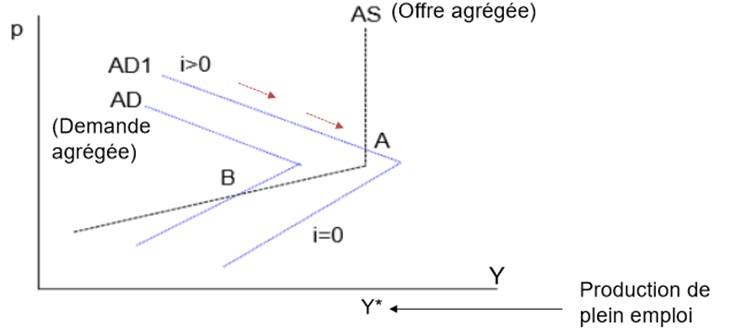

La figure 7 décrit l'équilibre macroéconomique que l'on obtient à partir d'un modèle de stagnation séculaire proposé par Eggertsson et al. [2014]. La fonction d'offre agrégée a la forme habituelle et possède un «coude» au niveau de production correspondant au plein-emploi. En revanche, la fonction de demande agrégée a une forme inhabituelle.

Lorsque les autorités monétaires sont encore en mesure de faire baisser les taux d'intérêt réels, elle a une pente négative. Un choc de demande négatif fait baisser la production et les prix. La banque centrale réagit en diminuant son taux d'intérêt nominal. S'il y a suffisamment d'inflation dans l'économie, le taux d'intérêt réel baisse à son tour, ce qui stimule l'activité. L'économie peut alors se diriger vers le plein-emploi (point A).

Cependant, si l'inflation est trop faible, la baisse du taux d'intérêt nominal peut ne pas être suffisante pour provoquer une diminution du taux réel. Dans une situation où les taux nominaux sont déjà très bas (proches de zéro), le choc de demande négatif conduit à une hausse du taux réel, puisque les prix baissent. L'économie s'engage alors dans un cercle vicieux : l'activité recule, ce qui fait baisser encore les prix, puis de nouveau la demande, etc. Un équilibre de stagnation séculaire est tel que l'économie s'éloigne au fur et à mesure du niveau de production correspondant au plein-emploi. Ce mécanisme se produit parce que la fonction de demande agrégée coupe la fonction d'offre agrégée sur la partie où sa pente est positive (point B).

Figure 7. Équilibre de stagnation séculaire selon Eggertsson et al. [2016]

L'économie peut donc se retrouver bloquée dans une trappe déflationniste. La hausse du taux d'intérêt réel encourage alors l'épargne, mais décourage l'investissement et la consommation.

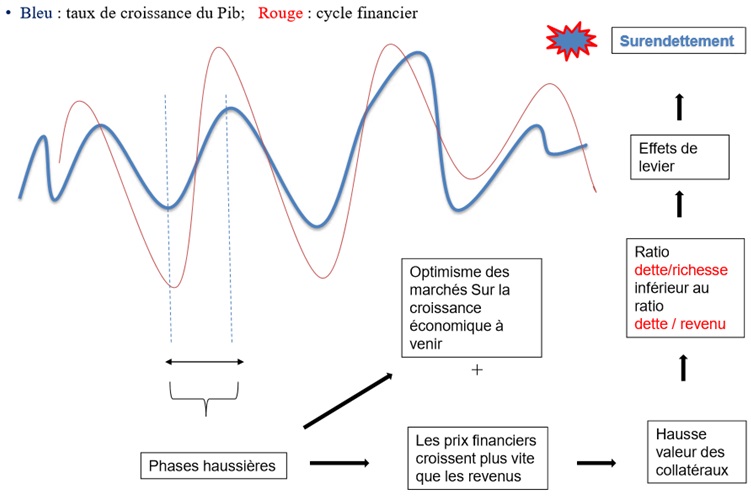

3.2. Le rôle du cycle financier

Toujours du côté de la demande, le cycle financier peut contribuer à maintenir une économie dans une trappe à stagnation séculaire, à cause des contraintes de liquidité qui pèsent sur le secteur privé (ménages et entreprises) lors du retournement des cycles d'endettement ou bien à la suite de l'éclatement d'une bulle financière. Le cycle financier a un impact sur la demande à court terme. Les travaux de Borio et al. [2017] montrent que l'on obtient une meilleure estimation de l'écart de production en intégrant comme variables explicatives des indicateurs du cycle financier. En conséquence, durant les phases d'emballement du cycle (boom du crédit, hausse des prix de l'immobilier et des prix d'actifs), le PIB observé s'approche du PIB potentiel. Lorsque les bulles éclatent, le PIB observé passe en dessous et s'éloigne du PIB potentiel. Ce constat empirique peut être justifié par des analyses reprenant l'hypothèse d'instabilité financière de Minsky (voir Keen [2011], Dufrénot et al. [2012]) ou mettant en évidence le rôle des comportements de levier des institutions financières.

La figure 8 illustre les dynamiques des phases de surendettement et de désendettement liées au cycle financier.

Figure 8. Phases de surendettement et de désendettement liées au cycle financier

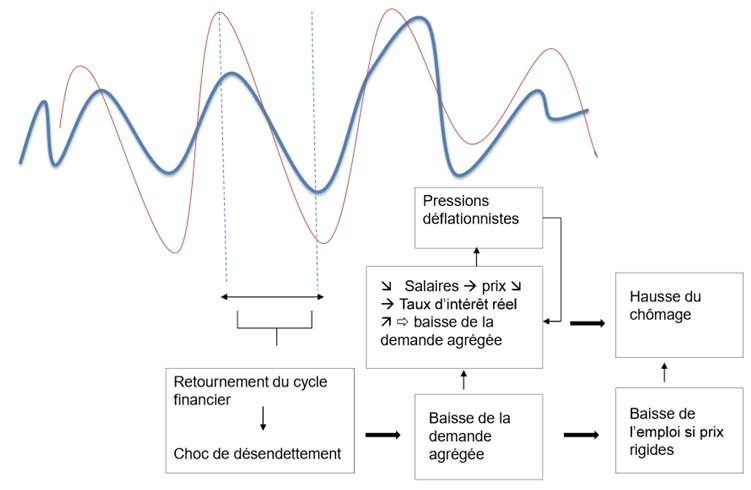

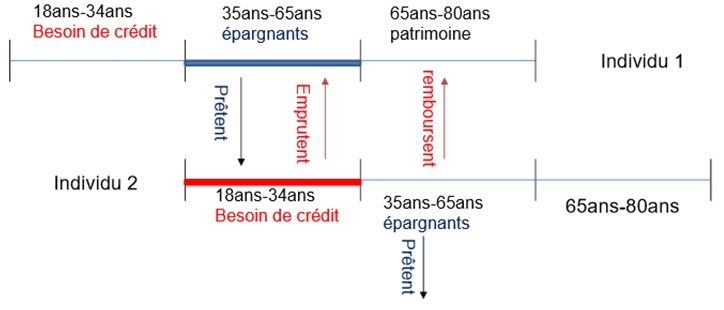

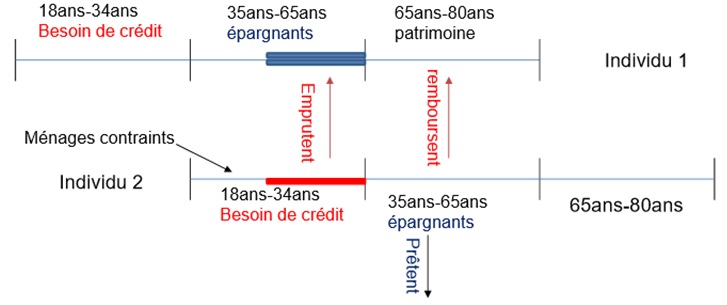

Un cadre théorique qui se prête à ce type d'analyse pour comprendre des cycles d'endettement et de surendettement sur la stagnation séculaire est le modèle à générations imbriquées. La figure 9 en donne une illustration schématique. Le cycle de vie d'un individu est décomposé en trois. Il emprunte au cours de la première période, rembourse les sommes empruntées dans la seconde période, et enfin consomme son patrimoine dans la troisième partie de son cycle de vie. Les opérations de prêts et d'emprunts se font entre des personnes qui sont à des périodes différentes de leur cycle de vie. Il peut s'agir de prêts au sens strict ou de garanties (apportées par exemple par les parents pour leurs enfants, jeunes entrants sur le marché du travail). Les générations se succèdent et, à chaque période, l'équilibre entre l'épargne et l'investissement se fait en agrégeant les demandes de crédit et les offres de prêts individuels.

Figure 9. Structure d'un modèle à générations imbriquées

Que peut-il se passer à la suite d'un retournement du cycle financier ? L'effet est identique à celui d'un choc de désendettement (figure 10). Une partie des ménages jeunes rencontre des contraintes de financement durant la première partie de son cycle de vie. Une partie des ménages dans la seconde partie de leur cycle de vie se retrouve donc avec une épargne qu'elle ne peut prêter, ce qui fait baisser le taux d'intérêt. S'il y a de nombreux ménages contraints dans l'économie, ce phénomène peut conduire les taux sur la barrière zéro et impliquer les effets pervers d'une stagnation séculaire.

Figure 10. Effet d'un choc de désendettement

3.3. Les explications par l'offre

Pour certains auteurs, la stagnation s'explique plutôt du côté de l'offre qui détermine la capacité productive des économies (Gordon [2012], pour les États-Unis). Gordon identifie six «vents contraires» freinant la croissance américaine. Les facteurs évoqués sont les déterminants de la croissance de long terme du modèle de Solow et des modèles de croissance endogène : évolution démographique et productivité du travail, progrès technique améliorant la productivité du capital, dépenses d'innovations, dépenses d'éducation, évolution des taux de participation sur le marché du travail, évolution des législations des marchés du travail. Selon Gordon, les technologies les plus récentes (numérisation, robotique, biotechnologies, économie collaborative…) ne permettraient pas des gains de productivité aussi élevés que les NTIC des années 1980, et encore moins ceux des révolutions industrielles.

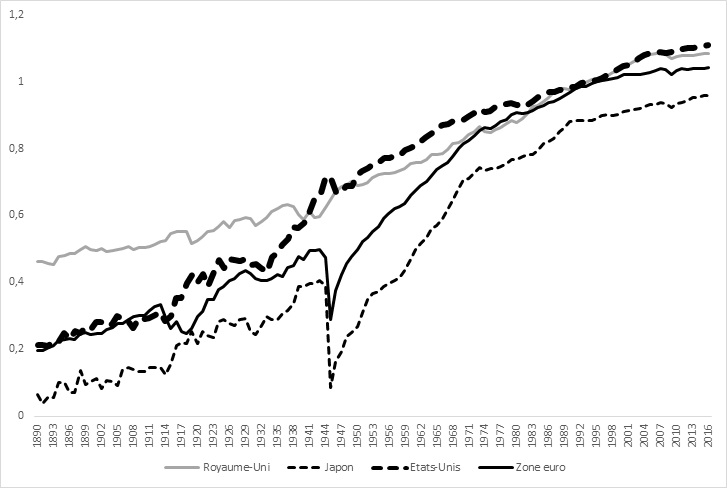

La figure 11 montre l'évolution de la productivité globale des facteurs depuis 1890 dans la zone euro, aux États-Unis, en Angleterre et au Japon. On peut noter le leadership des États-Unis à partir du début des années 1930 jusque vers les années 1950, puis le fort rattrapage de ce pays par le Japon et l'Europe durant les Trente Glorieuses, et enfin son tassement.

Un fait nouveau est que la productivité du travail commence à ralentir aux États-Unis à partir du début des années 1990, alors que ce pays a le leadership des innovations dans le monde. Plus inquiétant encore, l'Europe et le Japon ont stoppé leur processus de rattrapage à partir du moment où la productivité américaine a commencé à décliner. Dans ces pays, elle aurait été inférieure de 15% à 30%.

Plusieurs explications ont été avancées. Celle qui paraît la plus évidente est que les rythmes des innovations ne sont pas suffisants pour autoriser des taux de croissance qui élèvent fortement et durablement les niveaux de vie. Une autre explication est que les économies auraient atteint leur vitesse de croisière en ce qui concerne le rythme des innovations. Incontestablement, des découvertes telles que la machine à vapeur, l'électricité, les systèmes de tout-à-l'égout, les découvertes médicales, les progrès des sciences physico-chimiques ont entraîné un bouleversement dans la vie des gens. Ce n'est pas le cas des innovations plus récentes comme l'informatisation, la robotique, l'électronique. Celles-ci ont certainement modifié les modes de vie, mais leur impact sur les économies n'a pas été aussi spectaculaire que les précédentes découvertes et innovations.

Figure 11. Évolution de la productivité des facteurs dans les pays industrialisés depuis 1890

(échelle logarithmique)

D'autres explications mettent en avant un recul de la qualité de l'éducation (mesurée notamment par les enquêtes PISA de l'OCDE). C'est par exemple le cas aux États-Unis où les études supérieures coûtent cher. D'autres mettent en cause l'organisation même du système productif : les marchés ne sont pas suffisamment concurrentiels, ce qui favorise les situations de rente de monopole.

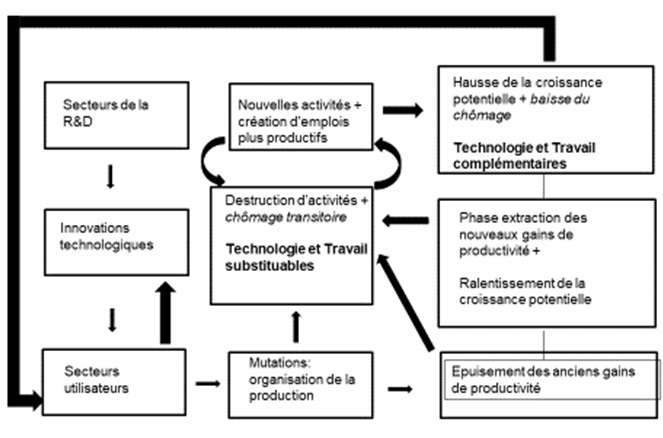

Ce recul du progrès technique produirait une stagnation séculaire et du chômage de masse par plusieurs canaux. D'abord, les progrès technologiques et scientifiques sont de moins en moins complémentaires avec le facteur travail. Ensuite, les innovations ont favorisé la différenciation des techniques de production. Soit qu'il s'est agi d'améliorer la qualité des produits et des services pour monter en gamme (différenciation verticale). Et les innovations ont détruit d'anciens emplois sans en créer de nouveaux dans la même proportion. Au contraire, la différenciation des techniques de production aurait accentué les inégalités d'accès à l'emploi entre les travailleurs les mieux formés, les plus qualifiés et les autres. Soit qu'il s'est agi d'offrir plus de choix aux consommateurs (différenciation horizontale). Mais on n'a fait que saturer l'espace de leurs désirs, sans que cela n'améliore l'emploi.

3.4. Un ralentissement transitoire de la productivité ?

La thèse de Gordon est critiquée par les économistes schumpétériens [3]. Ceux-ci pensent que les pays ont toujours leur destin en main grâce à leurs entrepreneurs, figures emblématiques du capitalisme et de sa régulation. Ils n'entrevoient dans la stagnation séculaire qu'un phénomène transitoire, inévitable et inhérent au capitalisme car reflétant la répétition des cycles longs d'innovations. Pour ce faire, l'entrepreneur (aidé par les financiers) crée, innove, invente ; et il accepte une forme de darwinisme naturel désigné sous le nom de «destruction créatrice» : quand de nouvelles activités apparaissent, il est normal que d'autres disparaissent. La figure 12 résume ce qu'est un processus de destruction créatrice. Voici comment ce processus s'est manifesté au cours de l'histoire, depuis le début du XXème siècle.

À partir du début du XXème siècle, les pays industrialisés ont connu plusieurs cycles d'innovations qui correspondent à divers régimes de croissance.

Le régime de croissance fordiste s'étend de 1900 à 1973. Si l'on ne comptabilise pas les années de guerre, ce régime aura duré 60 ans. Six décennies qui ont été caractérisées par l'essor du commerce et des transports, une production de masse, une organisation scientifique du travail. Cette période a eu ses âges d'or caractérisés par des taux de croissance fastes, une diminution du nombre de pauvres et des inégalités moins prononcées dans un contexte de changement des modes de vie (entre 1900 et 1913, entre 1920 et 1938 et de 1950 à 1973). Ces années sont celles des révolutions industrielles.

Un second régime de croissance apparaît entre 1995 et 2005. C'est un régime de croissance qui est basé sur l'économie de la connaissance, et il est caractérisé par un développement de la mondialisation et de la financiarisation. Durant cette période, des innovations qui ont vu le jour quelques années auparavant sont arrivées à maturité et ont donné naissance à un nouvel âge d'or économique qui a duré environ une dizaine d'année : Internet, les microprocesseurs, le laser, la fibre optique, les technologies satellitaires, l'électronique.

Un nouveau régime de croissance devrait apparaître vers 2020, au moment où certaines innovations en cours seront pleinement exploitables : les technologies numériques, l'intelligence artificielle, les nanotechnologies, les technologies liées à l'écologie, la robotique, l'automatique. C'est précisément pendant ces périodes que le chômage fait un bond, que l'on compte un plus grand nombre de personnes «déclassées» par les mutations technologiques en cours. Ce sont aussi des périodes où les inégalités s'accroissent parce que la richesse va dans un premier temps aux groupes qui sont à l'origine des mutations : les inventeurs, les financiers, etc. Durant les phases de transition, le rapport entre le travail et la technologie change. Lorsque les anciennes activités disparaissent, travail et technologie sont substituables (en d'autres termes, les nouvelles machines remplacent progressivement les hommes). Mais, dès qu'un nouveau système est en place, on voit apparaître des technologies qui sont complémentaires de la main d'œuvre.

Figure 12. Processus de destruction créatrice

L'approche schumpétérienne permet de comprendre pourquoi la productivité peut baisser. À tout le moins, pourquoi, dans les statistiques, le progrès technique peut indiquer un ralentissement, alors même que sous nos yeux nous voyons des innovations en train d'éclore. Les imprimantes 3D existent, mais elles ne seront utilisées par une masse de personnes que d'ici quelques années. Les camions sans conducteurs existent bel et bien, mais ils ne seront largement utilisés dans les activités de logistique que d'ici quelques années. La combinaison des innovations dans la robotique, l'automatique et l'informatique permet aujourd'hui de faire circuler des voitures sans conducteur. Mais nous attendrons quelques années avant que cela devienne une habitude dans la société.

Par conséquent, il est fort possible que les observations de Gordon reflètent simplement une phase de transition entre deux régimes d'innovations, ce qui a été régulièrement le cas historiquement. Généralement 20 ans s'écoulent entre deux nouveaux régimes de croissance. L'analyse des schumpétériens donne ainsi un nouveau relief au débat sur la stagnation séculaire. Il s'agirait d'une situation d'équilibre instable, apparaissant principalement durant les périodes de mutation du capitalisme.

Les politiques économiques adaptées à ce contexte consistent par exemple à accroître le financement public des formations compatibles avec les futurs nouveaux systèmes productifs ; encourager les personnes à envisager différemment leur carrière professionnelle (on peut changer de métier à 30 ans, 40 ans, 50 ans, 60 ans) ; cibler la formation continue pour les métiers requérant le plus de technicité ; améliorer l'apprentissage des nouvelles technologies (numérique, robotique, électronique) ; habituer les gens à de nouveaux modèles de business. Cela requiert un changement d'état d'esprit parmi les acteurs de la société.

Cependant, un point peut inquiéter. Le régime de croissance fordiste avait connu 60 ans d'âge d'or, alors que les années fastes du régime de croissance basé sur l'économie de la connaissance n'avaient duré que 12 ans, soit 5 fois moins longtemps. Combien de temps durera alors le prochain régime de croissance dont les innovations arriveront à maturité vers 2020 ? Les progrès réalisés au cours des deux premières révolutions industrielles ont correspondu à un «effet Noé» positif : les innovations introduites ont produit une discontinuité majeure en changeant radicalement les modes de production et de consommation et les niveaux de vie. Schumpeter aurait parlé d'innovations radicales. Les progrès techniques des années 1990 ont plutôt correspondu à un «effet Joseph» [4], c'est-à-dire des innovations de nature incrémentales qui engendrent des cycles d'innovations plus courts. Nul ne peut affirmer aujourd'hui que les innovations qui préparent les économies de demain seront de nature incrémentale. Dans un certain nombre d'activités, on pense même le contraire. La robotisation, les avancées de l'imagerie et de l'impression 3D sont en train de faire faire des bonds à la médecine ; et l'on pourrait affirmer la même chose de la miniaturisation. L'automatisation modifie l'organisation de la production au cœur des entreprises. Un autre point important, synonyme vraisemblablement de rupture, est que les innovations actuelles permettront à chacun d'entre nous d'innover pour répondre à des besoins personnels. Par exemple, on pourra utiliser une imprimante 3D pour concevoir son propre système d'évacuation des déchets ; les nouveaux matériaux écologiques permettront à ceux qui le souhaiteront de produire leur propre énergie, avec des matériaux bruts ; nous pourrons fabriquer nous-mêmes notre maison ; certaines entreprises fabriqueront elles-mêmes les équipements de production dont elles auront besoin grâce à la combinaison de l'automatisation, de l'informatique et de la robotisation.

4. Quel rôle pour les politiques publiques ?

4.1. Quel rôle pour la politique budgétaire ?

Le rôle de la politique budgétaire dans un contexte de stagnation séculaire a été très discuté, dans le contexte de crises des dettes publiques dans la zone euro. À partir de 2010, l'idée a prévalu que les performances de croissance faibles et les poussées déflationnistes étaient d'abord le reflet du retournement d'un super-cycle de la dette. La sortie de la stagnation économique passait donc nécessairement par des politiques de consolidation budgétaire à court terme et une utilisation des finances publiques orientée vers l'amélioration de la compétitivité des économies à moyen/long terme pour augmenter la croissance potentielle. La dépense publique devait être orientée vers un soutien aux activités de recherche-développement, à l'amélioration des infrastructures dans le secteur du numérique, des biotechnologies et de la robotisation, au développement de la formation continue dans les entreprises pour lutter contre la déqualification de la main d'œuvre. L'opportunité pour un pays de procéder de la sorte a cependant donné lieu à débats. Des travaux empiriques ont conforté l'argument selon lequel la réduction des déficits budgétaires permettait d'augmenter la croissance de long terme grâce à des effets anti-keynésiens (voir par exemple, Almeida et al. [2013]). Mais, certains économistes ont attiré l'attention sur le fait que les consolidations budgétaires entretenaient un cercle vicieux de croissance faible, parce que les multiplicateurs sont élevés pendant les récessions et les années qui suivent (Blanchard et Leigh [2013]). D'autres ont fait remarquer qu'une hausse de la dépense publique financée par une dette supplémentaire pouvait faire remonter le taux d'intérêt naturel des économies (Eggertsson et al. [2016]). D'autres encore ont souligné les effets déflationnistes des réformes structurelles (Martins [2015]). Une autre justification du recours à la politique budgétaire pour sortir de la stagnation séculaire est que, dans un contexte où la demande privée est faible, la dépense publique et son financement par la dette permet d'absorber l'excès d'épargne et, ce faisant, de réduire les risques de bulles financières.

4.2. Quel rôle pour la politique monétaire ?

Du côté de la politique monétaire, la stagnation séculaire peut s'analyser comme un équilibre durable de trappe à liquidité. Les taux d'intérêt au plancher zéro maintiennent l'économie dans une situation d'inefficience dynamique, puisque les taux d'intérêt réels sont inférieurs au taux de croissance du PIB réel. Il en résulte un taux d'investissement trop bas et l'apparition de bulles financières. La faiblesse des taux d'intérêt réels reflète à la fois des taux d'inflation et des taux d'intérêt bas.

Le premier défi pour les banques centrales est de mettre un terme à la spirale désinflationniste qui est l'un des symptômes de la stagnation séculaire. Dans la zone euro, l'inflation a baissé de manière continue depuis 2012 jusqu'à devenir parfois négative. Par exemple, le taux de croissance annuel de l'IPCH (indice harmonisé des prix à la consommation) était de -0,2% en février 2016, 0% en mars 2016, -0,2% en avril 2016, -0,1% en mai 2016. Le taux mensuel en juillet 2016 était de -0,6%. La déflation a été l'un des faits stylisés marquant de l'économie japonaise depuis 1990. Après une désinflation marquée entre 1990 et 1994, la déflation s'est installée durablement entre 1999 et 2012 s'élevant en moyenne autour de -0,3% sur cette période. En 2015, la déflation était de -0,8%. Tant en Europe qu'au Japon, ces périodes d'inflation basse et de déflation ont été accompagnées de récessions économiques ou de taux de croissance modérés.

L'exemple historique du Japon montre qu'il peut être difficile de lutter contre la désinflation et la déflation une fois qu'elles se sont installées, ce pays ayant connu un phénomène de «récession par la déflation» en raison de la lenteur de réaction de la politique monétaire et surtout de la faiblesse des montants engagés lors de la mise en œuvre des politiques monétaires non conventionnelles (l'inverse de ce qui s'est passé à partir de 2008 en Angleterre et aux États-Unis). Les banques centrales disposent de plusieurs leviers pour sortir une économie d'une situation de stagnation séculaire. Elles peuvent d'abord chercher à «percer» la barrière zéro en fixant des taux d'intérêt nominaux de court terme négatifs (exemples de la BCE, des banques centrales du Danemark, de Suisse et de la Suède). Elles peuvent également amener directement les taux longs en territoire négatif par des politiques massives de rachat d'obligations (cas des politiques monétaires non conventionnelles).

Comment peut-on modifier les anticipations d'inflation du secteur privé ? Les faits historiques montrent que les tentatives pour activer le «canal du signal» des politiques non conventionnelles (forward guidance) ne marchent pas toujours tant que le cadre théorique auquel on se réfère est celui des règles de taux d'intérêt à la Taylor où les banques centrales ont une cible d'inflation annuelle qu'elles réalisent en ajustant leur taux directeur. La crédibilité des banques centrales dans leur volonté de créer plus d'inflation passe peut-être par d'autres approches. Une première solution consisterait à adopter une cible de taux de croissance nominal. Une autre serait de cibler le niveau général des prix au lieu de l'inflation. Une autre approche, actuellement privilégiée par la Banque du Japon, serait de cibler toute la courbe des taux, ce qui aurait pour effet de changer les anticipations d'inflation à différents horizons de maturité des taux d'intérêt.

En dehors du rôle des politiques budgétaires et monétaires, deux autres aspects mobilisent l'attention des économistes actuellement.

4.3. La question des inégalités

Le premier concerne le rôle que pourraient jouer les politiques publiques de lutte contre les inégalités. En effet, de nombreux travaux ont été consacrés à l'impact de la montée des inégalités (de revenu et de richesse) sur la récession qui a suivi la crise (voir par exemple, Fitoussi et Saraceno [2011], Piketty et Saez [2013], Stiglitz [2013]). Mais leur implication pour la stagnation séculaire a été moins étudiée. Les travaux sur le sujet soulignent que les inégalités ont pour effet de gonfler artificiellement la consommation, parce que les ménages doivent emprunter à court terme pour financer leurs achats. Le boom du cycle du crédit alimente un cycle de la dette privée susceptible de mener à un phénomène «d'étranglement» par la dette. Lorsque la phase ascendante du crédit prend fin, les ménages surendettés doivent consacrer une part significative de leur revenu et de leur richesse à se désendetter. C'est ce mécanisme qui maintient la demande loin du niveau du plein-emploi (voir Ostry et al. [2014], Palley [2012]). Stiglitz [2016] souligne qu'en dehors des facteurs d'inégalités habituellement étudiés dans la littérature, le développement de l'économie numérique et la transformation des structures de production qu'elle entraine est susceptible d'expliquer la baisse de la part des salaires dans le revenu. En effet, faute de politiques publiques de formation pour la reconversion des travailleurs, la mobilité de ces derniers du secteur manufacturier aux secteurs des services très utilisateurs des nouvelles technologies, s'avère difficile.

Les liens entre inégalités (au sens large de la répartition fonctionnelle des revenus entre salaires, profits des entreprises, rémunérations des entreprises et profits bancaires) et la stagnation séculaire nécessitent une analyse plus approfondie, à la manière des anciens modèles de croissance de long terme dans la tradition de Kaldor/Pasinetti/Robinson. En effet, un certain nombre de paradoxes demeurent. Comment peut-on expliquer que, simultanément, les profits des entreprises aient retrouvé des niveaux records et que, malgré tout, l'investissement demeure faible ? Quel rôle joue l'actionnariat ? Les capitaux sont-ils «détournés» vers la spéculation financière au détriment de l'investissement ? Cette dernière hypothèse est privilégiée par certains économistes (voir par exemple, Wray [2009] ou Yellen [2009]). L'explication qu'ils donnent est que, devant la croissance économique faible, le capital trouverait dans les marchés financiers une forme plus adaptée de valorisation. Un courant d'économistes post-keynésiens relie la stagnation séculaire du PIB à une stagnation séculaire salariale (voir par exemple, Lavoie et Stockhammer [2013]). Enfin, les courants néo-marxistes interprètent la stagnation séculaire comme le résultat des mutations dans l'accumulation capitaliste qui a lieu dans un contexte de financiarisation mondialisée et des changements que cela a impliqué dans les rapports de classe. Ces mutations entrainent des contradictions selon le mécanisme suivant : i) à cause de la stagnation économique, le capital ne peut se valoriser que sur les marchés financiers ; ii) plus la stagnation se prolonge, plus ce phénomène s'accentue et génère des bulles financières ; iii) il y a suraccumulation du capital financier qui déprime l'économie réelle (voir Foster et Halleman [2010], Foster et Magdoff [2013] et les contributions de l'ouvrage collectif de Foster et Szlajfer [2009]).

4.4. Le problème de l'excès d'épargne

L'autre question nouvelle qui occupe les débats actuels porte sur la problématique des taux d'intérêt de long terme faibles à cause de l'excès d'épargne (saving glut) de l'économie mondiale. L'une des causes semble être la rareté d'actifs sûrs. Typiquement, au niveau mondial, les réserves excédentaires des pays émergents sont investies dans des bons du Trésor américains dont l'offre tend à se raréfier. De manière générale, et à l'intérieur même des pays, l'offre d'actifs sans risque progresse à un rythme inférieur celui de la demande. On peut l'expliquer par différents facteurs : forte aversion pour le risque des investisseurs qui ne croient pas à une reprise soutenue de la croissance, épargne de précaution des pays émergents pour éviter des crises financières et de change, changement des législations prudentielles pour la stabilité financière. Quelle que soit l'explication avancée, le fait est que l'épargne surabondante alimente des bulles financières et qu'il y a débat sur le fait de savoir si celles-ci favorisent la stagnation séculaire ou bien si elles permettent d'en sortir. Si on admet qu'une trappe à liquidité est une friction de marché ayant pour effet d'accentuer les contraintes de liquidité et de financement des agents, alors les bulles ont pour effet d'accroître la valeur des actifs, donc celles des garanties demandées par les banques, ce qui facilite l'accès au crédit. Mais les bulles sont une source d'instabilité financière que les banques centrales cherchent à contrôler (la crise de 2008 a conduit au développement d'une volumineuse littérature sur les politiques de stabilité financière). Dans ce cas, le desserrement des contraintes financières du secteur privé passe plutôt par une hausse des salaires des travailleurs (voir par exemple, Bivens [2017]).

5. Conclusion

L'attention que les économistes portent actuellement à la stagnation séculaire s'inscrit dans un contexte de renouvellement des cadres théoriques de pensée de la macroéconomie face aux mutations du capitalisme. En termes simples, la stagnation séculaire décrit un équilibre de sous-emploi stable dans lequel les économies sont «piégées» à cause d'une trappe à liquidité et d'un environnement caractérisé par une tendance désinflationniste historique sur les marchés des biens et services et du travail. Parallèlement, l'inflation des actifs financiers est élevée.

Par rapport à ce que l'on observait dans les années 1940 et 1950, la nouveauté vient du rôle de la finance. Bien sûr, des facteurs exogènes comme la productivité et la démographie modifient les trajectoires de croissance potentielle des économies. Mais les effets de levier financiers, facilités par la liquidité abondante des marchés, contribuent au fait que les économies connaissent des taux d'intérêt de long terme bas. La situation d'une trappe à liquidité d'une durée exceptionnellement longue s'explique par la conjugaison de deux tendances de prix en sens opposé : l'inflation est faible dans le secteur réel et élevée dans le secteur financier. Si l'on ajoute à cela le rôle du cycle de l'endettement public et privé, on aboutit à la conclusion que stagnation séculaire et instabilité financière sont liées. Les travaux de Fisher ou Minsky étaient déjà consacrés à l'étude de ces liens et ils trouvent aujourd'hui un nouvel écho dans la littérature (voir par exemple, Atif et Sufi [2014], Borio et al. [2017], Eggertsson et Krugman [2012]).

La stagnation séculaire donne lieu aujourd'hui à deux grilles de lecture, quelles que soient les causes évoquées. La première interprétation est qu'il s'agit d'un déséquilibre macroéconomique (ou un équilibre instable) dû à des imperfections de marchés. Un concept qui résume ce point de vue est l'écart entre le taux d'intérêt naturel et le taux d'intérêt réel observé. Ce dernier n'est pas au niveau où il devrait se situer au vu de l'écart entre l'épargne et l'investissement. Les raisons d'un écart positif entre taux observé et taux naturel sont variées : trappe à liquidité monétaire, trappe à sûreté (safety trap), ancrage excessif des anticipations sur le régime inflationniste de la période de Grande Modération, contraintes de financement subies par les ménages et les entreprises. La seconde interprétation est qu'il s'agit d'un équilibre stable endogène aux mutations du capitalisme et résultant de plusieurs facteurs : les changements dans la répartition personnelle et fonctionnelle des revenus, les mutations technologiques et démographiques, les liens entre cycle financier et activité réelle, la baisse séculaire des prix dans le secteur réel. Ces deux lectures orientent la nature des recherches menées depuis plusieurs années.

Prenons l'exemple des travaux sur les conséquences d'une trappe à liquidité avec un taux d'intérêt nominal de court terme «coincé» à zéro. D'un côté certains chercheurs montrent qu'elle entraîne l'apparition d'un nouveau régime de croissance faible caractérisé par une trappe déflationniste. De l'autre, des auteurs s'intéressent avant tout à déterminer des configurations de paramètres pour lesquelles les économies sont caractérisées par des équilibres déterminés ou indéterminés, la stagnation séculaire étant interprétée comme une équilibre «non désiré» (pour un aperçu de ces discussions, le lecteur consultera à titre de référence, Bullard [2010], Schmitt-Grohé et Uribe [2009], [2017], Arifovic et al. [2018]).

Autre exemple, celui des travaux sur l'estimation du taux d'intérêt naturel de l'économie. La littérature sur le sujet est abondante (pour un aperçu, voir Holston et al. [2016]). Un résultat important est que, dans le contexte actuel de stagnation séculaire, ce taux est négatif pour la plupart des pays industrialisés. Cette découverte provoque deux attitudes. La première attitude consiste à déclarer qu'il ne peut s'agir d'un équilibre stable car il est incompatible avec la stabilité du capitalisme. Ceux qui défendent ce point de vue avancent ses limites sur le plan théorique : l'équilibre macroéconomique obtenu provoque des bulles et favorise des effets de levier financiers nuisibles à la stabilité macroéconomique ; le taux naturel d'équilibre négatif engendre des situations d'inefficience dynamique ; les modèles théoriques utilisés reposent sur une structure démographique très particulière – à générations imbriquées – (voir Pichelmann [2015]). L'autre attitude est de considérer qu'un taux naturel négatif est simplement le reflet que les économies industrialisées font sérieusement face aujourd'hui à un problème de demande contrainte. Une demande agrégée faible chronique a pour effet de faire baisser continuellement le PIB potentiel. La fermeture de l'écart existant entre l'épargne et l'investissement passe par donc par un ajustement du revenu national. Une politique anti-stagnation va au-delà des politiques de relance par la demande keynésienne. Elle repose avant tout sur une réforme des mécanismes endogènes au fonctionnement du capitalisme qui ont conduit à la faiblesse de la demande agrégée : correction des inégalités dans la répartition fonctionnelle des revenus, contrôle du cycle d'endettement, redéfinition des liens entre finance et économie réelle (Hein [2015] résume ces différents points de vue).

Références bibliographiques

Almeida V., Castro G., Mourinho R., Maria J.R. [2013], "Fiscal consolidation in a small Euro-area economy", International Journal of Central Banking, 9(4), p.1-38.

Arifovic J., Schmitt-Grohé S., Uribe M. [2018], "Learning to live in a liquidity trap", Journal of Economic Dynamics and Control, 89, p.120-136.

Atif M., Sufi A. [2014], House of debt. How they (and you) caused the Great Recession and how we can prevent it from happening again, University of Chicago Press.

Backhouse R.E., Boianosky M. [2016], "Secular stagnation: the history of a macroeconomic heresy", European Journal History of Economic Thought, 23(6), p.946-970.

Baldwin R., Teulings C. (eds) [2014], Secular stagnation: facts, causes and cures, CEPR Press.

Bergeaud A., Cette G., Lecat R. [2016], "Productivity trends in advanced countries between 1890 and 2012", Review of Income and Wealth, 62(3), p.420-444.

Bivens J. [2017], "Inequality is slowing US economic growth. Faster wage growth for low- and middle-wage workers is the solution", Economic Policy Institute (EPI) Working Paper.

Blanchard O., Leigh D. [2013], "Growth forecast errors and fiscal multipliers", IMF Working Paper, 13/1.

Borio C., Disyatat P., Juselius M. [2017], "Rethinking potential output: embedding information about the financial cycle", Oxford Economic Papers, 3(1), p.655-677.

Brand T., Dufrénot G., Mayerowitz A. [2018], "Taux de croissance potentielle et taux d'intérêt naturels : estimation pour les pays industrialisés", in Aglietta M. (éd.), Transformer le régime de croissance, Rapport pour l'Institut CDC pour la Recherche, Paris.

Bullard J. [2010], "Seven faces of the “Peril”", Federal Reserve Bank of Saint-Louis Review, Sept/Oct, 92(5), p.339-52.

Caballero R., Farhi E. [2015], "The safety trap", NBER Working Paper n°19927.

Caballero R., Farhi E., Gourinchas P.O. [2016], "Safe asset scarcity and aggregate demand", American Economic Association, 106(5), p.513-518.

Clark G. [2016], "Winter is coming: Robert Gordon and the future of economic growth", American Economic Review, 106(5), p.68-71.

Dufrénot G., Klaus B., Malik S., Vardoulakis A. [2012], "Credit standards and financial institutions' leverage", Becker Friedman Institute for Research in Economics Working Paper, University of Chicago.

Eggertsson G., Krugman P. [2012], "Debt, deleveraging and the liquidity trap: a Fisher-Minsly-Koo approach", Quarterly Journal of Economics, 127(3), p.1469-1513.

Eggertsson G., Mehrotra N., Singh S., Summers L. [2014], "A model of secular stagnation", NBER Working Paper n°20574.

Eggertsson G., Mehrotra N., Summers L. [2016], "Secular stagnation in the open economy", American Economic Review, 106(5), p.503-507.

Fitoussi J.P., Saraceno F. [2011], "Inequality, the crisis and after", Rivista Di Politica Economica, 1, p.9-28.

Foster J.B., Szlajfer H. (eds) [2009], The faltering economy. The problem of accumulation under monopoly capitalism, New-York: Monthly Review Press.

Foster J.B., Halleman H. [2010], "The financial power elite", Monthly Review, 62(1).

Foster J.B., Magdoff F. [2013], "Class war and labor declining share", Monthly Review, 64(10), p.1-11.

Gordon R.J. [2012], "Is US economic growth over? Faltering innovation confronts the six headwinds", NBER Working Paper n°18315.

Gordon R.J. [2016], The rise and fall of American growth: the US standard of living since the Civil War, Princeton University Press, Princeton.

Hansen A. [1939], "Economic progress and declining population growth", American Economic Review, 29(1), p.1-15.

Hein E. [2015], "Secular stagnation or stagnation policy ? Steindl after Summers", Levy Economics Institute of Bard College, Working Paper n°846.

Higgins B. [1948], "Concepts and criteria of secular stagnation", in Metzler L.A. (ed.), Income, employment and public policy: Essays in honor of Alvin H. Hansen, Norton, New- York, p.82-107.

Holston K., Laubach T., Williams J.C. [2016], "Measuring the natural rate of interest: international trends and determinants", Federal Reserve Bank of San Francisco Working Paper n°2016-11.

Keen S. [2011], "A monetary Minsky model of the Great Moderation and the Great Recession", Journal of Economic Behavior & Organization.

Klein L.R. [1947], "Theories of effective demand and employment", Journal of Political Economy, 55, p.108-131.

Krugman P. [2014], "Four observations on secular stagnation", in Baldwin R., Teulings C., (ed.), Secular stagnation: facts, causes and cures, CEPR Press.

Lavoie M., Stockhammer E. (eds) [2013], Wage-led growth. An equitable strategy for economic recovery, Palgrave Macmillan, Basingstoke.

Martins M. [2015], Assessing the link between labour markets and deflation: how southern European labour markets affect deflation and what can be done about it, IoD, Policy Report.

Ostry J., Berg A., Tsangarides C. [2014], Redistribution, inequality and growth, IMF Staff Discussion Note, SDN/14/02.

Palley T. [2012], From financial crisis to stagnation: the destruction of shared prosperity and the role of economics, Cambridge University Press, Cambridge.

Pichelmann K. [2015], "When “secular stagnation” meets Piketty's capitalism in the 21th century. Growth and inequality trends in Europe reconsidered", European Commission, Economic Paper 551.

Pigou A.C. [1943], "The classical stationary state", Economic Journal, 53, p.343-351.

Piketty T., Saez E. [2013], "Top incomes and the Great Recession: recent evolutions and policy implications", IMF Economic Review, 61, p.456-78.

Schmitt-Grohé S., Uribe M. [2009], "Liquidity traps with global Taylor Rules", International Journal of Economic Theory, 5(1), p.85-106.

Schmitt-Grohé S., Uribe M. [2017], "Liquidity traps and jobless recoveries", American Economic Journal: Macroeconomics, 9(1), p.165-204.

Schumpeter J.A. [1942], Capitalisme, socialisme et démocratie, trad. française, Payot, Paris.

Stiglitz J. [2013], The price of inequality: how today's divided society endangers our future, Norton.

Stiglitz J. [2016], "How to restore equitable and sustainable economic growth in the United States", American Economic Review, 106(5), p.43-47.

Summers L. [2014], "U.S. economic prospects: secular stagnation, hysteresis, and the zero lower bound", Business Economics, 49, p.65-73.

Summers L. [2016], "Demand side secular stagnation", American Economic Review, 105(5), p.60-65.

Wray L.R. [2009], "Money manager capitalism and the global financial crisis", Levy Economics Institute, Working Paper n°578.

Yellen J. [2009], "A Minsky meltdown: lesson for central bankers", Présentation à la 18ème conférence Hyman P. Minsky “Meeting the challenges of the financial crisis”, Levy Economics Institute of Bard College.

Notes

[1] La Grande Modération est une période qui va du milieu des années 1980 à la grande récession de 2008 et qui fut caractérisée par une croissance économique faible, mais stable. Ceci s'est illustré par, notamment, une moins grande variabilité des prix et de la production, contrairement à ce que l'on avait pu observer durant les années 1970 et le début des années 1980. La Grande Modération fait référence au fait que les recommandations de politiques économiques ont été fondées sur une certaine passivité des politiques budgétaires et monétaires, toute intervention étant interprétée comme une «perturbation» des équilibres macroéconomiques stables.

[2] Pour les détails techniques, le lecteur peut se reporter à Brand et al. [2018].

[3] L'un des représentants de ce courant de pensée est Philippe Aghion. Selon lui, des périodes de croissance fastes sont devant nous grâce aux innovations techniques en cours de maturation (voir son livre : Philippe Aghion, Repenser la croissance, Collège de France/Fayard, 2016).

[4] Ces notions d'effets Noé et effets Joseph sont utilisées par les économistes en référence aux deux récits de la Bible, celui du déluge et Noé et celui de Joseph, un esclave hébreu qui avait interprété le rêve de Pharaon de sept vaches grasses chassées par sept vaches maigres : ce rêve décrivait sept années de récoltes fastes suivies de sept années de disette.

Pour aller plus loin

Pascal Le Merrer, La croissance s'épuise-t-elle ?, Cycle de conférences "Vers une autre croissance", ENS de Lyon, 2017-18.

Conférence des Journées de l'économie : La Secular Stagnation est-elle notre avenir à long terme ? (7 novembre 2017), avec Philippe Aghion, Michel Aglietta, Gilles Dufrénot, Cécilia Garcia Penalosa, Gilbert Cette. Intervention de Gilles Dufrénot sur le déclin des taux d'intérêt naturel et le problème de la baisse tendancielle de l'inflation dans les pays développés (44:30 à 59:00).