Retraite : une réforme ambiguë

Ce chapitre résume la Lettre de l'OFCE, n° 237, mai 2003.

La réforme des retraites de 2003 modifie de nombreux paramètres des régimes. Toutefois, elle n'aboutit pas à un système homogène, basé sur des principes transparents, assurant l'équité entre les actifs et les générations, annonçant clairement l'évolution du système et garantissant son financement. Le choix d'un système contributif par répartition est réaffirmé. Mais son équilibre financier devra être trouvé par l'allongement de la durée de cotisations. C'est la stratégie préconisée par le Rapport Charpin, le Medef et les instances européennes. La baisse des taux de remplacement induite par les réformes des années 1990 n'est pas remise en cause. La réforme ne donne guère de garanties sur le niveau futur des pensions. Le régime de la fonction publique est aligné en partie sur celui du privé. Le gouvernement a refusé d'annoncer des hausses importantes de cotisations ; aussi, le financement dépend du report effectif de l'âge de fin d'activité. Par ailleurs, les possibilités d'épargne retraite sont étendues. L'avenir de notre système de retraite est-il assuré ?

La logique de la réforme

Les perspectives démographiques obligeaient à des choix sociaux douloureux. Ayant refusé la perspective de hausse tendancielle des cotisations retraites, le gouvernement a choisi une stratégie qui repose entièrement sur l'allongement de la durée de cotisation.

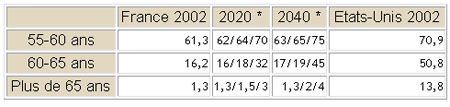

Actuellement, compte tenu du chômage et des préretraites, l'âge moyen de cessation d'activité des salariés du secteur privé est de 57,5 années. Le taux d'activité des 55-60 ans est faible (61% au lieu de 71% aux Etats-Unis). Celui des 60-65 ans est extrêmement bas (en 2002, 16% contre 51%). Existe-t-il vraiment une telle différence d'employabilité entre les seniors français et américains?

En 1980, un homme (une femme) de 60 ans avait une espérance de 17,3 ans de retraite (22,4 ans); celle-ci est passée à 20,2 ans (25,6 ans) en 2000 et devrait passer à 25,9 ans (31 ans) en 2040. Il serait normal que l'augmentation de la durée de vie se traduise par des augmentations proportionnelles des périodes d'activité et de retraite, et non par le seul allongement de la retraite. Aussi, la loi prévoit-elle que la durée de cotisations requise pour une retraite à taux plein augmentera à 41ans en 2012, puis à 42 ans en 2020, de façon à stabiliser le ratio entre durée moyenne de retraite et durée requise de cotisation.

Faut-il extrapoler à 44 ans en 2040? La génération 1943 a commencé à travailler en moyenne à 16,7 ans; elle devrait partir en moyenne à 58,6 ans (après 41,9 années d'activité) et jouir de 23,6 années de retraite. Beaucoup d'actifs de cette génération partiront à la retraite avec plus que les 40 années de cotisations requises. La génération 1956 a commencé à travailler à 18,3 ans; en partant en moyenne à 60,6 ans, elle aura travaillé 42,3 années et bénéficiera de 23,8 années de retraite: il y aura pour elle égalité en moyenne entre la durée de cotisations requise et l'âge de la retraite. La génération 1980 a commencé à travailler à 20,9 ans. Lui demander 44 années de cotisations la ferait travailler en moyenne jusqu'à 65 ans et lui laisserait 22,8 années de retraite, soit une dégradation par rapport à la génération précédente. L'équité voudrait qu'on lui demande 42,8 années de cotisations, ce qui lui laisserait 24 années de retraite.

L'allongement de la durée de cotisation est préférable au recul de l'âge minimal de départ à la retraite. Une durée requise de 42 ans de cotisations permet à un travailleur ayant débuté à 18 ans de partir à 60ans tandis qu'un cadre ayant débuté à 23 ans devra travailler jusqu'à 65 ans. Ceci compense les différences d'espérance de vie (un cadre vit en moyenne 4 années de plus après 60 ans qu'un ouvrier).

La loi ouvre la possibilité de valider trois années d'études universitaires, ce qui est contradictoire avec l'objectif d'allongement de la durée d'activité des cadres. La prime pour valider trois années d'études devrait être de 75% d'une année de salaire. Peut-on diminuer le revenu disponible des jeunes actifs dans la période où ils s'installent et fondent une famille? Il eût été plus avisé de valider les périodes de chômage d'insertion, que connaissent les jeunes qui ont la malchance d'arriver sur le marché du travail dans une période conjoncturelle défavorable.

Retraite et chômage de masse

La réforme repose sur le double pari que la France retrouvera d'ici 2012 une situation de plein emploi et sera capable de trouver des emplois pour les 57-62 ans d'ici 2020; les 62-65 ans d'ici 2040. Sinon, le recul du départ à la retraite se traduirait par une augmentation du nombre de chômeurs. La mesure n'a de sens que si apparaît un besoin important de main-d'oeuvre, à partir de 2006, quand les générations de baby-boomers commenceront à partir à la retraite. En 2000, la forte croissance rendait crédible ce scénario de retour rapide au plein emploi. Le retournement conjoncturel et l'incapacité des politiques économiques européennes à soutenir la croissance l'ont quelque peu décrédibilisé.

Des rendez-vous sont prévus en 2007, 2011 et 2015 pour tenir compte de la situation du marché du travail. Si la France reste en situation de chômage de masse, si les plus de 55 ans ont du mal à conserver un emploi, si cela est impossible pour les plus de 60 ans, l'allongement de la durée de cotisations requise sera peu envisageable. Comment le système sera-t-il alors équilibré?

Même en situation de pénurie de main-d'oeuvre, les employeurs pourraient refuser d'embaucher ou de conserver des travailleurs seniors, en délocalisant leur production ou en faisant appel à des travailleurs immigrés. Aussi, la réforme suppose-t-elle un profond changement des pratiques des entreprises. La loi reporte à 65 ans le droit de l'entreprise de mettre en retraite un salarié (alors qu'aujourd'hui, elle peut le faire dès que le salarié a droit à une retraite à taux plein). Suivant l'exemple de la Finlande, une campagne d'information devrait encourager l'emploi après 55 ans. Cela suffira-t-il? Chaque carrière devrait être repensée pour permettre, soit par la formation permanente, soit par la reconversion, une poursuite de l'activité jusqu'à 62 ou 65ans. La mention d'un âge limite dans une offre d'emploi (y compris public) devrait être interdite. Faut-il remettre en cause les règles de hausses des salaires à l'ancienneté?Faut-il compter sur des mécanismes de marché ? Faut-il instaurer des réductions de cotisations employeurs pour les seniors et aggraver encore les difficultés de financement de la Sécurité sociale? Faut-il inciter les entreprises à créer des postes spécifiques pour les plus de 55 ans, avec moins de responsabilités, de pénibilité, de salaire? C'est difficile, psychologiquement pour les actifs concernés, économiquement pour les entreprises qui auraient de nombreux seniors à employer ainsi. Faut-il créer des emplois-vieux au SMIC pour ceux que les entreprises refusent d'employer ?

Le choix ainsi effectué est-il conforme au souhait social? D'un côté, l'exclusion des seniors les écarte précocement de la vie active, alors que certains préféreraient travailler. Elle se répercute sur les possibilités de formation et de carrière des actifs à partir de 50 ans. Elle devient absurde compte tenu de l'allongement de la durée de la vie et des études. De l'autre, jouir d'une longue période sans travail, en bonne santé, permet aux jeunes retraités de s'investir dans de nouvelles activités sociales ou culturelles: la retraite à 60 ans est une utilisation des gains de productivité, comme la semaine de 35 heures. Les travailleurs souhaitent-ils revenir sur cette utilisation? Actuellement, les sondages montrent que la solution choisie est celle que les salariés rejettent le plus nettement. Compte tenu de la pénibilité de leur travail, des risques de se retrouver sans emploi, de nombreux salariés de 55 à 60 ans attendent avec impatience la retraite et refusent de voir prolonger de 3 à 5 ans leur période d'activité.

La liberté du départ à la retraite

La loi rend plus flexible les conditions de départ à la retraite. Actuellement, dans le Régime général, un salarié perd beaucoup s'il a cotisé moins de 40 ans (la décote est de 10% par année manquante); il ne gagne rien à cotiser plus de 40 ans. L'incitation est donc forte à liquider sa retraite à juste 40 ans de cotisations.

A terme, la durée de cotisations requise pour une retraite à taux plein passera à 42 ans; la décote baissera à 5% par année manquante; une surcote de 3% sera instaurée par année cotisée au-delà de l'âge de 60ans et de 42 ans de cotisations. Il faudra avoir commencé à travailler avant 18 ans pour avoir droit à la retraite à taux plein à 60ans. Un actif qui aura commencé à cotiser à 22 ans perdra 27,5% de sa retraite en partant à 60 ans.

Le "libre choix" suppose que les seniors n'aient aucune difficulté à trouver ou à conserver un emploi. Actuellement, les deux tiers des salariés qui font liquider leur retraite sont déjà préretraités ou chômeurs. Les entreprises ne voudront pas nécessairement conserver leurs travailleurs de 58 à 65 ans. La retraite à 60 ans et les dispositifs de préretraites leur permettent aujourd'hui de s'en débarrasser en douceur. Que se passera-t-il si le salarié souhaite travailler jusqu'à 65 ans, tandis que l'entreprise veut le voir partir à 60 ans ? Le "libre choix" peut aboutir à une forte baisse des retraites des salariés, chômeurs à 60ans et contraints de prendre leur retraite, d'autant plus que les dispositifs de préretraites ou de chômage dispensés de recherche d'emploi seront fortement réduits.

La loi n'instaure pas de retraites précoces pour les travailleurs affectés à des travaux pénibles, laissant la question à la négociation des partenaires sociaux. Elle ouvre la possibilité d'une retraite anticipée aux salariés ayant déjà une longue durée de cotisations (ceux qui ont commencé à travailler avant 16 ans), mais dans des conditions très restrictives. 100000 personnes devraient en bénéficier en 2004.

Quel taux de remplacement?

Les retraités ont actuellement un niveau de vie équivalent à celui des actifs, en termes de revenu par unité de consommation. La réforme Balladur de 1993 et l'accord de 1996 dans les régimes complémentaires devraient aboutir à une baisse de l'ordre de 20% des retraites du secteur privé. Le taux de remplacement brut d'un salarié non cadre (le rapport entre sa première retraite et son dernier salaire), passé de 72% pour un départ en retraite en 1990 à 65% pour un départ en 2000, devrait baisser à 57,5% pour un départ en 2040. Son taux de remplacement net valait 87% en 1990; passé à 77% en 2000, il serait de 68% en 2040. De plus, un retraité conserve le même pouvoir d'achat pendant toute sa retraite; il perd environ 25% de niveau de vie par rapport aux actifs. En sens inverse, joue l'effet d'amélioration des droits: les nouveaux retraités ont plus cotisé que les anciens, en particulier les femmes. Au total, le ratio entre la retraite et le salaire moyen diminuerait de 72% actuellement à 66% à terme.

Le gouvernement n'a pris aucun engagement sur l'évolution du taux de remplacement. La loi prévoit l'indexation sur les prix des salaires pris en compte, des pensions liquidées et du minimum vieillesse. Pourtant, il n'est guère équitable que les retraités (et en particulier les titulaires du minimum vieillesse) ne bénéficient pas de la hausse générale du niveau de vie. La loi prévoit certes qu'une conférence des partenaires sociaux pourra proposer au Parlement une revalorisation des retraites, mais cette possibilité n'est pas garantie.

La loi se fixe un objectif d'un niveau de retraite (retraite de base + retraite complémentaire) de 85% du SMIC net pour les personnes ayant effectué une carrière complète au SMIC à temps plein (au lieu de 79,5% actuellement). Le niveau de 85% serait obtenu grâce à une revalorisation de 9% du minimum contributif d'ici 2008. Pour qu'il soit maintenu, il faudra qu'ensuite le minimum contributif évolue comme le SMIC net, ce qui rompt heureusement avec la logique de n'indexer les retraites que sur les prix. Toutefois, la garantie ne porte que sur la retraite obtenue le jour de la liquidation: un smicard, retraité depuis 10 ans, n'aura plus que 75% du SMIC net.

En novembre 2003, l'accord dans les régimes complémentaires a introduit une nouvelle dégradation des taux de remplacement puisqu'il indexe le prix d'achat du point sur les salaires et la valeur du point (les pensions) sur les prix. De 2004 à 2008, le taux de remplacement diminuera de 1,5% donc par an. Aucune garantie n'est fournie pour la suite. Le taux de remplacement net de la partie du salaire sous plafond devrait passer de 69,4% actuellement à 65,8% dans 5 ans (62,6% si l'accord est prolongé); celui du salaire au-delà du plafond passerait à 37,2% (31% si l'accord est prolongé). Les syndicats signataires ont renoncé à assurer la stabilité des taux de remplacement.

Quelle convergence?

Les réformes des années 1990 avaient accentué les disparités entre le régime du secteur privé et celui du secteur public. Celles-ci ne sont pas acceptables dans un système par répartition basé sur la solidarité nationale. La loi organise une certaine convergence des deux régimes. La durée de cotisations requise des fonctionnaires s'élèvera à 40 ans d'ici 2008, puis augmentera comme celle du privée. Leur sera progressivement appliquée la décote de 5%. Ceci obligera beaucoup de fonctionnaires à ne pouvoir partir qu'à 65 ans, ce qui pose problème dans certaines professions (en particulier les enseignants). L'évolution de leur retraite sera déconnectée du point de la fonction publique, pour être indexée sur l'inflation; ce qui paradoxalement leur sera profitable, les années où le point n'est pas revalorisé. Par contre, ils continueront à bénéficier du calcul de la retraite sur le salaire de fin de carrière. Leur taux de cotisation n'a pas été aligné sur celui du privé (7,85% au lieu de 10,45%), le gouvernement ayant reculé devant le risque de devoir compenser les hausses de cotisations par des hausses de salaires.

La loi instaure un régime complémentaire obligatoire sur les primes des fonctionnaires. Il sera financé par des cotisations de 5% pour l'Etat, de 5% pour le fonctionnaire. Le point choquant est que la contribution additionnelle de l'Etat sera d'autant plus forte que le fonctionnaire touche des primes importantes (avec cependant un plafond de 20% du traitement indiciaire).

La convergence n'est totale. Les grandes entreprises du secteur public (SNCF, RATP, EDF-GDF) échappent à la réforme. Le taux de remplacement du salaire brut sera dans le privé de 58,6% en dessous du plafond; de 37,4% au-dessus; dans le public, il sera de 75% pour le traitement statutaire; de 19% pour les primes.

L'équilibre financier est-il assuré?

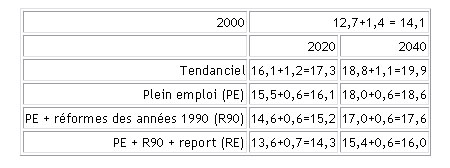

En 2000, les dépenses de retraites représentaient 12,7% du PIB. En 2040, dans un scénario tendanciel (maintien d'un taux de chômage de 9%, stabilité du ratio retraite/salaire), il devrait en représenter 18,8% (tableau II.2.1). Ce chiffre baisse à 18% si la France est capable d'atteindre le plein emploi (un taux de chômage de 5%). Dans ce cas, la somme des dépenses de retraites et de chômage passerait de 14,1 à 18,6% du PIB. Du fait des réformes des années 1990, le ratio retraite/salaire devrait baisser de 8%, réduisant à 3,5 points du PIB le besoin de financement (soit 9 points de cotisations).

TABLEAU II.2.1. PRESTATIONS RETRAITES ET CHOMAGE EN % DU PIB

Supposons que la réforme réussisse à faire reculer l'âge effectif de fin d'activité de 2 ans en 2020, de 3,5 ans en 2040. Le besoin de financement supplémentaire serait pratiquement nul en 2020 (0,2 point de PIB) et serait de 2 points de PIB, soit 5 points de cotisations en 2040. Ce chiffrage repose sur deux hypothèses très fortes: le retour à un taux de chômage à 5% et surtout l'élévation des taux d'activité après 55 ans. L'âge moyen effectif de fin d'activité devrait passer de 57,5ans à 62,5 ans; la France devrait atteindre en 2040 des taux d'activité proches des taux américains actuels (tableau II.2.2).

TABLEAU II.2.2. HYPOTHESES DE TAUX D'ACTIVITE

* Respectivement dans les scénarios: tendanciel/plein emploi/PE + report.

La capitalisation encouragée

Le gouvernement a sagement écarté la capitalisation comme solution au problème des retraites. Elle aurait obligé les actifs d'aujourd'hui à cotiser deux fois, pour payer les retraites de la génération précédente et pour constituer le capital nécessaire pour financer leur propre retraite. Après la chute de la Bourse, elle apparaissait risquée et peu rentable. Un effort important de capitalisation aurait demandé des incitations fiscales coûteuses et aurait provoqué une hausse du taux d'épargne des ménages, qui aurait été nuisible à la croissance.

La loi facilite cependant la constitution de compléments de retraite. Deux dispositifs principaux sont mis en place. Le Plan d'épargne individuel pour la retraite, PERP, permet à tous les actifs de souscrire à des dispositifs de type Préfon, existant déjà pour les fonctionnaires ou loi Madelin pour les non-salariés. Les sommes investies étant exonérées de l'impôt sur le revenu en échange d'une sortie obligatoire en rente viagère imposable. Son succès devrait être faible: les avantages fiscaux sont limités; les Français répugnent aux placements viagers, qui les privent de la liberté d'utiliser ou de léguer leur capital. Les Plans d'épargne retraite collective (PERCO) pourront être alimentés par des versements des salariés et par un abondement de l'employeur dans la limite de 4600 euros par an. Cet abondement bénéficie d'exonérations de cotisations sociales (employeurs et salariés). Les plans ne seront pas soumis à imposition si leur sortie se fait en capital.

Les sommes versées pour ces deux dispositifs sont déductibles du revenu imposable, avec un plafond commun (10% du revenu imposable ou 23350 euros par an). Les avantages fiscaux sont justifiés dans le cas du PERP, exorbitants dans le cas du PERCO (ni cotisations sociales, ni IR). Ce dernier dispositif privera de ressources la Sécurité sociale, jouira d'une rentabilité forte mais artificielle (obtenue grâce à la non-imposition sociale), creusera l'écart entre les salariés des grandes entreprises privées et les autres (salariés des PME et du public) qui en seront, de fait, exclus. La logique de la convergence public-privé, l'équité et le souci d'éviter l'évasion fiscale auraient voulu que tous les éléments de rémunérations soient soumis aux cotisations sociales. Par ailleurs, ces deux dispositifs seront utilisés par les cadres (qui n'ont qu'un faible taux de remplacement de la partie de leur salaire au-delà du plafond), mais pas par les salariés les plus frappés par la réforme: ceux qui courent le risque de devoir partir précocement à la retraite avec une faible pension.

Une nouvelle vision de la retraite?

La réforme de 2003 a-t-elle réussi à redonner aux actifs, et en particulier aux plus jeunes, la confiance nécessaire sur le niveau futur des retraites? Actuellement, la réponse est non. D'une part, le retour au plein emploi n'est pas assuré et la stratégie de grande ampleur permettant d'augmenter le taux d'activité des seniors n'a pas été mise en oeuvre. Aussi, les salariés peuvent-ils craindre d'être contraints de partir à la retraite sans avoir droit à la retraite à taux plein, avec une pension relativement faible. D'autre part, le gouvernement n'a pas annoncé clairement que le taux de remplacement ne sera pas encore diminué; que c'est par la hausse des cotisations que le système sera si besoin équilibré, une fois effectué les efforts nécessaires en matière de recul de l'âge de fin d'activité. Enfin, le message "la nation continuera d'assurer une retraite par répartition d'un niveau satisfaisant pour tous les actifs" risque d'être brouillé par l'extension des avantages offerts à l'épargne retraite.

Dans tous les pays d'Europe, les réformes en cours reculent l'âge de départ à la retraite, suppriment les possibilités de départ précoce, réduisent le niveau des retraites relativement à celui des salaires, demandent aux actifs d'épargner dans des dispositifs de retraites par capitalisation tandis que les entreprises cherchent à se dégager de toute responsabilité en la matière. L'âge d'or des retraites est derrière nous.

Pour aller plus loin

La Lettre de l'OFCE N°237 du 23 mai 2003 : "Réforme des retraites : tout miser sur l'allongement de la durée de cotisation ?" Gérard CORNILLEAU et Henri STERDYNIAK

Pour une analyse des coût des réformes pendant la période de transition : "La réforme des retraites une analyse des coûts de transition" CEPREMAP Working Papers 312, R. Boyer et Th. Weitzenblum