L'impact d'un choc pétrolier au temps de la Covid-19

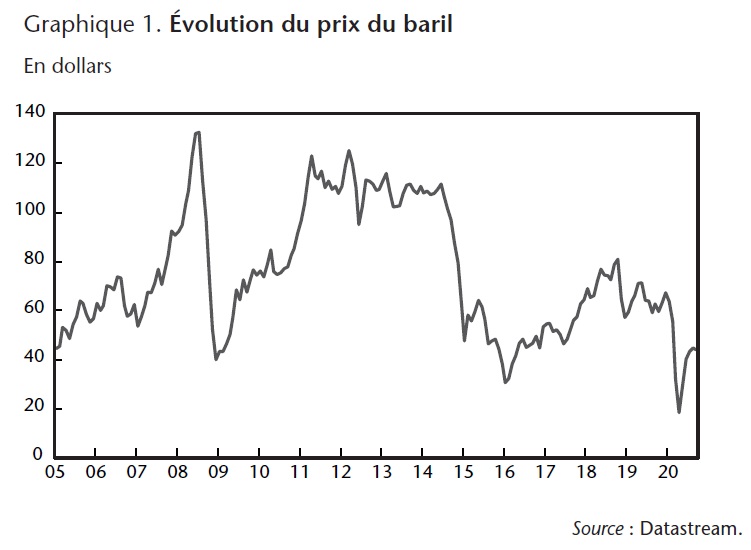

La récession inédite de l'économie mondiale à la suite du développement de la Covid-19 et du confinement des économies a fait chuter instantanément les prix du pétrole autour de 20 dollars le baril. Alors que le prix du baril se situait au-dessus des 100 dollars entre 2011 et 2013, il avait déjà connu une forte baisse fin 2014 pour s'établir autour des 35 dollars début 2016. Après un pic autour des 80 dollars fin 2018, il évoluait entre 60 et 70 dollars le baril depuis un an et demi (graphique 1).

Cliquez sur l'image pour agrandir le graphique.

Les prix de certains contrats sont même passés en territoire négatif fin avril au plus fort des mesures de confinement et de restriction des déplacements. Ces évolutions sont dues à des capacités de stockage épuisées et/ou à des mécanismes de marché très spécifiques. Le contrat pour livraison en mai pour le WTI arrivait à échéance le lundi 20 avril. Tous les investisseurs ne disposant pas de capacité de stockage physique ont donc dû liquider leurs positions, quel que soit le prix. Le phénomène a été amplifié par l'évolution d'un tracker indiciel (ETF) sur le WTI qui n'a pas vocation ni les capacités à stocker physiquement du pétrole. Cet épiphénomène, tout anecdotique qu'il puisse être, n'en reflète pas moins la violence d'un fort contre-choc pétrolier. Le baril de WTI s'échange depuis juin 2020 autour des 40 dollars le baril, ce qui représente une baisse de plus de 30 % par rapport au cours au 1er janvier 2020.

L'évolution du prix du pétrole risque de rester atone dans un futur proche du fait d'un profond déséquilibre entre la production mondiale de pétrole (80 mb/j) et la demande (50 mb/j). En effet, entre le développement d'une deuxième vague de l'épidémie et des écarts de production très négatifs, il y a fort à parier que la demande mondiale de pétrole restera faible.

Ce travail, complémentaire de celui réalisé par les auteurs (Heyer et Hubert, 2016) dans lequel l'effet des variations du prix du pétrole sur la croissance économique française était analysé, a pour objectif d'étudier les effets et canaux de transmission d'une telle baisse du prix du pétrole aux différents prix auxquels font face les ménages et entreprises français. Quels sont les gains de pouvoir d'achat ? Comment les marges réagissent-elles ?

La transmission aux prix à la consommation

Dans un premier temps, nous évaluons l'incidence d'une variation des prix du pétrole pour le consommateur. En première approche, nous utilisons l'indice des prix à la consommation (IPC) calculé par l'Insee. Cet indice est fondé sur l'observation d'un panier fixe de biens et services, actualisé chaque année. Chaque produit est pondéré, dans l'indice global, proportionnellement à son poids dans la dépense de consommation des ménages. Il permet ainsi d'estimer, entre deux dates, la variation moyenne des prix du panier de consommation moyen des ménages.

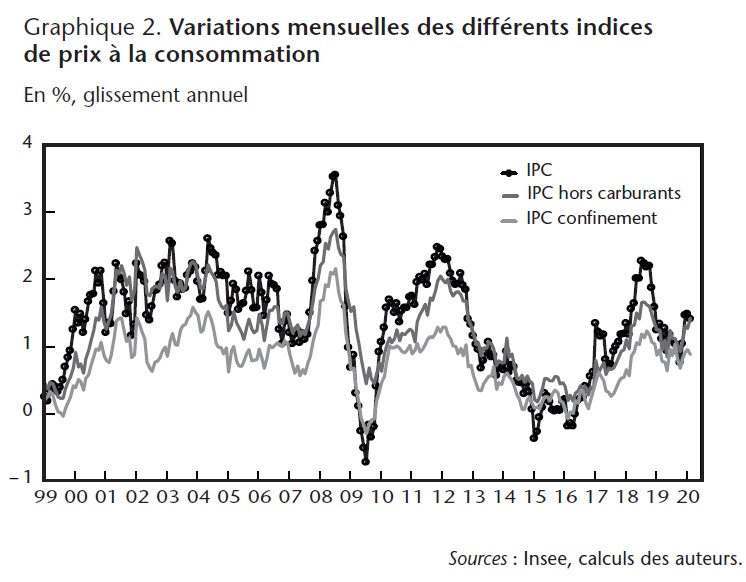

Cependant, la période récente pendant laquelle les prix du pétrole ont fortement baissé se caractérise par des mesures de confinement, qui ont mécaniquement limité la consommation de certains des éléments du panier de consommation habituel. Afin de mieux prendre en compte la répercussion du contre-choc pétrolier sur le pouvoir d'achat des ménages durant cette période, nous avons calculé un IPC correspondant plus fidèlement au panier de consommation pendant le confinement. Pour ce faire, nous utilisons deux approches complémentaires qui peuvent s'appréhender comme des bornes haute et basse de l'effet du confinement sur la consommation. Dans un premier cas, nous calculons un IPC hors carburants en imaginant que le confinement n'a pour seul effet que de limiter les déplacements. On soustrait donc la contribution de l'évolution du prix des carburants à l'IPC total. Dans un deuxième cas, nous calculons un IPC « confinement ». On se concentre sur le panier de consommation des biens et services des secteurs qui ne sont pas ou peu affectés par le confinement sur la base des estimations de l'OFCE (2020). On calcule un IPC restreint à ces biens et services en gardant les pondérations relatives constantes. L'hypothèse implicite est donc qu'il n'y pas eu de réallocation de la consommation : ce qui n'est pas consommé est épargné.

Le graphique 2 montre l'évolution des trois mesures d'inflation décrites ci-dessus sur la période 1999-2020. L'inflation « normale » telle que mesurée par les variations annuelles de l'indice des prix à la consommation standard apparaît plus volatile que les deux autres mesures.

Cliquez sur l'image pour agrandir le graphique.

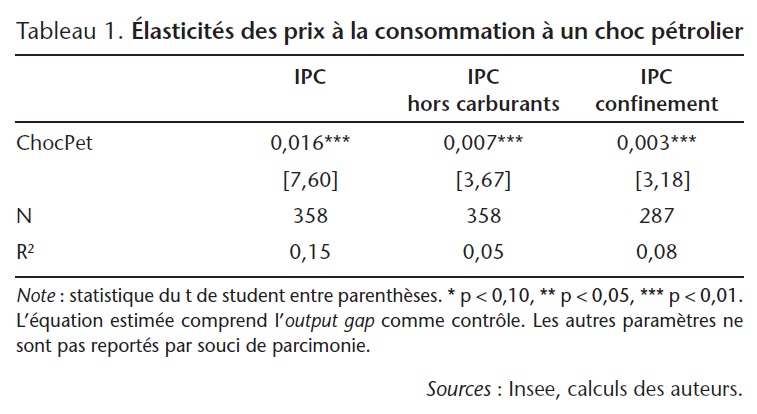

Nous estimons ensuite l'élasticité de ces trois variables d'inflation au prix du pétrole.

Comme indiqué dans le tableau 1 qui résume les résultats de ces estimations, une hausse de 1 % du prix du pétrole entraîne une augmentation de 0,016 % de l'inflation (en rythme mensuel, équivalent à 0,2 % en rythme annuel). Cet effet des variations du prix du pétrole est moitié moindre sur l'inflation hors carburants et cinq fois moindre sur l'inflation « confinement ». On peut tirer deux enseignements de ces résultats : l'effet positif à attendre sur le pouvoir d'achat des ménages de la baisse des prix du pétrole au printemps 2020, alors que les économies sont confinées, semble faible, et l'effet des variations du prix du pétrole sur l'inflation, une fois soustrait l'effet sur les carburants, apparaît relativement faible. La moitié de la transmission se fait via les carburants et la somme des catégories de produits affectés directement (énergie et produits plastiques) ou indirectement (effets de second tour) représente l'autre moitié.

Cliquez sur l'image pour agrandir le tableau.

La transmission aux prix de la production

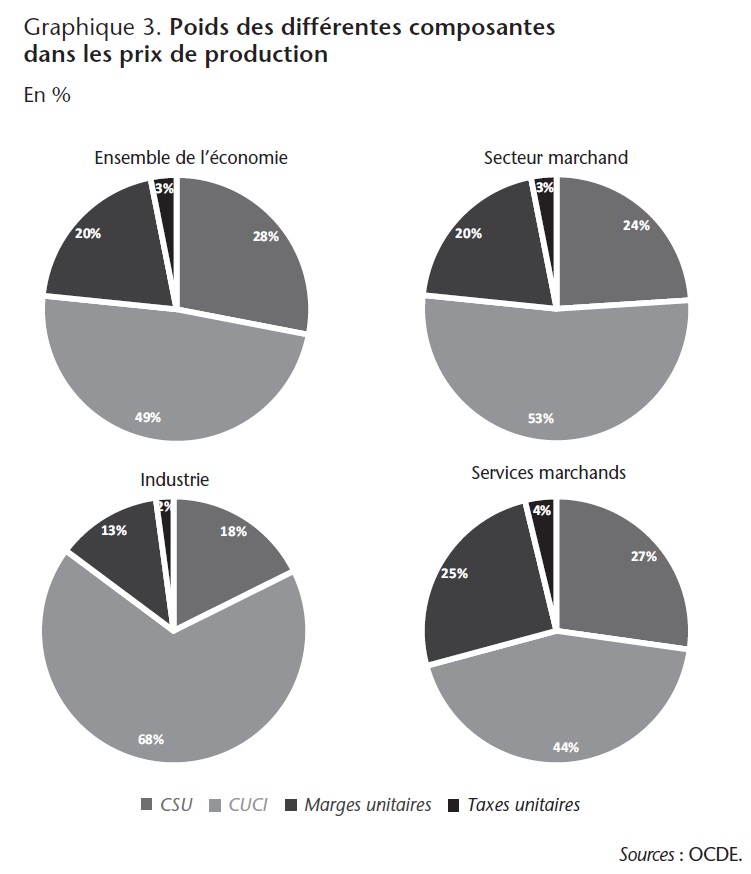

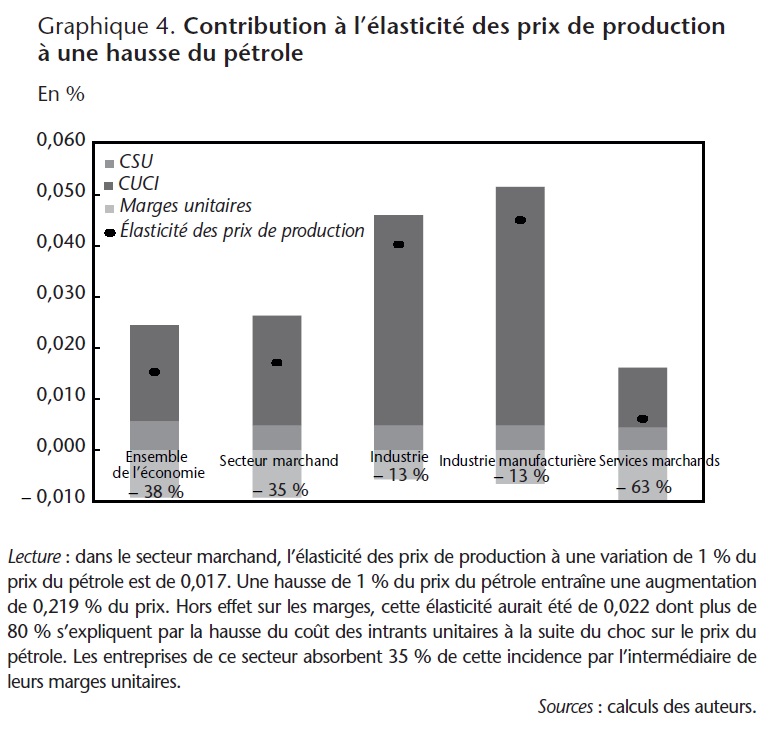

Du côté des entreprises, la dynamique des prix à la production reflète celle des différents coûts qui pèsent sur la production d'un bien, à savoir les coûts salariaux (CSU), ceux des consommations intermédiaires (CUCI), les impôts sur la production nets des subventions (taxes unitaires) ainsi que les marges des entreprises (marges unitaires). S'interroger sur l'incidence d'une variation des prix du pétrole sur les prix de production revient alors à évaluer son incidence sur les différentes composantes listées ci-dessus. Cette décomposition peut être réalisée à l'aide des comptes nationaux trimestriels de branche fournis par l'Insee. Le graphique 3 indique le poids respectif de chacune de ces composantes dans le prix de production en moyenne sur la période allant du premier trimestre 1990 au premier trimestre 2020.

Cliquez sur l'image pour agrandir le graphique.

Un premier enseignement est le très faible poids (moins de 4 %) des taxes unitaires dans les prix de production quel que soit le secteur étudié. Un deuxième enseignement est que le coût des intrants par unité produite (CUCI) représente près de la moitié des prix de production. Il dépasse même les deux tiers dans l'industrie tandis qu'il pèse pour 44 % des prix de production dans les services marchands. De leur côté, les CSU représentent 18 % des prix de production dans l'industrie contre 27 % dans les services marchands. Enfin, les marges unitaires pèsent entre 13 % pour l'industrie et 25 % dans les prix des services marchands.

À l'instar de l'analyse décrite sur les prix à la consommation, nous avons estimé l'élasticité des prix de production, ainsi que ses composantes, à un choc pétrolier.

Les principaux résultats de nos estimations économétriques peuvent être synthétisés de la manière suivante :

- Un choc pétrolier n'a pas d'incidence significative sur les taxes unitaires quel que soit le secteur étudié ;

- L'élasticité du CSU et du CUCI à un choc pétrolier est du signe attendu et deux fois plus élevée pour le CUCI. Si l'élasticité du CSU est très proche dans les différents secteurs étudiés (proche de 0,02), cela n'est pas le cas pour celle du CUCI. Cette dernière est faible dans le secteur des services marchands (0,027) et très forte dans l'industrie (0,068 pour l'industrie manufacturière) ;

- Compte tenu du poids important du CUCI dans les prix de production (notamment dans l'industrie), avant effet des marges, la variation des prix de production à la suite d'un choc pétrolier passe alors principalement par la variation des coûts des intrants (73 % pour les services marchands et 90 % pour l'industrie) ;

- Une partie des variations du prix de production induites par celles des CSU et des CUCI est absorbée par les marges unitaires. Cela est notamment le cas pour le secteur des services marchands dont les marges absorbent plus de 60 % de la variation contre 13 % dans l'industrie.

- Au total, pour l'ensemble de l'économie, en rythme mensuel, une hausse de 1 % du prix du pétrole entraîne une augmentation de 0,015 % du prix de production. Cette élasticité est trois fois plus élevée dans l'industrie manufacturière tandis qu'elle est deux fois plus faible dans le secteur des services marchands. Une forte absorption par les marges dans les services marchands couplée à un poids et une élasticité du CUCI plus faible explique la faiblesse de l'élasticité des prix de production dans ce secteur.

Cliquez sur l'image pour agrandir le graphique.

En guise de conclusion

Il est possible que les effets des variations du prix du pétrole sur les prix ne soient pas linéaires (voir Heyer et Hubert (2016) pour une revue des raisons théoriques sous-jacentes à ces non-linéarités). En particulier, on peut imaginer trois sortes de non-linéarités. Les agents économiques peuvent être en mesure d'absorber plus facilement le choc lorsqu'il est faible, ils ne répondent pas nécessairement de la même façon à une hausse ou à une baisse (en particulier s'ils sont proches de leur contrainte budgétaire) et ils ne prendront pas les mêmes décisions en fonction de l'environnement macroéconomique et donc ne réagiront pas de la même façon à un choc donné si celui-ci a lieu en période de forte croissance (lorsqu'il existe déjà des tensions sur les prix des biens et du capital) ou de récession (lorsque les revenus et marges sont comprimés).

Nos estimations suggèrent que le choc pétrolier du début d'année 2020, caractérisé par une baisse forte, et en période de récession, des prix du pétrole n'aura que très peu d'effet sur l'inflation. Les ménages ne bénéficieraient donc pas d'une hausse de leur pouvoir d'achat via cette baisse des prix du pétrole.

En combinant les trois non-linéarités, l'élasticité des prix de production paraît plus faible dans la situation où le choc pétrolier est négatif, fort et a lieu en période de croissance faible. Les prix de production devraient donc relativement assez peu se réduire. Il est intéressant de noter que l'effet des variations des prix du pétrole sur les marges est quant à lui plus fort conditionnellement aux caractéristiques de la situation actuelle. La baisse des prix du pétrole liée à la crise de la Covid-19 devrait donc avoir un effet stabilisateur pour les entreprises engendrant une hausse de leurs marges.

Repères bibliographiques

Archanskaïa L., Creel J. et Hubert P. (2012), The nature of oil shocks and the global economy, Energy Policy, vol. 42, p. 509-520.

Bernard J., Cleaud G., Jess N. et Roucher D. (2013), Comment prévoir le prix du pétrole ?, Insee, Note de conjoncture, juin.

Gautier E., Le Saout R. (2015), The dynamics of gasoline prices : evidence from daily French micro data, Journal of Money, Credit and Banking, vol. 47, 6, p. 1063-1089.

Heyer E., Hubert P. (2016), Trois questions autour de l'impact du prix du pétrole sur la croissance française, Revue de l'OFCE, 147.

Heyer E., Hubert P. (2020), L'impact de la baisse du prix du pétrole liée à la crise de la Covid-19 sur les entreprises et ménages français, Revue de l'OFCE, 168.

OFCE (2020), Évaluation au 30 mars 2020 de l'impact économique de la pandémie de Covid-19 et des mesures de confinement en France, Policy Brief de l'OFCE, 65, mars.

Note

Ce chapitre est une synthèse des principaux résultats de Heyer et Hubert (2020).