Évaluation du programme présidentiel pour le quinquennat 2017-2022

Cette évaluation résume les principaux résultats, arrêtés au 12 juillet 2017, détaillés dans : "Évaluation du programme présidentiel pour le quinquennat 2017-2022", Hors-série de la Revue de l'OFCE, juillet 2017. Léo Aparisi de Lannoy, Paul Bauchet, Bruno Coquet, Bruno Ducoudré, Éric Heyer, Pierre Madec, Paul Malliet, Mathieu Plane, Raul Sampognaro, Aurélien Saussay et Gaspard Tissandier ont contribué à ce chapitre.

La méthode et les principaux enseignements de l'évaluation du programme présidentiel 2017-2022

L'évaluation que nous proposons suit la méthode suivante : à partir d'un scénario macroéconomique, nous analysons chacune des mesures proposées dans le programme présidentiel. Lorsque la déclaration de politique générale du 4 juillet 2017 précise le calendrier, nous intégrons cette information. L'analyse de l'information disponible nous oblige dans certains cas à une interprétation des publications (programme présidentiel sur le site en-marche.fr) ou des déclarations qui ont suivi, parce qu'il est difficile d'en résoudre les contradictions. Ces interprétations sont discutables et nous actualiserons les évaluations que nous proposons au fur et à mesure que se déroule le processus budgétaire. La loi de finances 2018 clarifiera ainsi les instruments et les objectifs de la politique économique du gouvernement. Afin de compléter l'analyse macroéconomique, nous avons inclus une analyse statique de premier degré des effets redistributifs des mesures, c'est-à-dire à comportements inchangés. Il ne s'agit donc pas d'une projection de l'évolution des inégalités à moyen ou long terme. Il s'agit d'apprécier des impacts directs des mesures envisagées sur les ménages. Cette évaluation nous a paru essentielle pour comprendre et discuter les conséquences des choix de politique économique.

L'enseignement de notre évaluation est que la France devrait sortir du bras correctif de la procédure de déficit excessif sans pour autant devoir sacrifier trop de croissance. La trajectoire du chômage resterait orientée à la baisse, ce qui faciliterait la réforme du marché du travail. Les mesures fiscales envisagées auraient des conséquences redistributives marquées principalement par la réforme de la fiscalité du capital. Le choix fait est ainsi de revenir sur l'héritage du quinquennat de François Hollande — égaliser la fiscalité du capital à celle du travail, pour aligner la fiscalité des patrimoines mobiliers sur celles de nos principaux voisins.

Cette évaluation est organisée en différentes parties. Dans un premier temps, nous présentons et analysons l'ensemble des mesures fiscales en faveur des entreprises. Puis nous étudions l'impact redistributif des mesures fiscales en faveur des ménages ainsi que les réformes du marché du travail. Enfin, nous analyserons la trajectoire macroéconomique en appliquant chaque mesure, selon un calendrier probable, à un scénario de référence.

Concernant les entreprises, Bruno Ducoudré [2017] examine les effets à attendre de la transformation du crédit d'impôt pour la compétitivité et l'emploi (CICE) en une baisse de 6 points des cotisations sociales employeurs. Cette mesure, qui devrait entrer en vigueur au 1er janvier 2019, aurait un effet nul sur l'activité économique et positif sur l'emploi salarié marchand, avec 16 000 créations nettes d'emplois à l'horizon 2020 (40 000 à l'horizon de cinq ans).

Les mesures socio-fiscales visant les ménages sont pour la plupart évaluées sous l'angle de leur impact redistributif. Pierre Madec et Mathieu Plane [2017] évaluent quant à eux l'impact de l'exonération de taxe d'habitation pour 80% des ménages français. La mesure proposée par Emmanuel Macron devrait constituer un gain de pouvoir d'achat pour les ménages correspondant à 0,7% de leur niveau de vie. La mesure cible particulièrement les classes moyennes, c'est-à-dire les ménages ayant un niveau de vie compris entre les 4e et 8e déciles de niveau de vie. Aux impacts différenciés en termes de niveaux de vie s'ajoutent des différences territoriales sur les gains issus de la réforme selon la composition sociodémographique du territoire mais surtout les taux appliqués.

Éric Heyer [2017] propose une analyse des effets à entendre de l'exonération de cotisations des heures supplémentaires. Il en conclut que le coût ex ante de cette mesure devrait se situer aux alentours de 3 milliards d'euros par an en moyenne au cours du prochain quinquennat. Elle pourrait détruire près de 19 000 emplois à l'horizon 2022 et coûterait 0,1 point de PIB aux finances publiques. Le financement de cette mesure alourdirait le bilan sur l'emploi : selon le mode de financement retenu, les pertes d'emplois seraient comprises entre 38 000 et 44 000 postes en 2022.

Pierre Madec [2017a] étudie les revalorisations de l'allocation adulte handicapé (AAH), de l'allocation de solidarité aux personnes âgées (ASPA) et de la prime d'activité (PA). Du fait de leur ciblage sur les ménages les plus modestes, l'ensemble des revalorisations, évaluées séparément des autres mesures socio-fiscales, devraient engendrer une baisse significative de la pauvreté et des inégalités. À elles seules, elles accroîtraient en moyenne de près de 300 euros le niveau de vie des ménages des deux premiers déciles de niveau de vie, l'augmentation de la prime d'activité contribuant à hauteur de 57% à cette hausse.

Léo Aparisi de Lannoy et Pierre Madec [2017] analysent les effets de la mise en place d'un prélèvement forfaitaire unique (PFU) sur les revenus du capital mobilier. Selon nos estimations, sous l'hypothèse où elle ne générerait aucun perdant, la mise en place d'un PFU, tel qu'il figurait dans le programme présidentiel en juin 2017 [1], devrait réduire la fiscalité de l'ordre de 4 milliards d'euros. Cette baisse serait largement concentrée sur les ménages les plus aisés. Le gain à attendre pour les ménages appartenant au dernier centile de niveau de vie devrait atteindre en moyenne 4 500 euros par an. Depuis la mesure a été largement amendée.

Pierre Madec et Gaspard Tissandier [2017] se proposent d'évaluer la réforme de l'impôt de solidarité sur la fortune (ISF) dont le coût était estimé avant l'été à 2 milliards d'euros par le gouvernement. À l'observation de la composition du patrimoine des ménages les plus aisés, fournie par l'analyse des données de la World Wealth & Income Database, il apparaît que le coût budgétaire de la mise en place de l'IFI devrait être largement supérieur à la moitié du rendement de l'ISF actuel.

Pierre Madec [2017b] analyse les ressorts de la suppression des cotisations salariées maladie et chômage pour les salariés du secteur privé (3,15 points), financée par une hausse de 1,7 point de la CSG. Les 15 millions de ménages dont la personne de référence est un actif occupé devraient bénéficier d'un gain moyen de l'ordre de 274 euros par an, et les 11 millions de ménages dont la personne de référence est retraitée devraient voir leur pouvoir d'achat amputé d'environ 375 euros. Si l'augmentation de la CSG pesant sur le capital impacte fortement le dernier décile de niveau de vie, cet impact doit être relativisé compte tenu de l'impact très positif pour ces ménages de l'instauration du prélèvement forfaitaire unique (PFU).

Paul Malliet et Aurélien Saussay [2017] révèlent le caractère régressif d'une taxe carbone réalisée sans mécanisme de redistribution. En effet, la taxe impacte plus fortement les ménages les plus pauvres, du fait d'une consommation généralement contrainte et d'une faible capacité d'investissement dans des logements mieux isolés ou des véhicules plus sobres. L'impact selon les déciles de ménages varie d'un facteur 4 entre le premier décile (1,8% du revenu) et le dernier décile (0,4%). Les auteurs soulignent la nécessité de la mise en place de mesures de compensation. Le programme d'Emmanuel Macron prévoyant de compenser une grande partie de ces mesures socio-fiscales, dont le coût budgétaire cumulé dépasse les 9 milliards d'euros, par une baisse importante de la dépense publique, Raul Sampognaro [2017] examine les annonces de baisse de la dépense publique au cours du quinquennat. Le gouvernement souhaite réduire la dépense publique de 3 points de PIB à l'horizon 2022. Il note d'une part qu'en 2016, 58% des dépenses des administrations publiques correspondent à des prestations et autres transferts. D'autre part, l'auteur évalue qu'une baisse de 6,7 milliards d'euros de transferts aux ménages est attendue, ce qui représente une perte de 235 euros par ménage par an, soit 0,4% de leur RDB ajusté.

Enfin, le marché du travail fait l'objet d'une analyse approfondie des réformes proposées au travail de plusieurs réformes proposées dans le cadre du programme présidentiel.

Léo Aparisi de Lannoy et al. [2017] inspectent les mesures visant à réformer le code du travail. Bruno Ducoudré [2017] analyse l'impact du plan de 2 millions de formation à l'horizon du quinquennat. Paul Bauchet et Pierre Madec [2017] évaluent le dispositif d'emplois francs tel que proposé dans le programme présidentiel. Enfin Bruno Coquet [2017] se propose d'évaluer les conséquences de la mise en place d'un contrôle accru des chômeurs et souligne la nécessité de réformer le système actuel.

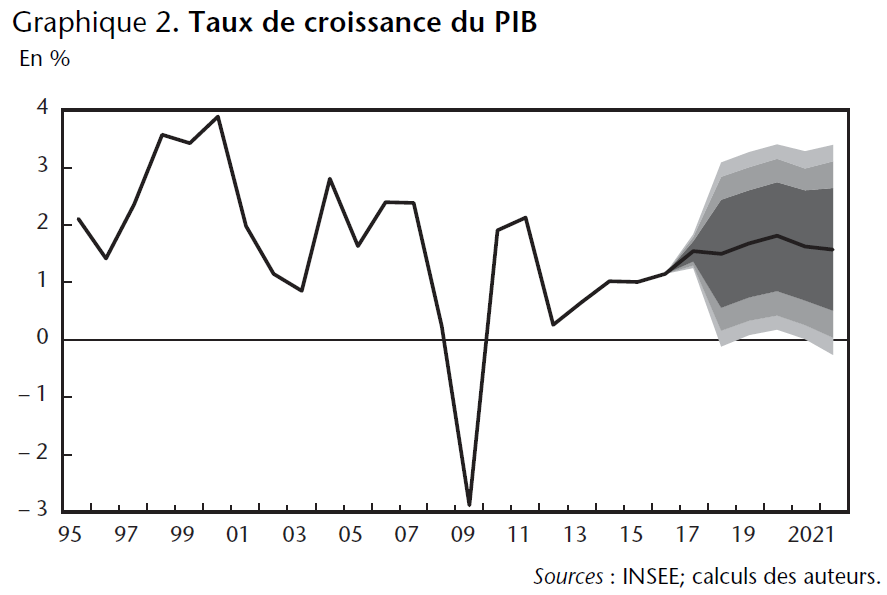

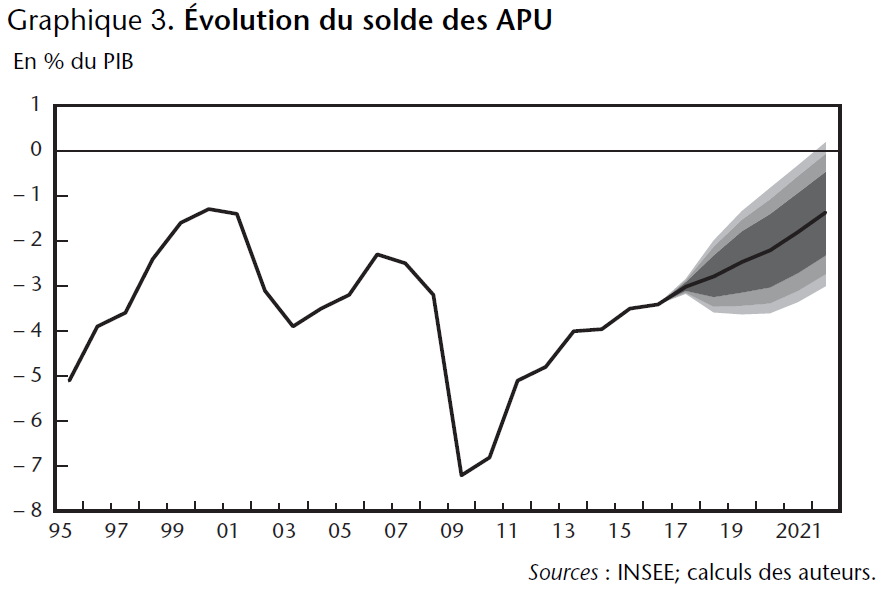

Une fois l'ensemble des mesures du programme présidentiel analysées, Heyer et al. [2017] analysent la trajectoire macroéconomique en appliquant chaque mesure, selon un calendrier probable, à un scénario de référence. Sur la base d'un taux de croissance du PIB potentiel évalué à 1,2% par an en moyenne sur le quinquennat, l'économie structurelle sur la dépense publique atteindrait 1,6 point de PIB sur le quinquennat. Cela correspondrait à une économie structurelle de 41 milliards d'euros à l'horizon 2022, hors plan d'investissement. L'ensemble des mesures fiscales et budgétaires du quinquennat conduiraient à réduire le PIB par rapport à sa tendance de 0,4 point à l'horizon 2022. La croissance française serait attendue à 1,6% en moyenne sur le quinquennat. Cette dynamique de croissance permettrait une lente décrue du taux de chômage et du déficit public. La dette publique resterait elle aux alentours de 96% du PIB jusqu'en 2019, avant de commencer à décroître à partir de 2020, pour atteindre 92% en 2022. Les dépenses publiques se réduiraient de 2,3 points de PIB sur la période 2017-2022.

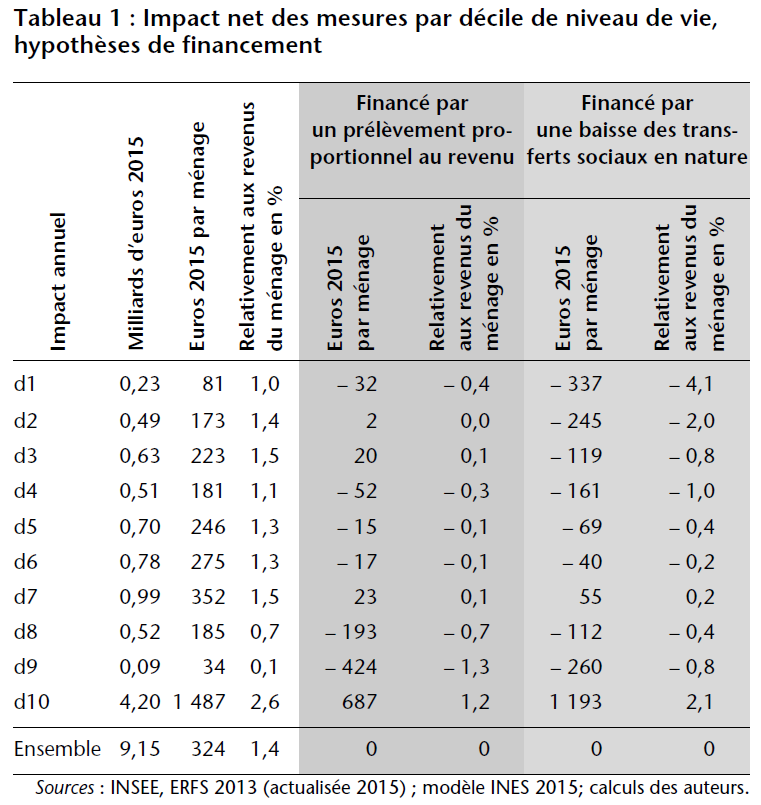

Du fait du grand nombre d'incertitudes et de variabilités qui existent autour du scénario macroéconomique, les auteurs ont également mesuré l'incidence de ces incertitudes sur notre compte central à l'aide d'une méthode de simulation de Monte-Carlo. Le choix des sources d'incertitude s'est porté principalement sur le niveau de la croissance potentielle, sur le niveau de l'écart de croissance (output gap) ainsi que sur sa vitesse de fermeture, sur la valeur des multiplicateurs et sur un choc de croissance sur l'économie française lié à un changement d'environnement. Enfin, les impacts redistributifs étudiés précédemment par mesures sont agrégés afin d'analyser l'impact redistributif global des mesures socio-fiscales à attendre du quinquennat. Le dernier décile (les 10% les plus riches) est celui qui gagne le plus, sous l'effet de la refonte de la fiscalité des revenus et du patrimoine mobilier.

Au final, ce décile concentre 46% des gains des mesures fiscales à destination des ménages. Ces mesures ont un coût net agrégé de 9,1 milliards d'euros. Un financement au travers d'une baisse de la dépense publique accentuerait de façon significative la hausse des inégalités engendrée par la mise en place de ces mesures.

Les mesures fiscales pour les entreprises

Transformation du CICE en baisse de charge

Parmi les mesures du programme économique d'Emmanuel Macron en faveur des entreprises, figure la transformation du crédit d'impôt pour la compétitivité et l'emploi (CICE) en une baisse de 6 points des cotisations sociales employeurs. Cette mesure, qui devrait entrer en vigueur au 1er janvier 2019, s'accompagnerait d'une augmentation des allègements de cotisations sociales allant jusqu'à 10 points au niveau du salaire minimum interprofessionnel de croissance (Smic).

La diminution des cotisations sociales employeurs a pour objectif une simplification des démarches administratives et un allègement du coût du travail au niveau du Smic. La mesure aurait également pour conséquence de supprimer le décalage temporel d'une année existant actuellement entre le versement des salaires et le bénéfice du crédit du CICE, décalage qui peut atteindre trois ans pour les entreprises ne réalisant pas de bénéfices. Cette mesure se traduirait ainsi par un gain de trésorerie transitoire significatif pour les entreprises. Elle clarifierait également l'objectif de baisse du coût du travail, alors que le CICE poursuit plusieurs objectifs. En revanche, l'impact sur le solde budgétaire serait négatif l'année de la transformation, pour un montant de l'ordre de 1 point de PIB de déficit additionnel. Compte tenu du fait que la France n'est pas encore sortie de la procédure de déficit excessif, il faudra en effet deux années de déficit inférieur à 3% pour pouvoir envisager un déficit additionnel temporaire sans retomber dans le volet correctif du Pacte de stabilité. Toutes choses égales par ailleurs, cette mesure se traduirait toutefois par une hausse des recettes fiscales générées par l'impôt sur les sociétés (retour d'IS), puisque les allègements de cotisations sociales supplémentaires augmenteraient la base sur laquelle il est calculé.

La suppression du CICE et les recettes supplémentaires d'IS liées au nouveau dispositif permettraient de financer intégralement les allègements de cotisations sociales patronales supplémentaires. Son impact serait négatif l'année de transition puis positif ou neutre pour les finances publiques à l'horizon de cinq ans, selon que le «retour d'IS» supplémentaire serait compensé par une baisse du taux d'IS — baisse par ailleurs prévue dans le programme présidentiel. Le champ d'application du CICE et celui d'une baisse de cotisations sociales patronales ne sont pas strictement identiques. Sans mesures compensatoires, le secteur privé non lucratif, qui ne bénéficie pas du CICE mais est éligible aux allègements, gagnerait au remplacement. À l'inverse, les entreprises publiques dont les salariés dépendent de régimes spéciaux de sécurité sociale perdraient le bénéfice du CICE sans toutefois bénéficier des allègements de cotisations supplémentaires. Selon le chiffrage issu du programme, cette mesure permettrait une baisse du coût du travail de près de 1 800 euros par an et par salarié au Smic, et de 2 200 euros par an pour un salarié payé 3 000 euros bruts par mois. Selon notre évaluation, le coût du travail diminuerait bien pour les salariés rémunérés entre 1 et 1,4 Smic. Mais pour un salarié payé 2,5 Smic, la hausse du coût du travail s'élèverait à près de 400 euros une fois pris en compte la suppression du CICE (taux de 7%) et son remplacement par un allègement de 6% de la masse salariale.

D'après notre évaluation, la transformation du CICE en baisse de cotisations sociales patronales aurait un effet nul sur l'activité économique et positif sur l'emploi salarié marchand, avec 16 000 créations nettes d'emplois à l'horizon 2020 (40 000 à l'horizon de cinq ans). En l'absence de neutralisation des recettes additionnelles d'IS liées à la mesure, l'effet sur le PIB serait en revanche très légèrement négatif, du fait de la hausse du coût du capital sur l'investissement des entreprises. Dans ce cas, les créations d'emplois atteindraient 35 000 au bout de cinq ans.

Enfin, sous l'hypothèse de neutralisation du retour d'IS, la transformation du CICE se traduirait par un creusement temporaire du déficit public de 1 point de PIB la première année, lié au traitement différent dans les comptes publics des crédits d'impôt d'une part et des allègements de cotisations sociales d'autre part.

Sans cette neutralisation, le solde public se dégraderait de 0,8 point la première année et s'améliorerait de 0,2 point les années suivantes du fait des recettes supplémentaires d'IS.

Baisse de l'impôt sur les sociétés (IS)

Le quinquennat de François Hollande a été marqué, à travers le CICE et le Pacte de responsabilité, par des gestes fiscaux de grande ampleur en direction des entreprises. Dans ce package fis cal, la réduction du taux d'IS a été très modérée, ciblant uniquement les TPE-PME, et initiée seulement en fin de quinquennat. Si le rendement de l'IS a très fortement baissé à partir de 2014, c'est en raison de la montée en charge du CICE, qui représenterait 1 point de PIB en 2018, avant sa transformation en baisse de cotisations patronales en 2019.

Avec 1,4 point de PIB, le rendement de l'IS est actuellement l'un des plus faibles des pays industrialisés, deux fois plus faible que dans la moyenne des pays de l'OCDE (2,8 points de PIB). Avec la suppression du CICE en 2019, le rendement de l'IS devrait s'accroître mécaniquement d'1 point de PIB et revenir donc à un niveau proche de la moyenne de l'OCDE.

En revanche, avec 33,3%, le taux d'IS est le plus élevé d'Europe avec la Belgique. En comparaison, le taux moyen pondéré d'imposition des bénéfices des entreprises était en 2015 de 25,6% dans l'UE (hors France) et de 26,2% dans les grandes économies de l'UE. Entre 1997 et 2015, ce taux a baissé de 11,4 points dans l'UE et de 12,4 points dans la zone euro, ce qui n'a pas été le cas en France, où le taux d'IS n'a pas évolué sur cette période.

Ainsi, en prolongeant ce qui avait été timidement enclenché sous François Hollande, Emmanuel Macron s'inscrit dans une logique de convergence du taux d'IS français vers la moyenne européenne. Le gouvernement prévoit ainsi de faire baisser le taux de l'impôt sur les sociétés (IS) de 33,3% à 25% d'ici à 2022 pour un coût budgétaire de plus de 10 milliards d'euros. Cette réduction de l'IS est la principale mesure de soutien fiscal aux entreprises prévue sur le quinquennat d'E. Macron.

En 2018, comme le prévoyait la précédente loi de finances, le taux d'IS sera de 28% pour les 500 000 premiers euros de bénéfices (pour toutes les entreprises) et restera à 33,33% au-delà. Si les PME seront les grandes bénéficiaires du dispositif en 2018, elles ne le resteront pas ensuite.

En 2019, le taux restera en effet à 28% pour les 500 000 premiers euros de bénéfices mais tombera à 31% au-delà, alors qu'il était prévu initialement dans la loi de finances 2017 qu'il soit de 28% pour les entreprises ayant un chiffre d'affaires inférieur à 1 milliard d'euros et de 33,3% pour celles au-dessus. Ainsi, ce sont les entreprises ayant un chiffre d'affaires de plus de 1 milliard d'euros qui sont les principales bénéficiaires des mesures fiscales issues du PLF 2018.

En 2020, l'ensemble des bénéfices seront soumis à un taux de 28%, puis 26,5% en 2021 et 25% en 2022. Les TPE-PME continueront de bénéficier d'un taux réduit de 15% sur les 38 120 premiers euros de bénéfices pour celles dont le bénéfice est inférieur à 7,6 millions d'euros.

Selon le ministère des Finances, en 2022, les grandes entreprises capteront 40% du gain fiscal, contre 31% pour les PME et 29% pour les ETI. Quant aux secteurs d'activité, ce sont les services financiers qui sortent parmi les grands gagnants (28% du gain fiscal), suivis par l'industrie et le commerce (20% chacun).

Les mesures socio-fiscales pour les ménages

Exonération de taxe d'habitation

Poursuivant l'objectif d'accroître le pouvoir d'achat des classes moyennes, Emmanuel Macron inscrivait dans son programme présidentiel l'exonération totale de la taxe d'habitation pour 80% des ménages français. Pour des raisons budgétaires, annonce a été faite que la mesure ne serait pas mise en œuvre dès 2018 mais subirait une montée en charge sur trois ans. Les ménages concernés verraient ainsi leur montant de taxe d'habitation réduit d'un tiers par an pendant trois ans. In fine, le coût de la mesure est estimé à 10 milliards d'euros.

La taxe d'habitation, qui représente environ un tiers des recettes fiscales des municipalités, pèse pour 1,4% du revenu disponible des ménages. Si, à l'heure actuelle, seuls 15,5% des ménages n'acquittent aucune taxe d'habitation du fait de l'existence de conditions d'exonération et d'abattements, la mesure proposée par Emmanuel Macron devrait constituer un gain de pouvoir d'achat pour les ménages correspondant à 0,7% de leur revenu. La mesure cible particulièrement les classes moyennes. En effet, les ménages ayant un niveau de vie compris entre les 4e et 8e déciles de niveau de vie devraient bénéficier d'un gain moyen compris entre 410 et 520 euros par an et par ménage, soit près de 4 à 5 fois plus que les gains moyens enregistrés par les ménages des premier et dernier déciles. À ces impacts différenciés en termes de niveaux de vie devraient également s'ajouter des différences territoriales sur les gains issus de la réforme, selon la composition sociodémographique du territoire mais surtout les taux appliqués. Au final, si la mesure doit bénéficier à l'ensemble des départements, se pose la question de savoir quelles seront les modalités d'application de cette exonération dans le temps, si certaines municipalités augmentent ou diminuent les taux d'imposition pour le calcul de la taxe d'habitation.

Réévaluation des minima sociaux

Dans son programme présidentiel, Emmanuel Macron s'engageait à augmenter de 100 euros le niveau de l'allocation adulte handicapé (AAH) et de l'allocation de solidarité aux personnes âgées (ASPA), portant leurs montants de 800 à 900 par mois pour un coût budgétaire respectif de 865 et 625 millions d'euros. De même, une revalorisation de 50% du montant de la prime d'activité, dont le coût annuel est estimé à 2 milliards d'euros, devrait entrer en vigueur en 2018. Si les revalorisations des minima sociaux devraient intervenir en 2018, celle de la prime d'activité ne devrait avoir lieu qu'à l'automne 2018. Le gouvernement ayant indiqué que l'éligibilité ne serait pas modifiée, nous avons émis l'hypothèse que la revalorisation ne toucherait que les individus percevant actuellement la prime d'activité. De même, nous supposons qu'elle ne modifierait pas le taux de non-recours à la prime d'activité, estimé à 30%.

Du fait de leur ciblage sur les ménages les plus modestes, l'ensemble des revalorisations, évaluées séparément des autres mesures socio-fiscales, devraient engendrer une baisse significative de la pauvreté et des inégalités. À elles seules, elles accroîtraient en moyenne de près de 300 euros le niveau de vie des ménages des deux premiers déciles de niveau de vie, l'augmentation de la prime d'activité contribuant à hauteur de 57% à cette hausse.

Contrairement à l'AAH et à la prime d'activité, dont les effets de la revalorisation devraient s'étendre aux ménages du centre de la distribution de niveau de vie (entre les 3e et 8e déciles), la revalorisation de l'ASPA, réservée aux personnes âgées les plus modestes, accroîtrait le niveau de vie des ménages des 1er et 2e déciles de 108 euros et 87 euros respectivement.

Fiscalité du capital

Pour simplifier un système fiscal rendu illisible au fil des années et accroître les incitations à l'investissement productif, Emmanuel Macron a proposé dans le cadre de son projet présidentiel la mise en place d'un prélèvement forfaitaire unique (PFU) de 30% sur les revenus mobiliers, en lieu et place de l'ensemble des prélèvements actuels (IRPP, prélèvements sociaux, prélèvement forfaitaire…). De façon assez contradictoire, la réforme du PFU était annoncée comme avantageuse pour les ménages mais neutre budgétairement. Selon nos estimations, sous l'hypothèse où elle ne générerait aucun perdant, la mise en place d'un PFU à 30% devrait réduire la fiscalité de l'ordre de 4 milliards d'euros et cette baisse serait largement concentrée sur les ménages les plus aisés. Le gain à attendre pour les ménages appartenant au dernier centile de niveau de vie devait atteindre en moyenne 4 500 euros par an. A contrario, pour rendre neutre budgétairement une telle réforme, il faudrait soit porter le taux du PFU à 41,5% et rendre ce dernier obligatoire, soit intégrer d'autres placements tels que l'assurance vie ou les plans épargne logement, soit engager une large réforme des niches fiscales, pistes privilégiées par le gouvernement. Les ménages les plus aisés verraient alors leurs prélèvements légèrement augmenter.

Emmanuel Macron a également évoqué sa volonté de réformer l'impôt de solidarité sur la fortune (ISF). L'ISF, jugé trop impactant pour l'investissement français et handicapant pour nos entreprises et notre économie, verra dès 2018 son assiette fiscale restreinte de l'ensemble du patrimoine (hors exonérations) au patrimoine immobilier seulement. Le coût de la mesure, dont l'objectif est de favoriser l'investissement productif contre l'investissement immobilier, était estimé avant l'été à 2 milliards d'euros par le gouvernement. Si, pour des raisons principales de confidentialité des services fiscaux, il apparaît complexe d'évaluer le coût de la mesure proposée par Emmanuel Macron, la nouvelle estimation gouvernementale portant le coût de la mesure à 3,6 milliards d'euros semble plus proche de la réalité. En effet, le coût annoncé de 2 milliards d'euros laisse supposer que renoncer à la taxation du capital mobilier équivaudrait à diviser par deux l'assiette taxable de l'ISF. À l'observation de la composition du patrimoine des ménages les plus aisés, fournie par l'analyse des données de la World Wealth & Income Database, il apparaît que la part du capital mobilier ne cesse de croître avec le revenu. En 2012, le capital mobilier représentait moins de 40% du patrimoine des ménages dont les revenus étaient compris entre les 8e et 9e déciles. Pour les 5% de ménages les plus aisés, cette part atteignait presque les 60%. Pour les 1% les plus aisés, soit une partie des ménages assujettis à l'ISF, cette part dépassait les 70%. Enfin, le capital mobilier représentait en 2012 plus de 80% du patrimoine des 30 000 ménages les plus aisés (0,1%). De fait, le coût budgétaire de la mise en place de l'IFI devrait être largement supérieur à la moitié du rendement de l'ISF actuel.

Bascule CSG/cotisations sociales

La mesure proposée initialement par Emmanuel Macron consistait en la suppression des cotisations salariées maladie et chômage pour les salariés du secteur privé (3,15 points), financée par une hausse de 1,7 point de la CSG, «qui ne touchera pas les retraités modestes (ceux exonérés de CSG ou soumis à la CSG à taux réduit, c'est-à-dire 40% environ des retraités) ni les indemnités chômage, mais concernera en revanche les revenus du capital». La mesure, dont l'entrée en vigueur était initialement prévue dès janvier 2018, devrait être mise en place en deux temps. Le taux de CSG déductible devrait être augmenté de 1,7 point dès janvier 2018. Cette hausse devrait dans un premier temps n'être compensée que partiellement au travers d'une baisse des cotisations salariées de l'ordre de 2 points. La «bascule» complète n'ayant lieu qu'à l'automne 2018.

Si un arbitrage a été rendu concernant les indépendants, un certain flou subsiste concernant la compensation allouée aux fonctionnaires. En effet, le programme présidentiel indiquait qu'une «mesure équivalente dégagerait également du pouvoir d'achat pour les fonctionnaires et les indépendants» et que la réforme devrait être neutre pour les finances publiques. Ces deux dernières affirmations sont incohérentes puisque, sous l'hypothèse que les fonctionnaires et les indépendants bénéficient d'un gain de pouvoir d'achat identique à celui enregistré par les salariés du secteur privé, cette opération aurait, selon nos estimations, un coût budgétaire de l'ordre de 4,2 milliards d'euros.

Selon les données de l'Enquête revenus fiscaux et sociaux de l'INSEE de 2013 (ERFS), actualisée pour 2015 à l'aide du modèle de microsimulation INES développé par la DREES et l'INSEE, une hausse de la CSG déductible de 1,7% devrait engendrer une hausse des recettes fiscales de l'ordre de 20,7 milliards d'euros. La baisse de cotisations proposée pour les salariés dépendants du régime général devrait quant à elle entraîner une baisse des recettes de l'ordre de 18,3 milliards d'euros. Si une compensation de l'ordre de 3,15% des revenus bruts devait être versée aux fonctionnaires et aux indépendants, il faudrait ajouter 6,6 milliards d'euros aux 18,3 milliards d'euros de compensation précédents. Compte tenu des déclarations répétées quant à la neutralité fiscale de la mesure, nous supposons que les agents de la fonction publique et les indépendants ne seraient compensés que de la hausse de 1,7% de la CSG.

Sous cette hypothèse, les 15 millions de ménages dont la personne de référence est un actif occupé devraient bénéficier d'un gain moyen de l'ordre de 274 euros par an, et les 11 millions de ménages dont la personne de référence est retraitée devraient voir leur pouvoir d'achat amputé d'environ 375 euros. Par décile de revenu, les gains moyens sont relativement faibles : si l'augmentation de la CSG pesant sur le capital impacte fortement le dernier décile de niveau de vie, cet impact doit être relativisé compte tenu de l'impact très positif pour ces ménages de l'instauration du prélèvement forfaitaire unique (PFU).

Exonération de cotisations des heures supplémentaires

L'objectif de l'exonération de cotisations sociales sur les heures supplémentaires est de restaurer partiellement une mesure phare de la loi Travail emploi pouvoir d'achat (TEPA) instaurée par le gouvernement Fillon en octobre 2007 et abrogée par le gouvernement Ayrault en septembre 2012. L'entrée en application de cette mesure, annoncée dans le programme présidentiel d'Emmanuel Macron, devrait selon toute vraisemblance être reportée après 2018 pour des raisons budgétaires. En effet, en tenant compte de l'impact de la conjoncture sur le recours aux heures supplémentaires, nous estimons que le coût de base de cette mesure sera de 2,6 milliards d'euros en 2018 et de 3 milliards d'euros en 2022. Néanmoins, au-delà de ce coût de base, un certain nombre de mesures pourraient inciter les entreprises à recourir davantage aux heures supplémentaires et donc alourdir le coût de cette politique.

La baisse des cotisations patronales sur les heures supplémentaires pour les entreprises de plus de 20 salariés devrait entraîner une hausse de 5,4% de ces heures dans les entreprises concernées par la mesure et viendrait alourdir la facture de près de 100 millions d'euros par an. L'exonération de cotisations salariales, en rendant les heures supplémentaires plus attractives pour les salariés notamment, entraînerait une hausse de 7,6% de celles-ci et donc un surcoût de plus de 200 millions d'euros par an pour les finances publiques.

En revanche, la bascule des cotisations sociales salariales vers la CSG permettrait, selon nos hypothèses, une économie de près de 200 millions d'euros par an, venant quasiment compenser le surcoût précédent. Enfin, la baisse potentielle du taux de sur-majoration des heures supplémentaires de 25% à 10% pourrait, si elle était appliquée par l'ensemble des entreprises (ce qui constitue un cas extrême), entraîner une hausse de 20,6% des heures supplémentaires pour un surcoût de près de 500 millions d'euros annuel, dont les deux tiers seraient compensés par la baisse de l'exonération de cotisations salariales.

Au total, le coût ex ante de cette mesure devrait se situer aux alentours de 3 milliards d'euros par an en moyenne au cours du prochain quinquennat. Dans les conditions économiques que nous prévoyons pour le prochain quinquennat, l'effet négatif (hausse du temps de travail) d'une telle mesure sur l'emploi l'emporterait légèrement sur l'effet positif (gain de pouvoir d'achat et de compétitivité) : l'exonération des heures supplémentaires pourrait détruire près de 19 000 emplois à l'horizon 2022 et coûterait 0,1 point de PIB aux finances publiques. Le financement de cette mesure alourdirait le bilan sur l'emploi : selon le mode de financement retenu, les pertes d'emplois seraient comprises entre 38 000 et 44 000 postes en 2022. Enfin, hors effet de bouclage macroéconomique, le gain financier moyen engendré par la mesure devrait s'établir à environ 0,4% du niveau de vie des ménages, soit, en niveau de vie de 2015, 88 euros par an par ménage. Ce gain devrait être de 0,5% du niveau de vie pour les ménages des sept premiers déciles puis devrait décroître après pour atteindre 0,2% pour les ménages appartenant au dernier décile. En euros, le gain devrait croître jusqu'au 9e décile à 120 euros par an et par ménage.

Fiscalité écologique

Le président de la République et son ministre de la Transition écologique et solidaire, Nicolas Hulot, ont réaffirmé la volonté de la France d'être en pointe dans la lutte contre le changement climatique par la publication du Plan climat. Ce leadership doit notamment se matérialiser par le renforcement de la fiscalité écologique. Toutefois, la question de ses impacts redistributifs, notamment sur les populations les plus exposées, reste encore insuffisamment précisée.

La contribution climat énergie (CCE) ou taxe carbone a été mise en place sous le gouvernement Ayrault dans le cadre de la loi de finances 2014. Celle-ci faisait suite à l'adoption par l'Assemblée nationale d'une résolution demandant l'instauration d'une fiscalité environnementale, en intégrant une composante carbone dans les taxes intérieures sur la consommation de produits énergétiques. Les valeurs cibles retenues pour la tonne de CO2 sont respectivement de 56 euros en 2020 et 100 euros en 2030. La loi de finances rectificative 2015 complète enfin les valeurs cibles jusqu'en 2019. Pour la période entre 2019 et 2022, nous avons retenu une hypothèse de poursuite de l'augmentation du taux de la taxe carbone au rythme de 7 €/tCO2 par an, conduisant à un prix en 2022 de 73 €/tCO2. Pour autant, il est reconnu dans le Plan climat qu'une cible de prix de 100 €/tCO2 en 2030 serait insuffisante pour respecter l'objectif d'une augmentation des températures contenue sous le seuil des 2°c.

Afin de donner un signal clair et lisible aux acteurs économiques, il y est indiqué que la trajectoire de prix sera fixée dans la Loi de Finances pour les cinq années suivantes, avec une augmentation continue du prix.

Notre estimation révèle le caractère régressif d'une taxe carbone réalisée sans mécanisme de redistribution. En effet, la taxe impacte plus fortement les ménages les plus pauvres, du fait d'une consommation généralement contrainte, et d'une faible capacité d'investissement dans des logements mieux isolés ou des véhicules plus sobres. L'impact selon les déciles de ménages varie d'un facteur 4 entre le premier décile (1,8% du revenu) et le dernier décile (0,4%). Les dépenses d'énergie de chauffage, considérées dans cette estimation comme incompressibles, contribuent fortement à ces disparités. Les conditions de logement du premier décile sont en effet plus précaires, avec une prévalence plus importante des passoires thermiques dont la consommation en énergie de chauffage par m2 est sensiblement supérieure à la moyenne du parc. Le projet présidentiel indique clairement que la fiscalité écologique contribuera au financement des énergies renouvelables et des investissements de transition énergétique.

Notre estimation souligne toutefois qu'une partie substantielle de la recette de la taxe devra être dédiée au financement de mécanismes de compensation en direction des ménages les plus modestes. Certaines des mesures d'ores et déjà présentées (hausse du chèque énergie verte, soutien du remplacement des chaudières au fioul, prime à la conversion des vieux véhicules…) ont le potentiel de réduire les aspects régressifs de la taxe carbone. Toutefois, le chiffrage de ces mesures n'ayant pas encore été proposé, nous ne sommes pas en mesure d'estimer leurs impacts redistributifs.

La dépense publique

La maîtrise des comptes publics est un objectif majeur de la stratégie économique annoncée par Emmanuel Macron. Au cours du quinquennat, l'ajustement budgétaire devrait se faire uniquement par la dépense publique : le gouvernement souhaite réduire la dépense publique de 3 points de PIB à l'horizon 2022. Ces économies seraient tempérées par un plan d'investissement, non permanent, de 10 milliards d'euros en moyenne annuelle sur l'ensemble du quinquennat. Toutefois, les économies prévues dans l'assurance chômage sont directement liées à la baisse du taux de chômage. Or cette baisse est due à la réduction progressive de l'écart de production et ne peut être considérée comme structurelle. Ainsi, hors plan d'investissement, le montant des économies se porterait à 50 milliards d'euros.

La politique d'ajustement par la dépense est en apparence indolore car elle ne pèse ni sur les entreprises ni sur les ménages. Toutefois, une part significative de la dépense publique leur bénéficie directement. En 2016, 58% des dépenses des administrations publiques correspondent à des prestations et autres transferts. Le revenu disponible brut des ménages (RDB) est complété par 344 milliards d'euros en transferts en nature des administrations, notamment dans la santé et l'éducation. Les économies prévues de 15 milliards d'euros dans le système de santé résultent de l'écart entre un taux de progression de l'Objectif national de dépenses d'assurance maladie (ONDAM) constant pendant le quinquennat de +2,3% par an et son évolution tendancielle (+4,3% par an).

Par rapport à notre évaluation de la croissance potentielle en valeur, nous évaluons ces économies à 9 milliards d'euros. Or 80% du champ de l'ONDAM est composé de transferts sociaux en nature versés aux ménages. Si les économies sont réalisées au prorata de la composition de l'ONDAM, les ménages devraient percevoir 7,2 milliards d'euros de transferts en moins, chiffre à prendre avec prudence car le détail des économies reste inconnu à ce jour.

Par ailleurs, des augmentations d'autres transferts en nature sont prévues pour un total avoisinant 500 millions d'euros (réduction de la taille des classes, pass culture pour les jeunes).

Au total, une baisse de 6,7 milliards d'euros de transferts aux ménages est attendue, ce qui représente une perte de 235 euros par ménage par an, soit 0,4% de leur RDB ajusté. Si les transferts sociaux en nature contribuent en général à la diminution des inégalités de niveau de vie [Le Laudier, 2009], les transferts en santé — qui constituent l'essentiel des économies prévues par le programme présidentiel — sont quasiment forfaitaires par niveau de vie : en moyenne, un ménage appartenant aux 20% de niveau de vie supérieur recevait en 2003 90% du montant des transferts reçus par les ménages appartenant aux 20% à revenus plus faibles.

Depuis 2010, le ralentissement des transferts sociaux en nature reçus par les ménages est marqué. Ils progressaient de +4,5% en valeur en moyenne annuelle entre 2000 et 2009 et ils ne le font qu'à un taux de +2,0% entre 2010 et 2016. Selon nos calculs, 85% du ralentissement s'expliquerait par la modération des prix des biens et services transférés. Depuis 2014, la totalité de l'ajustement se fait par la maîtrise des prix, notamment dans la santé. Ceci atténue les pertes de pouvoir d'achat ajusté des ménages.

Toutefois, il est difficile de savoir si la qualité des services publics a été affectée par la consolidation budgétaire : la maîtrise des prix peut refléter des gains d'efficacité. Plus important, il est difficile de savoir si cette stratégie peut être maintenue dans la durée. Si elle préserve le niveau de vie des ménages, elle se fait au détriment d'autres agents. Ainsi, depuis 2012, la situation financière des hôpitaux publics s'est fortement dégradée. Ceci rend plus difficile le maintien du même volume d'activité avec moins de moyens financiers. Par ailleurs, le taux de marge de l'industrie pharmaceutique et celui des activités pour la santé humaine ont diminué alors qu'il augmentait pour l'ensemble des branches. Si la seule maîtrise des prix s'avère insuffisante pour atteindre les objectifs ambitieux d'économies budgétaires, il sera nécessaire de revoir le champ d'intervention des administrations publiques. Ceci aurait un impact plus marqué sur le niveau de vie des ménages.

Impact redistributif

Nous avons procédé à l'évaluation de l'ensemble des effets redistributifs ex ante des mesures socio-fiscales portant directement sur les ménages. Ces mesures sont modélisées hors effets de calendrier et montée en charge, et dans le cadre de la législation socio-fiscale anticipée en 2022. Du fait de limites importantes soulignées dans Heyer et al. [2017], l'analyse des effets redistributifs doit être interprétée avec prudence et dans les limites qui découlent de notre méthode. Elle donne cependant une image pertinente à court terme, permet une appréciation assez robuste des coûts associés aux mesures et est largement utilisée par l'administration économique pour l'évaluation tout comme pour le réglage paramétrique des mesures de politique économique touchant les ménages. Il est enfin à noter que l'équilibre financier des mesures évaluées n'est pas assuré et laisse apparaître plus de gagnants que de perdants. Il est à supposer que le financement de ces mesures découlera en partie de la mise en place d'autres mesures pouvant avoir un impact redistributif, comme par exemple des économies de dépenses publiques.

Notre évaluation repose entre autres sur le principe que, lorsque la mesure concerne un dispositif explicitement modélisé dans le modèle INES, nous avons représenté dans le modèle la modification de législation impliquée. Ceci présente l'avantage d'une représentation fine et permet une évaluation en utilisant une représentation récente de législation fiscale (2015). Cela permet également de prendre en compte les interactions entre mesures. Ainsi, la mise en place d'un prélèvement forfaitaire unique (PFU) optionnel à 30% interagit avec la hausse de la CSG (patrimoine) impliquée dans la substitution cotisations sociales/CSG. Lorsque la mesure n'est pas représentée dans INES ou lorsque sa modélisation demanderait des modifications trop importantes du modèle, nous avons utilisé les données de l'Enquête revenus fiscaux et sociaux (ERFS) de l'INSEE et une méthode d'imputation des impacts de la mesure aux déciles de niveau de vie. Bien que moins précise et ne permettant pas d'analyser les interactions potentielles, cette méthode reste robuste. Nous avons tenu compte des effets de revalorisation (à l‘inflation) et translaté tous les montants en euros 2015 pour permettre la comparaison et l'utilisation d'évaluations plus anciennes.

Au final, les mesures prises en compte ont un impact plutôt équilibré pour les premiers déciles. Le tableau 1 présente l'impact net des mesures par niveau de vie. Les mesures évaluées ici ont un coût net agrégé de 9,1 milliards d'euros (en cohérence avec l'évaluation macroéconomique présentée plus bas). Un financement hypothétique ayant un impact proportionnel au niveau de vie est ajouté à l'impact net de chaque mesure. Sur la base d'une analyse par quintile de la place occupée des transferts sociaux en nature (aides au logement, remboursement de frais de santé…), il est également possible de simuler les effets redistributifs d'une baisse de 9,1 milliards d'euros de ces transferts dans le but de financer les mesures socio-fiscales proposées. À la différence du financement «proportionnel», ce mode de financement, qui semble à l'heure actuelle privilégié, accentuerait de façon significative la hausse des inégalités engendrée par la mise en place des mesures socio-fiscales étudiées. L'intérêt du tableau 1 est de montrer que les effets redistributifs (à comportements inchangés) dépendront des modalités de financement des 9,1 milliards d'euros.

Les réformes du marché du travail

La réforme du marché du travail vise à donner plus de flexibilité aux entreprises via une modification du droit du travail et à transformer les protections accordées aux travailleurs, sur le modèle de la flexicurité.

Sa partie «flexibilité», adoptée par ordonnances, vise à «faire converger performance sociale et performance économique, en faisant évoluer […] notre droit du travail pour prendre en compte la diversité des attentes des salariés et des besoins des entreprises». Le projet de loi pour réformer par ordonnances le code du travail a donc été présenté le 28 juin dernier en Conseil des ministres et, après concertation avec les organisations syndicales et patronales, les ordonnances qui en découlent ont été présentées en septembre 2017. Au nombre de quatre, les ordonnances recouvrent 36 mesures visant à modifier ou amender les 3 000 articles du code du travail. Dans le programme présidentiel, figurait également la mise en place d'un contrôle plus accru des demandeurs d'emploi (voir encadré 3).

La partie «sécurité» du programme sera elle développée notamment grâce au plan d'investissement, et notamment par la mise en place d'un large plan de formations (voir encadré 1), à la réforme de la formation professionnelle, et à celles de l'apprentissage et de l'assurance chômage. Afin de soutenir l'emploi dans les territoires en difficulté, le programme présidentiel prévoit également la mise en place d'«emplois francs» en direction des demandeurs d'emploi des zones prioritaires de la politique de la ville (voir encadré 2).

Encadré 1 : Plan de formation

Le plan de formation pour 1 million de jeunes peu qualifiés et éloignés de l'emploi et 1 million de demandeurs d'emploi de longue durée peu ou pas qualifiés s'inscrit dans le plan d'investissement de 50 milliards d'euros prévu pour le quinquennat, dont 15 milliards d'euros, étalés sur cinq ans, seront consacrés à la formation. L'objectif de ce plan de formation consiste à rendre la formation professionnelle plus transparente, (via la refonte du système) et plus efficace (via son ciblage sur les moins qualifiés). Si on rapporte les dépenses allouées à la formation des demandeurs d'emploi pour 2014 (4,8 mds d'euros) au nombre d'entrées en stage cette année-là (664 000), le coût moyen de formation s'établirait à près de 7 200 euros pour une durée moyenne approchant quatre mois et demi, estimation à considérer avec une grande prudence. En comparaison, le coût par formation retenu lors de la mise en œuvre du plan «500 000 formations» en 2016 s'élevait à 3 000 euros par formation, avec une cible de durée moyenne de formation toutefois plus courte. En retenant ce dernier montant et une durée moyenne des formations de 2,4 mois, le coût de la mesure s'élèverait à 6 milliards d'euros sur cinq ans, ce qui représenterait 40% de l'enveloppe de 15 milliards consacrée à l'acquisition des compétences dans le plan d'investissement. Une durée moyenne des formations de six mois coûterait 15 milliards d'euros. On ne peut cependant exclure qu'une partie de l'enveloppe budgétaire soit utilisée pour réformer la formation professionnelle ou l'apprentissage.

Les effets attendus d'une formation sur le retour à l'emploi sont de différentes natures. Le premier est positif, puisqu'il augmente potentiellement la productivité et l'employabilité des demandeurs d'emploi via l'augmentation des compétences. Le deuxième type d'effet est négatif, puisque la formation bloque le demandeur d'emploi le temps de son suivi. Celui-ci peut également relâcher son effort de recherche d'emploi le temps de la formation. Une large littérature permet d'approcher l'impact des formations sur le retour à l'emploi (voir notamment Card et al., [2015] ou les conclusions du comité scientifique en charge de l'évaluation de la garantie jeunes).

Nous posons l'hypothèse que les 2 millions de formations sont effectivement réalisées en 5 ans, soit un niveau comparable au plan «500 000 formations» réalisé en 2016. Dans un second temps, nous retenons une hypothèse haute (impact positif sur la totalité des personnes formées) et une hypothèse basse (seulement sur les personnes de 25 ans et plus, c'est-à-dire sans effet de la garantie jeunes à vingt mois). Par ailleurs, l'effet du plan peut se traduire par une baisse du chômage structurel et/ou par une hausse de la population active potentielle via la hausse du taux d'activité. En ventilant de manière similaire l'impact entre ces deux canaux, et en supposant que la productivité des personnes profitant du plan de formation s'élève à deux tiers de la productivité de l'ensemble des salariés, l'effet total sur le taux de croissance potentielle serait de 0,06 point annuel dans le cas de l'hypothèse haute (0,03 point pour l'hypothèse basse).

Références

"Formations prioritaires en 2014, bilan du plan 100 000", Pôle emploi, éclairages et synthèses, n°20, février 2016. Rapport intermédiaire du comité scientifique en charge de l'évaluation de la garantie jeunes, novembre 2016.

Crépon B., et al., 2013, "Do labor market policies have displacement effects ? Evidence from a clustered randomized experiment", The Quarterly Journal of Economics, 128.2 [2013] 531-580.

Card, D., Kluve, J., & Weber, A., "What work ? A meta analysis of recent active labor market program evaluations", National Bureau of Economic Research, 2015.

Encadré 2 : Les emplois francs

Dans le programme présidentiel d'Emmanuel Macron, figurait une mesure visant à baisser le coût du travail pour les entreprises embauchant, en CDI ou en CDD, un habitant des quartiers dits prioritaires : «Lorsqu'une entreprise, où qu'elle soit située, embauchera un habitant des quartiers prioritaires de la politique de la ville en CDI, elle bénéficiera d'une prime de 15 000 euros, étalée sur les trois premières années : ce sera comme si elle ne payait plus de charges. En CDD, la prime sera de 5 000 euros sur les deux premières années.» L'objectif affiché de la mesure est de 150 000 embauches pour un budget prévu de 1 milliard d'euros par an. La mesure élargie significativement le champ d'éligibilité des «emplois francs» mis en place en 2014 et qui ne concernaient alors que les jeunes de 15 à 30 ans cumulant plus de douze mois de chômage au cours des dix-huit derniers mois. La critique portée quant au nombre très (trop) restreint de demandeurs d'emploi éligibles semble donc dans cette nouvelle mouture écartée puisque ce dispositif devrait concerner l'ensemble des demandeurs d'emploi des quartiers prioritaires et non plus les jeunes demandeurs d'emploi de longue durée.

Concernant la territorialisation au sens propre, les quartiers visés diffèrent légèrement de ceux émanant de la géographie des ZUS. En effet, le zonage de la politique de la ville a fait l'objet d'une réforme début 2014. Celle-ci visait à clarifier la multitude de critères d'éligibilité au zonage prioritaire, largement critiquée. En lieu et place, la loi de programmation pour la ville et la cohésion urbaine du 21 février 2014 s'est fixé pour objectif de mieux identifier les quartiers les plus en difficulté à travers la mise en place d'un zonage plus simple et plus objectif reposant sur un critère unique : le revenu des habitants. L'ensemble des caractéristiques utilisées pour construire l'ancienne géographie sont captées par ce nouvel indicateur, ce qui expliquerait la relative stabilité entre l'ancienne géographie et la nouvelle. Dans les faits, ces nouveaux quartiers de la politique de ville concentrent en leur sein des ménages en plus grande difficulté que ceux des anciennes ZUS. Les demandeurs d'emploi y sont ainsi plus nombreux et semble-t-il encore plus éloignés du marché du travail. De plus, du fait d'une augmentation significative du montant d'aide versé, elle répond à certaines critiques adressées à l'endroit du dispositif précédent. Néanmoins, elle ne permet pas de capter correctement et de façon homogène les territoires les plus en difficulté. Si l'objectif est de dynamiser les territoires les plus en difficulté, l'implantation des entreprises au sein des quartiers pourrait constituer une condition supplémentaire d'éligibilité au dispositif, à l'image des zones franches urbaines par exemple. De même, l'échelle géographique de la zone d'emploi pourrait être privilégiée afin de mieux capter les disparités importantes dans les dynamiques de l'emploi à l'œuvre sur les territoires. Le zonage de la politique de la ville n'avait pas pour vocation lors de sa création à identifier les territoires aux marché du travail les plus ou moins dynamiques mais se fixait comme objectif d'identifier les poches de pauvreté.

En termes de création d'emplois, du fait de l'existence d'effets d'aubaine importants inhérents à ce type de dispositif à destination du secteur privé, en retenant un coefficient d'emploi de 0,15, de l'ordre de celui mesuré pour les contrats uniques d'insertion de type contrat initiative-emploi (CUI-CIE), il en ressortirait un effet net sur les créations d'emploi de 22 500 pour un objectif de 150 000 contrats signés. Sous cette l'hypothèse, si 80% des contrats signés sont des CDD de deux ans, le coût budgétaire de la mesure devrait s'établir à 450 millions d'euros la première année et à 1 milliard d'euro par an à l'horizon de trois ans.

Encadré 3 : Offre raisonnable d'emploi

L'assurance chômage est un régime mutualisé, qui engage la solidarité de l'ensemble des cotisants : l'assureur doit donc, entre autres, veiller à la probité des chômeurs indemnisés. Trois instruments principaux permettent de contrôler l'incitation au retour à l'emploi : le taux de remplacement, la durée potentielle des droits et le contrôle de la recherche d'emploi. Le paramétrage de ces instruments doit garantir que le bien-être tiré d'un salaire est toujours supérieur à celui que confèrent les allocations chômage. Si tel est le cas, il est superflu pour l'assureur de prévoir des dispositions contraignantes dont l'objectif serait d'imposer au chômeur d'accepter une offre d'emploi.

En revanche, si le taux de remplacement et la durée potentielle des droits sont déficients, aucune disposition ne peut pallier l'aléa moral et/ou la sélection adverse qu'ils engendrent. Un renforcement des obligations, du contrôle et des sanctions se justifie si les deux autres paramètres fonctionnent de manière optimale mais il faut résoudre des problèmes localisés, à la marge.

Il ne faut toutefois pas ignorer qu'un contrôle et des sanctions trop stricts sont coûteux à mettre en œuvre, d'autant qu'ils peuvent amener les chômeurs à changer leurs comportements, mais dans un sens inopportun. Les chances de retrouver un emploi dépendent du rythme auquel les offres parviennent aux chômeurs, et de l'adéquation entre les compétences qu'ils offrent et les qualifications demandées. La coexistence entre un nombre de chômeurs élevé et de nombreux emplois vacants est un des serpents de mer du débat sur le chômage et l'assurance chômage. Pénaliser les chômeurs n'acceptant pas les offres d'emplois qu'ils reçoivent est une solution qui semble évidente, car elle ferait baisser à la fois le chômage et les dépenses de l'Unedic. Des contraintes de ce type sont indissociables de l'assurance chômage. Elles ont donc toujours existé dans notre droit, et elles sont précisément formalisées depuis 2008 dans le dispositif dit de l'«offre raisonnable d'emploi».

Dans les faits, les chômeurs sont déjà très nombreux à reprendre un ou plusieurs emplois chaque mois (souvent de faible qualité et à bas salaire). L'outil dont dispose Pôle Emploi pour contraindre les chômeurs indemnisés à accepter les emplois disponibles est l'offre raisonnable d'emploi (ORE).

Instituée en 2008, l'ORE repose sur des modalités classiques : qualification, salaire, éloignement géographique, non-obligation au temps partiel ou au CDD, refus répété d'accepter une offre, etc. Toutefois, l'ORE est très imprécise et doit s'articuler avec des règles d'indemnisation extrêmement compliquées et en partie incohérentes. L'ORE apparaît donc comme un archétype de fausse rigueur car elle est largement inapplicable.

À court terme, un renforcement des obligations, du contrôle et des sanctions appliquées aux chômeurs indemnisés n'augmente pas le nombre d'emplois créés et offerts aux chômeurs ; les chômeurs ainsi stimulés tendent à évincer des chômeurs non indemnisés, plus éloignés de l'emploi. Sur un plan structurel, l'effet d'éligibilité de l'assurance chômage est amoindri, mais si l'aléa moral des chômeurs était important, l'offre de travail s'accroîtrait et les employeurs seraient incités à proposer davantage d'offres d'emplois.

La vertu la plus tangible du contrôle et des sanctions est d'améliorer la gestion de l'assurance chômage, tant que l'objectif ne devient pas — c'est un risque — celui de construire une machine à réduire à tout prix les dépenses d'indemnisation.

Les ordonnances recouvrent un champ très large de la réglementation du travail en France. Relations entre salariés et employeurs, négations au sein des PME et des TPE dans le dialogue social, modalités de licenciement, rôle des partenaires sociaux, prérogatives des branches et des entreprises dans le dialogue social sont autant de modifications et d'amendements apportés au code du travail.

La fusion des instances pourrait intervenir sur décision unilatérale de l'employeur, sauf accord contraire au sein de l'entreprise. Les instances pourraient désormais se voir confier la possibilité de négocier des accords d'entreprise, une tâche jusqu'alors dédiée aux délégués syndicaux, et sur des champs potentiellement plus vastes, compte tenu de l'inversion de la hiérarchie des normes prévue également dans le projet de loi.

La Délégation unique du personnel (DUP) existe déjà sous la forme d'un regroupement des instances représentatives du personnel suite à deux lois (1993 et 2015). La DUP peut en théorie apporter plusieurs avantages à l'entreprise : baisse des coûts de délégation et de négociation ; meilleure centralisation de l'information pour les représentants du personnel, simplification des négociations. Elle ne garantit cependant pas une amélioration du dialogue social au sein des entreprises, et pourrait déboucher sur une perte de compétences et du rôle de prévention des risques du comité d'hygiène, de sécurité et des conditions de travail (CHSCT).

Par ailleurs, si la fusion donnait la possibilité à la DUP de signer des accords d'entreprise, cela se traduirait par un affaiblissement des syndicats, qui en ont aujourd'hui le monopole. Enfin, malgré la possibilité de rapprochement des instances, peu d'entreprises ont franchi le pas. D'après l'enquête Réponse de 2011, seul 27% des entreprises de taille comprise entre 50 et 99 salariés ont une délégation unique du personnel et 31% pour celles de taille comprise entre 100 et 199 employés.

Le plafonnement des indemnités prud'homales a été quant à lui largement débattu au cours de l'été. En France, le niveau moyen des indemnités prud'homales pour des licenciements sans cause réelle et sérieuse s'établissait à dix mois de salaire brut en 2014, soit 24 000 €, les montants alloués présentant une grande variabilité (2 500 € à 310 000 €).

Toutefois, d'après Kirat [2016], on n'observe pas en moyenne de différence significative entre les cadres et les autres salariés en termes d'équivalents en mois de salaire des indemnités prud'homales (environ six mois de salaire). Mais elles varient fortement selon la taille de l'entreprise et peuvent aller de 5,1 mois de salaire en moyenne pour les PME à huit mois pour les groupes.

Afin de réduire l'ampleur de l'incertitude judiciaire, la «barémisation des dommages et intérêts, notamment en fonction de l'ancienneté» vise à une «plus grande équité» et à redonner «confiance aux employeurs et aux investisseurs, notamment dans les TPE et PME», en diagnostiquant une «crainte dans l'embauche». Un plancher légal fixé à six mois de salaire existe déjà pour les salariés ayant deux ans d'ancienneté dans les entreprises de plus de 11 salariés.

Le volet principal de la réforme porte donc sur la mise en place d'un plafonnement des dommages et intérêts à l'instar de 12 autres pays de l'Union européenne, tels l'Allemagne, l'Espagne ou bien encore le Danemark, avec des plafonds compris entre deux et vingt-quatre mois de salaire.

Dans la littérature économique, de nombreuses études empiriques remettent en question l'effet des modifications législatives sur le recours aux prud'hommes et sur l'emploi. L'évolution du nombre de recours aux prud'hommes entre 1970 et 2012 suit, et non précède, les augmentations ou les baisses du taux de chômage sur la même période, ce qui suggère une causalité positive allant du taux de chômage vers le recours aux prud'hommes plutôt que l'inverse [Schulze-Marmeling, 2014].

Néanmoins, la présence d'instances représentatives du personnel, d'un taux de syndicalisation élevé, ou d'un taux de couverture par les conventions collectives important diminue significativement les recours aux prud'hommes, ce qui confirme la conception du recours aux prud'hommes comme un échec de la médiation entre partenaires sociaux.

Le caractère déterminant des caractéristiques du marché du travail sur l'activité prud'homale est confirmé par des analyses économétriques portant sur d'autres pays européens. Ainsi, une étude sur 11 Länder allemands et 17 régions autonomes espagnoles jusqu'en 2006 souligne l'influence majeure des taux de chômage et de vacance d'emploi sur le recours aux prud'hommes. A contrario, les changements législatifs, aussi bien en faveur des employés que des employeurs, ont des effets souvent négligeables.

De même, une évaluation des réformes du marché du travail espagnol, engagées en 2010 et 2012 et ayant notamment eu pour volonté de diminuer les indemnités pour licenciement injustifié, ont mis en évidence des effets négligeables sur la proportion de licenciements jugés justifiés après la prise en compte des conditions locales du marché du travail. Ainsi les effets sur la réduction des coûts du travail sont ici minimaux, ainsi que l'impact sur les CDI protégés par les prud'hommes. L'effet sur la dualité du marché du travail est par conséquent faible.

Cependant, on constate qu'une diminution marquée de l'écart d'indemnisation entre licenciements justifiés et injustifiés dans les pays de l'OCDE peut causer paradoxalement une augmentation des coûts moyens de licenciement en augmentant le taux de victoire judiciaire des employés.

En effet, un employé aurait a priori moins d'incitations à contester un licenciement injustifié, tandis que symétriquement un employeur pourrait d'autant plus prendre le risque d'un licenciement injustifié. Les tribunaux seraient donc plus à même de douter de la sincérité de l'employeur que de celle de l'employé. Enfin, un examen d'une réforme italienne de 1990 ayant augmenté les coûts de licenciement injustifié uniquement pour les entreprises de moins de 15 salariés montre un impact négligeable sur le niveau d'emploi total.

Néanmoins, on constate une diminution des flux d'entrée et de sortie de l'emploi par rapport aux firmes plus grandes, ainsi qu'une diminution des profits, avec un impact accru pour les secteurs les plus volatils.

Impact macroéconomique

Notre évaluation macroéconomique nécessite d'avoir un scénario économique à politique budgétaire et fiscale inchangée sur la période 2017-2022, c'est-à-dire un scénario de référence qui décrit la trajectoire à moyen terme qui suivrait l'économie si aucune nouvelle décision de politique économique n'était prise sur la période 2017-2022. Ce scénario est tiré du cadrage macroéconomique sur la période 2017-2022 (E. Heyer et X. Timbeau [2017] qui décrit les marges de manœuvre au cours du prochain quinquennat. On reprend le scénario de référence issu de cette publication. Une modification est cependant apportée sur ce scénario de référence qui concerne le taux de croissance du PIB potentiel.

En effet, dans le dernier exercice de cadrage, l'OFCE estimait la croissance du PIB à 1,3% par an en moyenne sur la période 2017-2022. Avec les nouvelles projections de population active publiées par l'INSEE (pour plus de détails, voir M. Koubi et A. Marrakchi [2017], la croissance du PIB potentiel est révisée à la baisse de 0,2 point de PIB en moyenne sur la période 2017-2022. En revanche, le plan formation de 15 milliards d'euros permettrait de rehausser le PIB potentiel de 0,1 point par an en moyenne sur le quinquennat. Ainsi, avec la même évolution de la productivité, le PIB potentiel de l'économie française s'établirait désormais à 1,2% par an sur la période 2017-2022.

Au final, la trajectoire macroéconomique attendue sous le quinquennat Macron dépend de la trajectoire spontanée de l'économie, intégrant la nouvelle dynamique du PIB potentiel, auquel il faut ajouter l'impact des réformes fiscales, budgétaires mais aussi de celles du marché du travail et de l'assurance chômage.

Impact des mesures fiscales

Les mesures fiscales concernant les ménages devraient conduire à une réduction des prélèvements obligatoires (PO) de 0,7 point de PIB à l'horizon de la fin du quinquennat (– 0,3 point de PIB en 2018, – 0,5 point en 2019, puis – 0,6 point de 2020 à 2022) (voir détails supra).

Les mesures fiscales sur les entreprises, hors fiscalité écologique, devraient elles conduire à une baisse de PO de 0,3 point de PIB en 2018 pour atteindre 0,5 point de PIB en 2022, avec une année exceptionnelle en 2019, où les PO sur les entreprises baisseraient de 1,1 point de PIB avec la transformation du CICE en baisse de cotisations (voir détails supra).

Enfin, dans les mesures fiscales qui concernent à la fois les ménages et les entreprises, il y a la hausse de la fiscalité écologique, avec l'alignement de la fiscalité du diesel sur celle de l'essence, et la hausse de la contribution climat énergie, avec un accroissement du prix de la tonne de carbone aligné sur la loi de transition énergétique pour la croissance verte. Ces deux mesures conduiraient à une hausse des PO de 0,5 point de PIB à l'horizon de la fin du quinquennat, sans compensation annoncée à ce stade.

Au total, les PO baisseraient d'environ 9 milliards d'euros en 2019 (0,4 point de PIB), dont près de 7 milliards seraient liés aux mesures votées sous F. Hollande, si l'on exclut la baisse de l'IS.

Impact des mesures de dépenses publiques

Du côté des dépenses publiques, le programme économique d'E. Macron prévoyait une réduction de la dépense publique de 60 milliards, d'euros et le Premier ministre a laissé entendre une réduction de 3 points de PIB de la dépense publique d'ici à 2022 (voir détails supra). La répartition programmée était la suivante : 25 milliards d'économie pour les dépenses de l'État, 15 milliards pour la santé, 10 milliards pour les collectivités locales et 10 milliards pour l'assurance chômage.

Par ailleurs, ce plan d'économie serait partiellement compensé par un plan d'investissement de 50 milliards sur le quinquennat, comme l'a confirmé le Premier ministre lors de son discours de politique générale. Nous avons repris la répartition et la montée en charge inscrites dans le programme économique d'E. Macron : la charge serait de 5 milliards en 2018, 10 en 2019, 15 en 2020 et 2021, et 5 en 2022. 15 milliards du plan seraient consacrés à la formation, 15 à la transition énergétique, 5 à l'agriculture, 5 à la santé, 5 à la modernisation des administrations publiques et 5 aux transports et équipements collectifs.

Selon nos calculs, et sur la base d'un taux de croissance du PIB potentiel évalué à 1,2% par an en moyenne sur le quinquennat, l'économie structurelle atteindrait 1,6 point de PIB sur le quinquennat (1,8 point de PIB hors plan d'investissement). Cela correspond à une économie structurelle de 41 milliards d'euros à l'horizon 2022, hors plan d'investissement. C'est moins que ce que prévoit le programme d'E. Macron, pour deux raisons : d'une part, nous ne considérons pas que les économies sur l'assurance chômage réalisées par la baisse du chômage soient structurelles, car elles sont liées à la fermeture progressive de l'écart de production (output gap). D'autre part, dans le programme d'E. Macron, les économies sont évaluées par rapport à leur tendance spontanée. Or, pour évaluer l'effort structurel, nous mesurons les économies par rapport au taux de croissance du PIB potentiel, qui croît à un rythme inférieur à celui de la tendance naturelle de la dépense publique. Nous évaluons les économies réalisées sur les dépenses de santé à 9 milliards d'euros sur le quinquennat (et non pas 15 milliards, comme affiché dans le programme d'E. Macron). Par ailleurs, le reste des économies se décomposeraient de la façon suivante sur le quinquennat : 11,3 milliards par la réduction de 120 000 postes de fonctionnaires et le gel de l'indice fonction publique, 21 sur les dépenses de l'État (hors masse salariale), 7,5 milliards sur les dépenses des collectivités locales (hors masse salariale). En revanche, certaines dépenses augmenteraient, comme la revalorisation de la prime d'activité (2 milliards), la hausse de l'allocation adulte handicapé (AAH, 0,9 milliard) et du minimum vieillesse (APSA, 0,6 milliard). C'est le cas aussi des dépenses régaliennes (4,5 milliards), avec l'accroissement du budget de la défense, le recrutement de 10 000 policiers et gendarmes, et la construction de 15 000 places de prison.

Lorsque la montée en charge des différentes mesures sur la dépense publique n'a pas été précisée, nous considérons qu'elle est linéaire sur le quinquennat. Pour l'année 2018, nous avons, comme l'a annoncé le Premier ministre, une progression de la dépense publique, hors plan d'investissement, de 0% en volume. Cela correspond, selon notre évaluation, à une économie structurelle de 15 milliards d'euros pour 2018, hors plan d'investissement. L'effort budgétaire structurel primaire serait de 0,1 point de PIB en 2018 et de 0,9 point de PIB sur le quinquennat. Il serait de 0,2 point de PIB sur la période 2018-2020 et de 0,7 point de PIB sur la période 2021-2022. La consolidation budgétaire serait moins marquée sur la première partie du quinquennat, en raison de la mise en place des mesures fiscales en 2018 et 2019, et de la montée en charge du plan d'investissement sur la période 2018-2020.

Hypothèses sur la valeur des multiplicateurs budgétaires

Nos hypothèses concernant la valeur des multiplicateurs budgétaires associés aux mesures fiscales et budgétaires s'appuient sur des travaux antérieurs réalisés à l'OFCE ainsi que sur des simulations réalisées à l'aide du modèle emod.fr. Pour cet exercice, les mesures ont été classées en trois grandes catégories (mesures de demande, d'offre et d'investissement), auxquelles nous associons trois profils de multiplicateur. Pour les mesures d'offre et d'investissement, le multiplicateur retenu est une somme d'un multiplicateur de «demande» et d'«offre». Les multiplicateurs de demande n'ont pas d'effet de long terme sur l'économie. En revanche, les multiplicateurs d'offre induisent une variation durable de l'activité. C'est de cette façon que nous intégrons les effets sur le potentiel.

Le multiplicateur d'offre pour l'investissement résulte du produit de trois grandeurs : le ratio investissement public sur son taux de déclassement, le taux d'investissement public et la distance du stock de capital public à son optimum. Par cette dernière grandeur, ce multiplicateur est variable au cours du temps et est plus élevé en basse conjoncture.

Le multiplicateur d'offre pour les mesures fiscales est constant dans le temps (0,2) et ne dépend pas, contrairement aux autres, de la position de l'économie dans le cycle.

Le multiplicateur de demande associé aux mesures d'investissement est le multiplicateur standard retenu pour les mesures de «demande». Il s'inspire de Creel et al. [2011] et corrobore le large consensus qui émerge des derniers travaux théoriques et empiriques existant dans la littérature économique, à savoir qu'une politique de consolidation budgétaire est préférable en période de reprise de l'activité (output gap nul) et est pernicieuse, voire inefficace, lorsque l'économie est à l'arrêt (output gap négatif).

Enfin le multiplicateur de demande associé aux mesures fiscales d'offre s'inspire des simulations du modèle emod.fr, indiquant une montée en charge progressive de l'impact de la mesure qui s'annule à terme.

Trajectoire macroéconomique

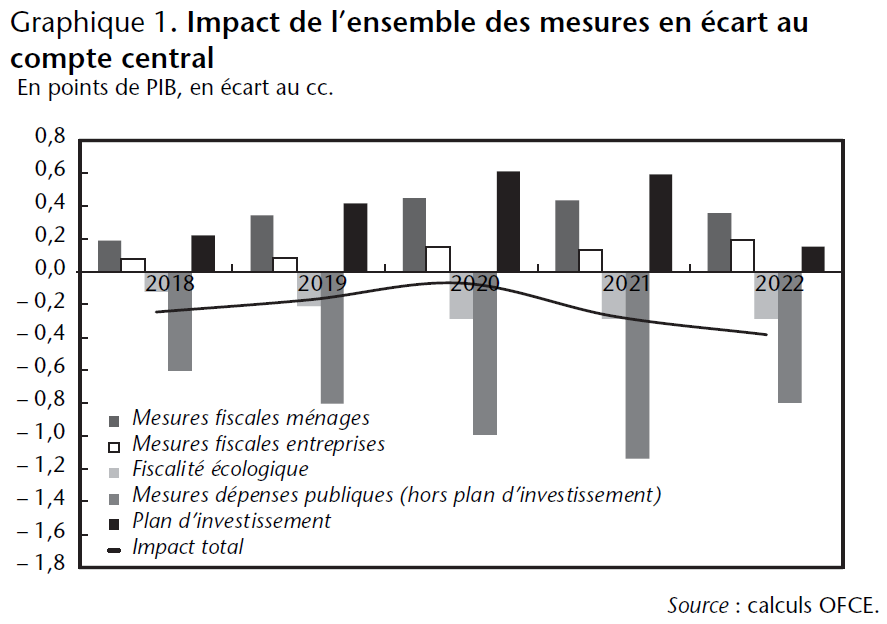

Au final, l'ensemble des mesures fiscales concernant les ménages devraient accroître le PIB de 0,2 point de PIB en 2018 pour atteindre un pic en 2020 à 0,45 point de PIB, avant de retomber à 0,35 point en 2022. Les mesures fiscales concernant les entreprises permettraient d'accroître le PIB de 0,2 point de PIB en 2022 et de 0,1 point en moyenne sur la période 2018-2021. L'évolution des dépenses publiques amputerait le PIB de 0,4 point de PIB sur la période 2018-2020, de 0,55 point en 2021 et 0,65 point en 2022, et ce malgré le plan d'investissement qui accroîtrait le PIB de 0,4 point en moyenne sur le quinquennat.

L'ensemble des mesures fiscales et budgétaires du quinquennat conduiraient à réduire le PIB de 0,2 point de PIB en 2018 et 2019, de 0,1 point en 2020, de 0,3 point en 2021 et de 0,4 point en 2022 (graphique 1). Les mesures fiscales concernant directement les ménages et les entreprises permettraient une augmentation du PIB de 0,3 point de PIB en 2018, de 0,4 point en 2019, puis de 0,6 point de PIB en moyenne sur la période 2020-2022. En revanche, la fiscalité écologique réduirait le PIB de 0,1 point de PIB en 2018, de 0,2 point en 2019, puis de 0,3 point pour les autres années du quinquennat. Au final, l'ensemble des mesures fiscales augmenteraient le PIB de 0,1 point en 2018, de 0,2 point en 2019 et de 0,3 point sur la période 2018-2022. Les mesures fiscales et le plan d'investissement atteindraient leur impact maximal en 2020 et 2021 avec une hausse du PIB de 0,9 point de PIB. En revanche, même en 2020 et 2021, cela reste insuffisant pour compenser l'impact négatif de la réduction de la dépense publique hors plan d'investissement qui serait de – 0,6 point de PIB en 2018, de – 0,8 en 2019, de – 1 en 2020, de – 1,1 en 2021 et de – 0,8 en 2022.

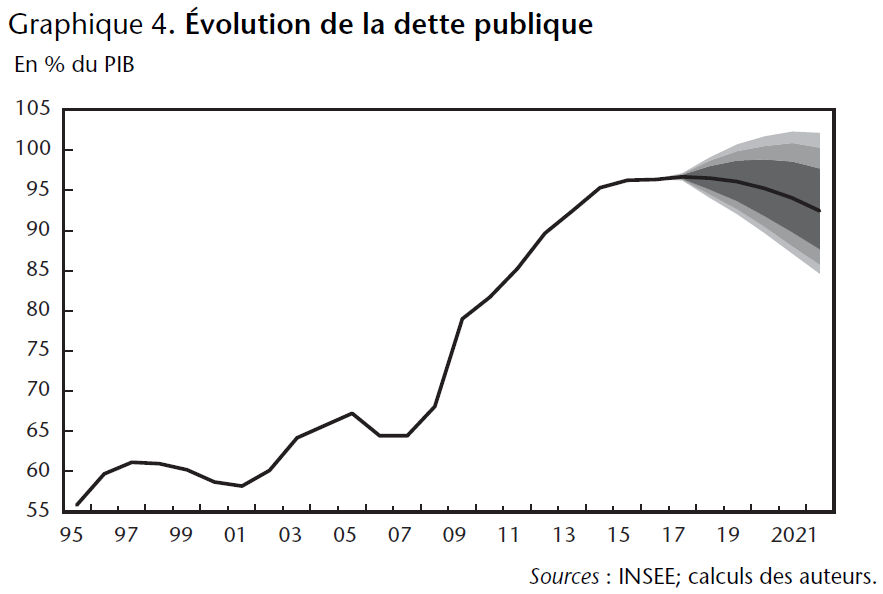

La croissance française serait attendue à 1,6% en moyenne sur le quinquennat. Elle évoluerait dans une fourchette comprise entre 1,5% et 1,8%, avec une accélération sur la période 2019-2020, avec la montée en charge des mesures fiscales et du plan d'investissement. La croissance ralentirait en 2021-2022 sous l'effet de l'intensification de la consolidation budgétaire au-delà de 2020. Le déficit public passerait de 3% du PIB en 2017 à 1,4% en 2022 (graphique 3). Les prélèvements obligatoires baisseraient de 0,7 point de PIB sur le quinquennat. Les dépenses publiques se réduiraient de 2,3 points de PIB sur la période 2017-2022. Le solde public structurel primaire s'améliorerait de 0,9 point de PIB sur le quinquennat, mais le solde public structurel ne se réduirait que de 0,6 point de PIB, avec la hausse des charges d'intérêt, atteignant – 1,1 point de PIB, en 2022. La dette publique resterait aux alentours de 96% du PIB jusqu'en 2019, avant de commencer à décroître à partir de 2020, pour atteindre 92% en 2022 (graphique 4).

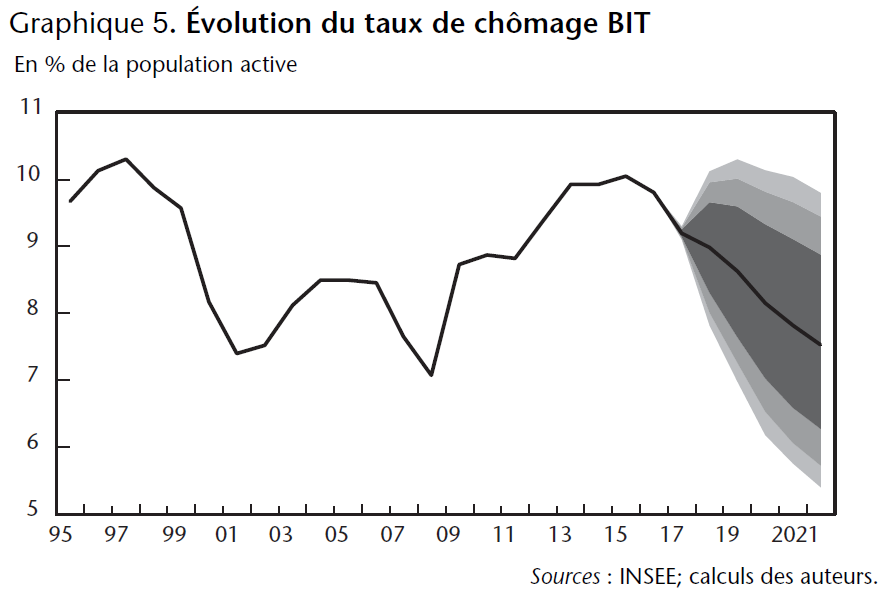

Enfin, avec une croissance du PIB supérieur à celle du PIB potentiel, l'écart de production se réduirait de 2 points de PIB sur le quinquennat, pour atteindre – 0,5 point de PIB en 2022. Cette dynamique de croissance permettrait une lente décrue du taux de chômage, qui passerait de 9,2% en 2017 à 7,6% en 2022 (graphique 5).

Notes

[1] Cette mesure ayant été amendée dans le projet de loi de finance pour 2018, le coût budgétaire estimé ne peut être comparé aux estimations plus récentes du gouvernement (voir Pierre Madec, "Attention : un PFU peut en cacher un autre", Blog de l'OFCE, sept. 2017).

Repères bibliographiques

APARISI DE LANNOY L. et al., "La réforme du marché du travail", Revue de l'OFCE, Hors-Série 2017.

APARISI DE LANNOY L. et MADEC P., "Fiscalité du capital mobilier. Quel impact du prélèvement forfaitaire unique (PFU) ?", Revue de l'OFCE, Hors-Série 2017.

BAUCHET P. et MADEC P., "Emplois francs : que faut-il en attendre ?", Revue de l'OFCE, Hors-Série 2017.

CARD D., KLUVE J., et WEBER A., "What works ? A meta analysis of recent active labor market program evaluations", National Bureau of Economic Research, 2015.

COQUET B., "Obliger les chômeurs indemnisés à reprendre un emploi : la bonne mesure", Revue de l'OFCE, Hors-Série 2017.

CREEL J., HEYER É. et PLANE M., "Petits précis de politique budgétaire par tous temps : les multiplicateurs budgétaires au cours du cycle", Revue de l'OFCE, 116, janvier 2011.

DUCOUDRÉ B., "2 millions de formations sur cinq ans", Revue de l'OFCE, Hors-Série 2017.

DUCOUDRE B., "Évaluation du remplacement du CICE par une baisse de cotisations sociales patronales", Policy Brief de l'OFCE, n°20, 6 juillet 2017.

HEYER É. et al., "Évaluation du programme présidentiel pour le quinquennat 2017-2022", Revue de l'OFCE, Hors-Série 2017.

HEYER É., "Quel impact doit-on attendre de l'exonération des heures supplémentaires ?", Revue de l'OFCE, Hors-Série, 2017.

KIRAT T., "Les indemnités prud'homales en pratique : étude de 83 jugements de conseils de prud'hommes", The Conversation, 27 avril, 2016.

LE LAUDIER S., "Les transferts sociaux en nature atténuent les inégalités de revenus", Insee Première, n°1264, 2009.

MADEC P., "Impact de la revalorisation de l'AAH, de l'ASPA, et de la prime d'activité", Revue de l'OFCE, Hors-Série 2017a.

MADEC P., "Quel impact redistributif de la bascule Cotisations Sociales/CSG (hors effet du PFU) ?", Revue de l'OFCE, Hors-Série 2017b.

MADEC P. et PLANE M., "Évaluation de la réforme de la taxe d'habitation d'Emmanuel Macron", Policy Brief de l'OFCE, n°18, 26 juin 2017.

MADEC P. et TISSANDIER G., "Transformation de l'ISF en Impôt sur la fortune immobilière", Revue de l'OFCE, Hors-Série 2017.

MALLIET P. et SAUSSAY A., "Impact redistributif de la taxe carbone", Revue de l'OFCE, Hors-Série 2017.

SAMPOGNARO R., "Économies de dépenses publiques : que peut-on dire de leur impact sur le niveau de vie des ménages ?", Revue de l'OFCE, Hors-Série 2017.

SCHULZE-MARMELING S., "Les conseils de prud'hommes : un frein à l'embauche ?", CEE, Connaissance de l'emploi, n°111, 2014.