La finance mondiale discréditée

Cette partie est tirée de "La finance mondiale discréditée", Revue de l'OFCE, n°105, avril 2008.

Partie du marché immobilier américain, la crise financière s'est rapidement propagée contaminant successivement les organismes de prêts hypothécaires, principalement américains, puis, de par leurs activités sur les marchés des produits titrisés, les banques internationales et les fonds de placement. Les places financières ont logiquement plongé, en raison des menaces de faillite et des craintes d'un ralentissement brutal de l'économie mondiale. Les difficultés enregistrées par les banques et la morosité gagnant les marchés boursiers font craindre un durcissement des conditions de financement de l'économie qui ralentirait inévitablement la croissance. Cette partie revient sur les principaux mécanismes qui sous-tendent la crise. Elle dresse ensuite un premier bilan de ses éventuelles répercussions sur les conditions de financement des entreprises et des ménages.

Les raisons de la galère

L'origine de la crise s'explique par la prise de risque excessive d'établissements de crédit peu scrupuleux qui ont engagé des ménages américains sur des montages financiers les plaçant de fait dans une position spéculative sur le marché immobilier. Ces ménages se sont retrouvés dans l'incapacité de faire face à la montée de leurs charges financières, lors des «resets» [1] de crédits, après que la Réserve fédérale ait progressivement monté ses taux directeurs entre fin 2004 et 2006. Ils ne pouvaient par ailleurs plus solder leur position en vendant un bien dont le prix diminuait depuis le 3e trimestre 2006.

Les pertes résultant de l'insolvabilité des ménages auraient très bien pu être absorbées par les banques sans menacer l'ensemble du système financier si les prêts n'avaient pas été au cœur d'une chaîne d'innovations financières [2] qui a amplifié et propagé le choc initial à l'ensemble des acteurs financiers internationaux. Afin de réduire leur exposition aux risques et se soustraire aux exigences de fonds propres, les établissements de crédits ont massivement titrisé leur portefeuille de créances, en revendant les actifs à des entités spécifiques (Special Purpose Vehicle SPV) ou en créant elles-mêmes des «conduits» chargés de reprendre les créances et de les revendre sous forme de titres à de multiples investisseurs (hedge funds, banques d'investissement, fonds de placement). C'est cette activité de titrisation qui a donné naissance aux produits financiers dits structurés (ABCP pour Asset Backed Commercial Paper ou CDO pour Collateralized Debt Obligation) qui sont adossés sur un portefeuille de créances plus ou moins homogènes (crédits immobiliers, crédits commerciaux, encours de carte de crédit...).

Initialement, la titrisation devait à la fois permettre de diluer et de disperser les risques, la dilution résultant du mélange de créances, dont les rendements sont faiblement corrélés, et la dispersion étant favorisée par la ventilation du risque global sur une infinité d'investisseurs. Le château de cartes s'est écroulé lorsque les agences de notation ont réalisé que les rendements des différentes créances apportées en garantie des produits structurés étaient en fait corrélés entre eux et lorsque le marché a pris conscience que la croyance selon laquelle la titrisation permettait la dilution des risques était un leurre. Les investisseurs, n'ayant aucun recul historique leur permettant de continuer à attribuer un prix dans ce contexte, n'étaient plus en mesure de valoriser leur portefeuille. C'est exactement le sens de l'annonce effectuée par BNP Paribas, le 9 août 2007, lorsqu'elle gèle temporairement trois de ces fonds d'investissement, faute de pouvoir déterminer leur valeur liquiditative. On assiste alors à un assèchement brutal de la liquidité du marché, les investisseurs délaissant immédiatement le marché des produits structurés. En l'espace d'un mois, l'encours d'ABCP a chuté de près de 20%. Depuis, aucun signe d'amélioration n'est visible puisque l'encours début juin 2008 est encore inférieur de 36,2% à ce qu'il était avant le déclenchement de la crise le 10 août 2007. La panique s'étend rapidement au marché interbancaire, centre névralgique de la finance mondiale, obligeant les banques centrales à intervenir pour offrir des refinancements aux banques et assurer leurs liquidités. La défiance s'installe puisque les doutes sur l'exposition des banques gagnent l'ensemble des acteurs. Les intervenants réalisent que la titrisation n'a pas permis de disperser efficacement des risques en raison des engagements hors bilan des banques, qui se retrouvaient in fine exposées aux risques de crédits. Les fonds d'investissement (notamment les SICAV monétaires dites dynamiques) ayant acquis les produits titrisés sont généralement liés aux banques qui commercialisent les parts de SICAV ou de FCP. Surtout, même sortis du bilan de la banque pour intégrer celui des «conduits» ou SPV, les risques restent implicitement portés par la banque qui a mis en place des lignes de crédit pour refinancer ces structures juridiques ad hoc et qui peut, dans certains cas, se retrouver contrainte de réintégrer les actifs dans son bilan.

La crise de liquidité perdurera tant que toutes les informations sur l'exposition au risque ne seront pas mises à jour. Ce faisant, elle amplifie le choc initial et génère de nouvelles pertes pour de nombreux acteurs financiers au premier rang desquels figurent les banques dont la solvabilité se retrouve remise en question.

La baisse des profits des banques résultent de plusieurs facteurs. En premier lieu, les banques subissent des pertes sur leurs activités traditionnelles de crédit puisque certaines créances ne seront pas recouvrées et de nombreux actifs liés aux opérations de titrisation seront liquidés à une valeur très inférieure à leur valeur initiale. Elles sont alors amenées à déprécier les actifs qu'elles détiennent dans leur portefeuille. C'est le cas de Calyon, filiale du Crédit agricole, qui a annoncé des dépréciations d'actifs à hauteur de 3,3 milliards d'euros pour l'année 2007. C'est certainement la source principale de pertes. Ensuite, les banques, en particulier les banques d'investissement, voient toute une partie de leur activité issue de la titrisation, et qui représentait une source de profit au cours des dernières années, nettement ralentir. Les perspectives de commissions résultant de ces activités sont de fait réduites. Enfin, certains établissements peuvent être contraints de réintégrer dans leur actif des engagements hors bilan, les obligeant alors à revoir leurs besoins en fonds propres.

Il est certes prématuré de s'avancer sur l'issue de la crise. Elle n'est évidemment pas bénigne, mais les profits engrangés par les banques au cours des dernières années leur permettront, à quelques exceptions près, de faire face aux pertes. L'essentiel est alors de savoir si la situation conduira les banques européennes à réduire leur activité traditionnelle de prêt. C'est un élément fondamental puisqu'il conditionne les conséquences macroéconomiques de la crise. En outre, la baisse des places boursières alimente également la crise, tarissant les sources de financement externes des entreprises et entraînant, au même titre que la baisse des prix immobiliers, des effets de richesse négatifs. Tous ces éléments sont susceptibles de contraindre la situation financière des entreprises et des ménages de la zone euro, pesant alors sur l'investissement et la consommation.

Les effets de la crise sur les entreprises

Premièrement, les effets de la crise financière sont observables dans l'évolution des cours boursiers censés représenter les bénéfices actualisés des entreprises cotées. La baisse de plus de 20% depuis la mi-juillet 2007 du CAC 40 et de l'Eurostoxx n'est pas due aux seules valeurs financières mais à l'ensemble des valeurs cotées. Cela traduit le fait que les difficultés rencontrées par les établissements financiers risquent de se transmettre à l'économie réelle, notamment par le canal du crédit, avec pour conséquences des profits futurs en baisse. Les révisions successives à la baisse des perspectives de croissance et l'incertitude grandissante concernant l'ampleur des conséquences de la crise financière sur la sphère réelle ont accru très nettement l'aversion pour le risque des investisseurs, ces derniers exigeant une prime de risque plus élevée qu'auparavant pour détenir des actions.

Si la crise financière a eu pour effet d'entraîner une chute importante des cours boursiers, elle ne s'est pas, pour l'instant, accompagnée d'une diminution de la même ampleur des profits dégagés par les entreprises cotées. En France, les profits accumulés par les entreprises du CAC 40 ont continué à augmenter en 2007, atteignant un nouveau record malgré les 10 milliards de dépréciations d'actifs des banques liés la crise des subprimes. Dans la zone euro, on a même observé une accélération, depuis l'été 2007, de la croissance annuelle des bénéfices publiés (environ 20%). Et selon la Banque centrale européenne (BCE), la rentabilité des sociétés non financières cotées de la zone euro (calculée comme le résultat net rapporté au chiffre d'affaires) a sensiblement augmenté au 4e trimestre 2007, atteignant son niveau le plus élevé depuis 1999. Selon le bulletin mensuel de la BCE d'avril 2008, les prévisions des analystes de la croissance annuelle des bénéfices par action des entreprises figurant dans l'Eurostoxx 50 sont de 11% pour les douze prochains mois et de 8% pour les trois à cinq prochaines années, soit le rythme moyen observé sur une longue période. Le recul des cours boursiers dans la zone euro et en France ne semble donc pas dépendre des perspectives de profit des sociétés cotées mais de facteurs macroéconomiques engendrant une forte aversion aux risques des investisseurs.

La forte croissance des profits des grandes entreprises cotées, enregistrées de 2004 à 2007, résulte d'une croissance mondiale dynamique (proche de 5% en moyenne) et d'un coût du crédit historiquement faible. Un ralentissement brutal du recours au crédit ou une restriction de celui-ci mettrait à mal le schéma de développement économique de ces dernières années. Or les banques indiquent dans leurs enquêtes d'opinion un resserrement très net des conditions d'octroi de crédit en raison principalement de la dégradation de leurs bilans suite à la crise financière. Ce durcissement a eu pour conséquence majeure une hausse importante des spreads de crédit aux entreprises sur le marché obligataire et bancaire. En France, l'écart entre le taux appliqué pour les nouveaux crédits aux entreprises et celui des obligations publiques à dix ans a augmenté de 0,7 point entre juillet 2007 et avril 2008. Dans la zone euro, les écarts de rendements entre les obligations d'entreprises (middle rate) et les obligations publiques à dix ans ont augmenté de 0,5 point dans le même temps. Cependant, cette hausse des spreads ne s'est pas traduite par une explosion du coût du financement par endettement pour les entreprises en raison de la forte baisse des rendements des obligations publiques de juillet 2007 à mars 2008 (-0,6 point en France et dans la zone euro) et de la croissance dynamique des prix de valeur ajoutée. Au premier trimestre 2008, le coût réel des nouveaux crédits aux entreprises en France était à 2,6%, soit un niveau inférieur à la période 2003-2004 où les taux directeurs étaient historiquement bas.

Dans ce contexte, le recours à l'endettement des entreprises est resté très dynamique. Ce dernier a même accéléré en France et dans la zone euro depuis le début de la crise financière, ce qui est contradictoire avec le sentiment dégagé des enquêtes auprès des banques qui indiquent un net durcissement des conditions d'octroi de crédits. Le taux de croissance annuel des prêts consentis par les institutions financières et monétaires aux sociétés non financières en France a atteint un pic historique en mars 2008 à 15%, soit un rythme nettement supérieur au dernier pic observé (11% au troisième trimestre 2000). Ce constat n'est pas propre à la France mais s'applique à l'ensemble de la zone euro. Comme cette très forte croissance des crédits ne s'est pas substituée à une autre forme de financement dans la zone euro, le taux de croissance en volume du financement des sociétés non financières a atteint fin 2007 un point haut (5%), équivalent à ce que l'on a pu observer en 2000.

Globalement, cette schizophrénie en Europe, entre d'un côté la chute des cours boursiers malgré une profitabilité élevée des entreprises et, de l'autre, une accélération du recours au crédit malgré des banques qui indiquent restreindre les conditions d'octroi de crédit nous amène à deux réflexions contrastées. La première, optimiste, est que, contrairement aux marchés financiers, les entrepreneurs ont une vision beaucoup plus positive de l'avenir. Avec des conditions de financement intéressantes, ils seraient encouragés à s'endetter pour investir, car la profitabilité du capital est élevée. Dans ce cas là, les effets de la crise se limiteraient au seul secteur financier. La seconde réflexion, plus pessimiste, est que le monde financier ne se situe actuellement qu'en début de crise et que les conditions de financement vont se durcir très fortement au cours des mois à venir. Les entreprises, ayant anticipé une raréfaction future des ressources de financement, ont profité des conditions du marché encore favorables pour s'endetter. Mais ce recours à l'endettement s'arrêterait brutalement avec le durcissement des conditions de crédit, entraînant une forte correction de l'investissement des entreprises, qui se traduirait par une nouvelle chute des cours boursiers et un accroissement des primes de risque sur les marchés financiers.

Quels risques pour les ménages et l'immobilier ?

Lorsque la crise financière a éclaté à l'été 2007, l'encours de crédit aux ménages était déjà en perte de vitesse depuis plusieurs trimestres dans les principaux pays développés. Le resserrement monétaire initié en 2004 ou 2005 avait commencé à mordre et le ralentissement de l'encours de crédits hypothécaires était bien visible dans la zone euro, et dans une moindre mesure en France. Il est donc difficile de distinguer dans la poursuite de la décélération ce qui tiendrait de l'ajustement immobilier «classique» et ce qui proviendrait d'un impact de la crise financière sur la distribution de crédit aux ménages.

En France, les taux pratiqués sur les nouveaux crédits au logement ont continué d'augmenter au second semestre 2007 et se sont stabilisés depuis lors, passant de 4,12% en moyenne en juin 2007 à 4,73% en mars 2008. La comparaison de ce taux au taux à dix ans des obligations publiques montre que l'écart est redevenu positif depuis août 2007 et a eu tendance à augmenter depuis lors. Dans la zone euro, l'augmentation récente des spreads a amplifié la tendance déjà à l'œuvre depuis 2005. Finalement, malgré la hausse des spreads en lien avec la crise financière, étant donné l'évolution à la baisse des taux longs, les taux hypothécaires augmentent peu en France et se stabilisent dans la zone euro.

D'après les enquêtes trimestrielles sur la distribution du crédit bancaire en France, les conditions d'octroi de prêts au logement se sont un peu resserrées dès le début de 2007, la crise financière n'ayant pas entraîné depuis lors un durcissement accru, contrairement à ce qu'indiquent les enquêtes dans la zone euro. Plusieurs facteurs expliquent une moindre prise de risque de la part des banques : les perspectives sur le marché immobilier d'abord, les perspectives économiques globales ensuite et le coût du financement enfin. Le durcissement passe principalement par une hausse des marges sur les crédits standards et risqués, confirmant la hausse des spreads observée entre taux longs et taux hypothécaires depuis quelques mois. Le ralentissement de l'encours de crédits accordés aux ménages en France et dans la zone euro devrait donc se poursuivre en 2008.

Au final, la crise financière devrait accentuer le ralentissement en cours sur les marchés immobiliers des pays développés (encadré), avec un recours au crédit rendu un peu plus difficile. La moindre demande issue de la dégradation de la solvabilité des ménages se double en effet désormais d'une offre moins élevée.

Un marché immobilier qui se tasse

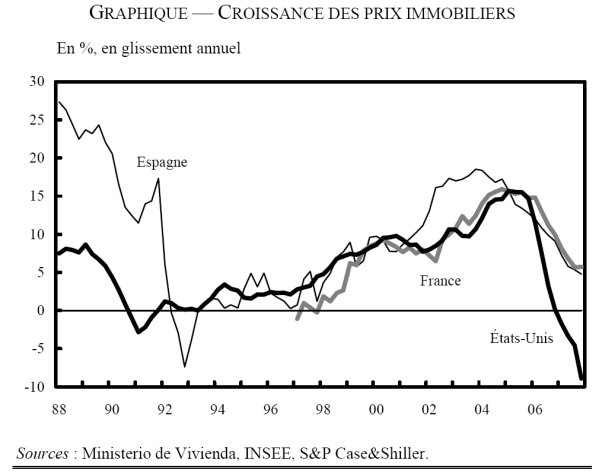

Le ralentissement sur les marchés immobiliers des pays ayant connu un boom dans ce secteur depuis une décennie se poursuit progressivement, à l'exception des États-Unis où il est brutal (graphique). Les prix continuent de décélérer en France et en Espagne (environ 5% l'an au dernier trimestre 2007) et ils reculent désormais depuis plusieurs trimestres aux États-Unis (autour de -10% fin 2007). Face à une demande moins vigoureuse, l'offre s'est ajustée avec retard, mais désormais le ralentissement de l'activité dans le secteur est net. Aux États-Unis, les mises en chantier se sont contractées de 20% en 2007, après -13% en 2006. En Espagne, elles ont reculé de 19% en 2007. En France, elles ont quasiment stagné en 2007. En conséquence, l'investissement logement diminue aux États-Unis depuis 2006 et devrait se retourner en Espagne en 2008.

Dans un contexte où les prix immobiliers ralentissent et où les indices boursiers reculent depuis l'été 2007, quelles sont les risques concernant la consommation des ménages dans les prochains trimestres ? Si l'on peut mettre en évidence un effet de la richesse sur la consommation des ménages, alors la baisse ou le ralentissement des prix d'actifs devrait entraîner une remontée du taux d'épargne, qui est actuellement à un plus bas historique aux États-Unis et en Espagne, demeurant élevé en France. Si la hausse de la valeur d'un bien immobilier comme celle d'une action est interprétée par les ménages comme un accroissement futur de leur revenu, alors ces derniers, prenant acte des évolutions de leur richesse, peuvent souhaiter consommer immédiatement une partie de cet enrichissement, ce qui stimule la consommation : c'est l'«effet de richesse». L'importance de cet effet dépend de trois principaux facteurs : les mécanismes institutionnels (qui permettent de dégager des liquidités quand le patrimoine s'apprécie), la part du patrimoine dans le revenu et la décomposition du patrimoine entre les actifs financiers et les actifs immobiliers.

D'après nos estimations économétriques [3], en France et en Espagne, aucun effet de la richesse financière n'a pu être mis en évidence sur le comportement de consommation des ménages. La richesse financière, qui représente environ 400% du revenu aux États-Unis, a par contre un fort impact sur la consommation [4]. De ce fait, une baisse de 10% de la richesse financière induirait une remontée de 1,1 point du taux d'épargne à long terme. L'effet d'une baisse des prix immobiliers apparaît très proche en France et en Espagne, puisqu'une baisse de 10% des prix se traduirait dans les deux cas par une hausse du taux d'épargne de 0,3 point cinq ans après [5]. L'impact de la richesse immobilière est plus fort aux États-Unis qu'en France et en Espagne (hausse du taux d'épargne de 1 point à long terme), alors que la part du patrimoine immobilier dans le revenu y est plus faible, du fait de la possibilité d'extraire des liquidités pour consommer quand le patrimoine s'apprécie. La poursuite attendue de la chute des prix immobiliers aux États-Unis pourrait faire remonter le taux d'épargne au niveau de 2004.

Si la baisse des prix des actifs boursiers se confirmait et si la baisse des prix immobiliers se généralisait, on observerait une remontée du taux d'épargne dans la plupart des pays développés, qui pourrait être plus forte que celle du début des années 2000 après l'éclatement de la bulle Internet, car cette fois-ci les prix des actifs financiers et immobiliers plongeraient simultanément.

Notes

[1] Renouvellement des conditions de crédits liées soit à la renégociation du taux d'intérêt dans le cadre de prêts à taux variables, soit à l'actualisation des charges financières dans le cadre d'emprunts dont l'amortissement prévoit des mensualités initialement faibles puis qui augmentent fortement après une ou deux années.

[2] Voir «La finance mondiale dans la tourmente», Revue de l'OFCE, n°103, p.169-196.

[3] Pour le détail des équations testées, voir la Revue de l'OFCE, n°105.

[4] En France et en Espagne, la part de la richesse financière dans le patrimoine total est très inférieure à celle de la richesse immobilière (respectivement 37 et 24%). C'est le contraire aux États-Unis (67% du patrimoine total).

[5] En France, d'après le modèle e-mod.fr, la baisse de 10% des prix immobiliers entraînerait une variation du PIB de -0,3% au bout de cinq ans.

Bibliographie complémentaire

Revue de la stabilité financière, Numéro spécial "Liquidité", février 2008.

FMI Global Financial Stability Report.

Banques, crédits, qu'avons-nous appris ?, un dossier de SES-ENS.