Le paquet fiscal : un premier bilan

Mathieu Plane

Xavier Timbeau

Votée quelques mois après l'élection de Nicolas Sarkozy, la loi TEPA du 21 août 2007 concrétise les promesses les plus emblématiques de la campagne électorale. Le principe en était de «relancer la croissance par un choc de confiance, en réduisant la pression fiscale». Engageant l'État à hauteur de 1,2 milliard d'euros en 2007 et 6,8 milliards en 2008, ce plan n'a pas un bilan très flatteur même si des effets sont encore à attendre. La conjoncture économique, marquée par un ralentissement de l'économie américaine et par la crise financière, n'a pas apporté la bonne nouvelle que l'on aurait pu associer au choc de confiance. Si l'on en croit les indicateurs de l'INSEE, c'est même le contraire qui s'est produit, puisque la confiance des ménages s'est dégradée en France, plus encore que dans les pays voisins. Mais la conjoncture n'aurait pu être qu'une péripétie dans l'appréciation de ce plan. D'autres critiques sont possibles.

D'une part, le volet heures supplémentaires (HS) ne rencontre qu'un succès mitigé qui peut s'expliquer par le faible intérêt de la mesure pour les entreprises. D'autre part, alors que les HS devaient équilibrer les effets redistributifs du plan, leur relatif insuccès augmente la part des volets qui profitent au seul dernier décile de revenu. Et ces volets (crédit d'impôt sur les intérêts d'emprunt pour l'achat de la résidence principale ou mesures concernant l'ISF ou les droits de successions) n'ont pas des effets incitatifs forts sur la croissance ou la productivité. Ils avantagent ceux qui ont déjà réussi au lieu de réduire les taux marginaux de ceux qui pourraient le faire. Les milliards injectés dans l'économie auront un impact parce qu'ils seront en partie dépensés. Mais cet effet strictement keynésien aurait pu être plus important avec une distribution moins concentrée sur le dernier décile de revenu.

La défiscalisation des heures supplémentaires

La défiscalisation des heures supplémentaires (HS) et son exonération de cotisations sociales sont centrales dans le dispositif du nouveau gouvernement.

Entrée en vigueur le 1er octobre 2007, cette mesure comporte plusieurs volets. Elle introduit une réduction forfaitaire des charges patronales de 1,5 euro par HS effectuée par les entreprises de moins de vingt salariés et de 0,5 euro dans les entreprises de plus de vingt salariés. Elle propose l'alignement des HS sur le taux minimal de 25% dans toutes les entreprises. Pour les salariés à temps complet, cette mesure propose un aménagement de l'allègement «Fillon» de façon à neutraliser l'effet des HS sur le taux d'exonération. Pour ce faire, le nombre d'HS, entrant dans le calcul du salaire horaire, est pris en compte en incluant le taux de majoration qui leur est appliqué.

Elle permet aux salariés d'exonérer d'impôt sur le revenu les rémunérations versées au titre des HS effectuées dans la seule limite d'une majoration de 25%. Elle comporte également une réduction des charges salariales égale au montant de la CSG, CRDS et de toutes les cotisations légales et conventionnelles.

Quel impact sur le coût du travail ?

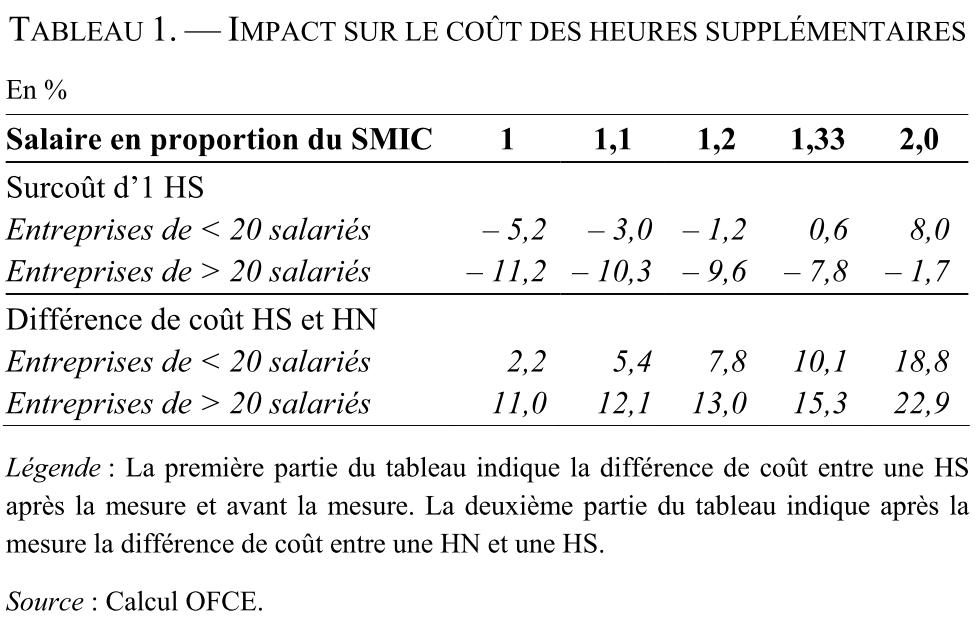

L'impact de cette mesure sur le coût du travail diffère selon la taille de l'entreprise et le niveau du salaire horaire. Le coût d'une HS serait moins élevé une fois la mesure adoptée pour les entreprises employant plus de vingt salariés. Toutefois, malgré cette baisse de coût, l'HS coûterait toujours davantage qu'une heure normale (HN). À 1,33 SMIC, l'HS verrait son coût baisser de 7 à 8% et son surcoût par rapport à l'HN ne serait plus de 25% mais de 15 à 16%. Pour les entreprises de moins de vingt salariés, le coût lié à l'alignement de la majoration à 25% des HS serait compensé pour un salaire horaire de 1,2 SMIC, c'est-à-dire pour un salaire mensuel brut de 2 000 euros. Au-delà, l'HS coûterait davantage après réforme qu'avant réforme. À 1,33 SMIC, salaire horaire moyen d'une HS, le surcoût serait de 1,5% par rapport à la situation actuelle.

Enfin, pour les entreprises de plus de vingt salariés, cette mesure permettrait au mieux une baisse du coût du travail de 0,5% pour leurs salariés. Pour les entreprises de moins de vingt salariés, le coût est très légèrement inférieur, jusqu'à 1,3 SMIC et supérieur au-delà.

Quel impact sur l'économie française ?

La défiscalisation des HS poursuit trois objectifs : accroître le pouvoir d'achat de ceux qui travaillent, réduire le coût du travail et inciter à une durée du travail plus longue. Si les deux premiers objectifs semblent être atteints, le dernier est moins évident dans la mesure où le coût de l'HS reste, quel que soit le cas de figure étudié, supérieur à celui de l'heure normale.

Nous avons alors étudié deux scénarios macroéconomiques. Dans le premier (scénario A), l'hypothèse est que cette mesure ne sera pas suffisamment incitative pour que les employeurs recourent davantage aux HS. La durée du travail serait donc inchangée. Nous levons cette hypothèse dans le deuxième scénario (scénario B). Ne disposant pas de l'élasticité des HS à leurs coûts, nous supposons que les entreprises vont saturer la contrainte légale des HS (220 heures par an) de leurs salariés qui en effectuaient déjà (37% des salariés à temps complet). La durée du travail augmenterait de 0,8% pour l'ensemble des salariés.

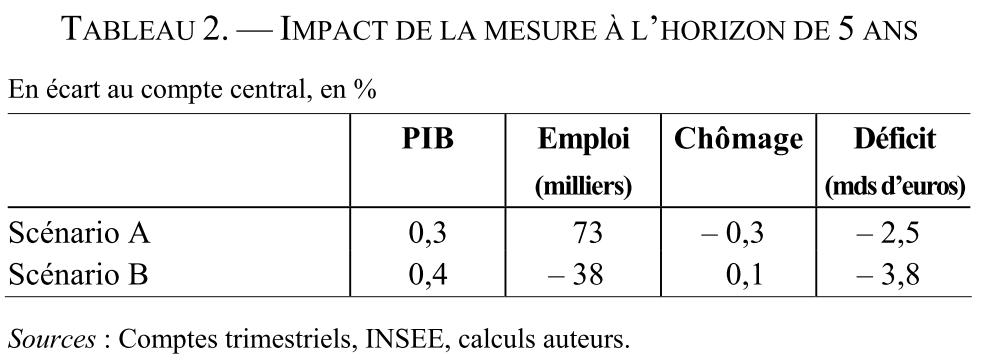

Nous évaluons ces scénarios à l'aide du modèle macroéconomique de l'OFCE, e-mod.fr. Les principaux résultats de ce scénario, résumés dans le tableau 2, sont les suivants :

Dans le premier scénario, à l'horizon de cinq ans, cette mesure permet un supplément de croissance de 0,3% grâce à un soutien de la demande intérieure. La consommation des ménages serait stimulée par un revenu plus dynamique. Une partie de ce supplément de revenu serait épargnée par les ménages le taux d'épargne augmenterait de 0,1 point , l'autre serait consommée. Ce surcroît de consommation serait en partie capté par l'extérieur augmentation des importations de 0,6%, l'autre stimulerait l'activité et l'investissement des entreprises en retour augmentation de 0,7%. Cette mesure, via son impact expansionniste et la très légère baisse de coût du travail, permettrait de créer près de 73 000 emplois, soit une baisse de 0,3 point du taux de chômage. Un supplément d'inflation est à attendre d'une telle mesure (0,7% des prix de consommation), qui ne remettrait pas en cause l'augmentation du pouvoir d'achat des ménages mais viendrait dégrader la compétitivité de l'économie française (baisse des exportations de 0,2%). L'impact expansionniste ne permettrait pas de financer cette mesure. Le déficit des administrations publiques s'aggraverait de 0,2 point de PIB.

Dans le scénario B (augmentation de 0,8% de la durée du travail), l'impact sur l'emploi devient ambigu. En effet, deux effets de sens contraire se superposent :

- le premier, déjà décrit dans le premier scénario, est positif et relatif à la baisse du coût du travail et à la hausse du pouvoir d'achat des salariés. À cela s'ajoute un nouvel effet positif : face à la baisse du coût des HS, les entreprises seraient incitées à augmenter le temps de travail des salariés en place, en particulier dans les secteurs où le recrutement de la main-d'œuvre connaît des tensions (bâtiment, hôtellerie ou santé). La rémunération et la défiscalisation de ces HS permettraient une augmentation du pouvoir d'achat irriguant l'ensemble de l'économie avec un effet positif sur l'emploi ;

- le deuxième est négatif pour l'emploi : la baisse du coût d'une HS incite les entrepreneurs à allonger la durée du travail, favorisant alors la situation des insiders (salariés) au détriment de celle des outsiders (chômeurs). Cela engendre une augmentation de la productivité par tête des salariés, favorable à la croissance potentielle de l'économie française, mais défavorable à court terme à l'emploi.

À l'horizon de cinq ans, le deuxième effet continuerait de l'emporter sur le premier. Si cette mesure permet bien un supplément d'activité (-0,4%), la hausse induite de la productivité du travail lui serait supérieure (0,6%). Cela engendrerait une baisse de l'emploi de 0,2% et une hausse du chômage de 0,2 point. À l'instar du premier scénario, le supplément de croissance ne permettrait pas à cette mesure d'être financée. Le déficit s'aggraverait de 0,3 point de PIB.

Un premier bilan après six mois

Deux sources sont disponibles pour évaluer le montant des HS dans l'économie française.

La première est l'enquête ACEMO réalisée auprès des chefs d'entreprises de 10 salariés ou plus des secteurs concurrentiels. La seconde est issue des déclarations de cotisations en Urssaf collectées par l'ACOSS. D'après les résultats ACEMO portant sur le premier trimestre d'application du dispositif (Chagny et al., 2008), le nombre moyen d'HS par salarié à temps complet déclarées est de 8,4 heures au 4e trimestre 2007, contre 6,5 heures au 4e trimestre 2006, soit une progression de +28,3% sur un an. Cette progression doit être fortement nuancée par le fait qu'elle s'explique pour plus de 70% par une progression des HS dans les entreprises ayant une durée collective du travail supérieure à 35 heures. Or des travaux d'analyse menés par la DARES indiquent que ces entreprises omettaient sur les années récentes de déclarer à l'enquête une partie des HS régulièrement travaillées, dites «structurelles».

L'entrée en vigueur à partir du 4e trimestre 2007 des mesures TEPA a, selon les auteurs, «réduit ce biais de sous déclaration à l'enquête : les allègements de cotisations sociales qui y sont liés amènent désormais les entreprises à recenser avec plus de précision les HS».

Les résultats de l'ACOSS portent, eux, sur les deux premiers trimestres d'application de la mesure TEPA. Globalement, ils indiquent que le 1er trimestre 2008 est supérieur au 4e trimestre 2007 à la fois en termes de recours des entreprises aux exonérations TEPA (37,9% au 1er trimestre 2008, + 1 point) et de montant de cotisations exonérées et d'HS déclarées (650 millions d'euros, +14%). Quatre bémols doivent être apportés lors de leur interprétation : d'une part, la progression observée au 1er trimestre 2008 est majorée par le fait que le mois d'octobre, qui est celui de la mise en place du dispositif, a été particulièrement bas. D'autre part, l'absence de recul sur ces séries ne permet pas de les corriger des variations saisonnières. Ensuite, cette progression peut être liée a une plus forte activité observée au cours du 1er trimestre 2008. Enfin, le nombre d'HS aura été de 144 et 170,4 millions au cours des deux trimestres analysés, rythme inférieur aux attentes du gouvernement (225 millions dans le PLF).

Crédit d'impôt sur les intérêts d'emprunt hypothécaires

La mesure instaure un crédit d'impôt sur le revenu au titre des intérêts d'emprunt pour l'acquisition de la résidence principale. Le crédit d'impôt est égal à 20% du montant des intérêts et se limite aux cinq premières annuités de remboursement de l'emprunt. Les intérêts ouvrant droit au crédit d'impôt ne peuvent excéder, chaque année, 3750 euros pour une personne seule, et 7 500 euros pour un couple. Cette somme est majorée de 500 euros par personne à charge. La première année de remboursement, le crédit d'impôt est porté à 40% des intérêts. Cette mesure s'applique aux ménages ayant acheté ou démarré le chantier de construction de leur logement après le 6 mai 2007.

Cadrage budgétaire de la mesure

L'encours de crédits à l'habitat des ménages représentait 668 milliards d'euros en mars 2008. Fin 2007, 30,6% des ménages avaient au moins un crédit immobilier, dont 23% pour l'acquisition d'une résidence principale. Par déduction, l'encours de crédit correspondant à l'achat d'une résidence principale devait être de 500 milliards d'euros en mars 2007. En revanche, les nouveaux crédits hypothécaires distribués aux ménages entre mars 2007 et mars 2008 ont représenté 142 milliards d'euros, dont 106 milliards pour l'achat de la résidence principale. Avec un taux sur les nouveaux crédits de 4,5% en moyenne, cela représente 4,7 milliards d'euros d'intérêts au titre du remboursement de ces nouveaux crédits en année pleine, soit un crédit d'impôt de 950 millions d'euros hors plafonnement. En supposant que la production de nouveaux crédits augmente, comme le revenu moyen sur les prochaines années, et que les taux d'intérêts restent constants, la mesure coûterait, hors plafonnement, en régime de croisière, 5,3 milliards d'euros. Avec le plafonnement, le coût total de la mesure serait de 4,7 milliards d'euros. Selon le chiffrage du ministère des Finances, la mesure coûterait 4,6 milliards d'euros, dont 840 millions au titre du doublement du crédit d'impôt.

Effet redistributif de la mesure

Le montant de la déduction dépendra des intérêts versés et non pas du taux marginal d'imposition du foyer fiscal. Le crédit d'impôt est donc une mesure plus juste fiscalement qu'une déduction du revenu qui dépend de la situation fiscale de chacun. Cependant, les montants empruntés par les ménages pour l'acquisition de la résidence principale dépendent principalement de leur niveau de revenu. La mesure profitera donc principalement aux ménages qui ont une capacité d'emprunt élevée. 87% des sommes empruntées sont effectuées par les 50% de ménages ayant les revenus les plus élevés, et 54% par les seuls deux derniers déciles. Malgré le plafonnement du crédit d'impôt, les 30% de ménages ayant les revenus les plus élevés obtiendraient les deux tiers des gains fiscaux de la mesure. 51% du montant total des crédits d'impôt profiterait aux deux derniers déciles de revenu et 30% pour le seul dernier décile.

Le crédit d'impôt en pourcentage du revenu augmente avec le niveau de revenu. Ce ratio passe de 0,07% pour le 1er décile de revenu à 0,59% pour le 9e décile. Il est de 0,52% pour le dernier décile, soit à un niveau inférieur aux 8e et 9e déciles. Pour le dernier décile, l'effet du plafonnement du crédit d'impôt joue à plein, ce qui limite le montant de la déduction fiscale par rapport au revenu.

Impact macroéconomique de la mesure fiscale

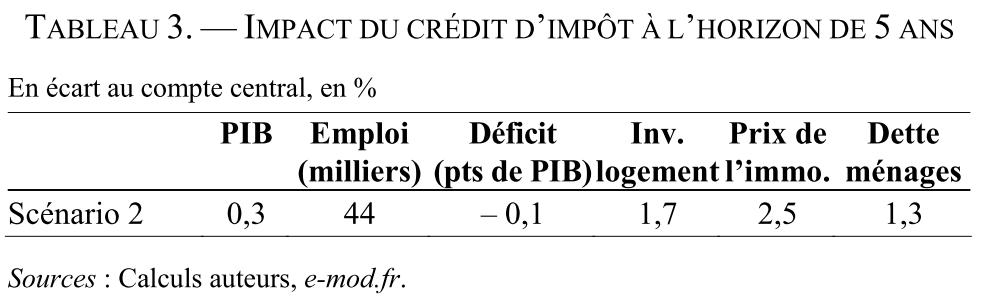

En augmentant leur capacité d'endettement grâce au crédit d'impôt, les nouveaux ménages empruntent plus. Ils intègrent cependant le fait que le crédit d'impôt ne va porter que sur les cinq premières annuités de leur crédit dont la durée moyenne est de seize ans. Dans cette variante, la baisse du taux d'intérêt sur les nouveaux crédits est de 5,5%. Avec des taux d'intérêts à 4,5%, cela revient à simuler une variante dans laquelle les taux d'intérêt s'établiraient durablement à 4,25% (0,945 * 4,5%). Cette mesure fiscale contribue (tableau 3) à :

- augmenter le revenu des ménages, la consommation et l'investissement logement. À l'horizon de cinq ans, le surplus de croissance est de 0,3%, et le nombre d'emplois créés est de 44 000. La demande intérieure augmente de 0,4%, mais le déficit extérieur se creuse de 0,1 point de PIB ;

- augmenter à l'horizon de cinq ans l'endettement des ménages de 1,3% et le prix de l'immobilier de 2,5% ;

- accroître le déficit des administrations publiques de 0,1 point de PIB à l'horizon de cinq ans.

Autres mesures du « paquet » fiscal

Les autres mesures du «paquet» fiscal concernent les donations et les successions, le bouclier fiscal et la réforme de l'ISF.

Concernant les donations et les successions, le conjoint survivant est totalement exonéré de droits. L'abattement au profit des enfants atteint 150 000 euros, soit le triple de la somme actuelle. En contrepartie, l'abattement global de 50 000 euros est supprimé. Le coût de cette mesure est évalué à 2,3 milliards d'euros par le ministère des Finances.

Le bouclier fiscal mis en place en 2007 limitait les impôts directs à 60% des revenus. Il est depuis 2008 porté à 50% ; la CSG et la CRDS sont comptabilisées dans le calcul du bouclier. Le coût de cette mesure est évalué à 650 millions d'euros par le ministère des Finances.

Le paquet fiscal contient deux mesures sur l'ISF. La première augmente l'abattement sur la résidence principale de 20% à 30% dans le calcul de l'assiette de l'ISF. Le coût de cette mesure est évalué à 120 millions d'euros. Deuxièmement, les foyers fiscaux assujettis à l'ISF pourront bénéficier d'une réduction s'ils investissent dans le capital d'une PME ou effectuent des dons au profit d'organismes d'intérêt général. Ils bénéficieront à ce titre d'une réduction égale à 75% de l'argent versé, dans la limite de 50 000 euros par an. Le ministère des Finances évalue le coût de cette mesure à 410 millions d'euros par an. Cependant, ce montant semble sous-évalué. Avec un tel système, seuls les patrimoines supérieurs à 7 millions d'euros seront concernés par le plafond, soit les deux dernières tranches du barème de l'ISF (sur 6). Les patrimoines supérieurs à 7 millions d'euros représentaient en 2005 1,2% des patrimoines assujettis à l'ISF, et 28,5% des produits de l'ISF. Avec des recettes fiscales de l'ISF (hors mesures) de l'ordre de 4,5 milliards d'euros en 2009 (4,4 milliards d'euros en 2007), cela représenterait au maximum un manque à gagner pour l'État de 2,4 milliards d'euros (0,75 * 0,7 * 4,5). Cet avantage fiscal revient à exonérer de l'ISF les contribuables qui le désirent. La limitation des PME éligibles à une catégorie très restreinte (PME innovantes) aurait pu avoir un impact économique plus important, mais c'est la limitation aux seuls dons (qui, par définition, ne sont pas récupérables) qui reste la meilleure solution.

Bibliographie

ACOSS, «Principaux résultats sur le dispositif TEPA», Communiqué de presse, mai 2008. Consulter : «Principaux résultats sur le dispositif TEPA issus des déclarations de cotisations en Urssaf».

CHAGNY O. et DUCOUDRE B., Les heures supplémentaires au 4ème trimestre 2007, Premières informations, premières synthèses, DARES, n°17.1, avril 2008.

HEYER E., «La défiscalisation des heures supplémentaires : quels impacts micro et macroéconomique ?», in «2012 : Cibler la croissance plutôt que la dette publique», Rapport du Sénat n°81, novembre 2007.

HEYER E., PLANE M. et TIMBEAU X., «Le "choc" fiscal tiendra-t-il ses promesses ?», Lettre de l'OFCE, n°288, juillet 2007.

Évaluation du volume d'heures supplémentaires rémunérées des salariés des secteurs concurrentiels en 2006, Premières informations-Premières Synthèses, DARES, °40.5, octobre 2008.