L'impact du durcissement des conditions financières sur la croissance depuis 2011

La reprise postérieure à la «grande récession» de 2008-2009 a été enrayée par la crise de méfiance subie par la zone euro à partir de l'été 2011. Depuis 2011, les pays de la zone euro se sont engagés dans une stratégie de consolidation budgétaire, censée rétablir la confiance des investisseurs. Si les effets du frein budgétaire sur l'activité ont été quantitativement les plus importants, ceux-ci n'ont pas été beaucoup plus forts qu'aux États-Unis. Au-delà du choc fiscal, la zone euro a souffert de la dégradation des conditions de financement, ce qui a entraîné un certain nombre de pays dans une double récession. Dans une première partie, la double crise – bancaire et des dettes publiques – de l'été 2011 sera présentée. Ensuite, nous verrons que la dette publique française a été préservée du choc, mais ceci n'a pas empêché la France d'être impactée par le durcissement des conditions de financement. La normalisation des conditions financières observée depuis 2013 fait suite à l'action de la BCE, même si ces actions n'ont pas éliminé l'ensemble des risques financiers pesant sur la reprise.

La double crise de l'été 2011

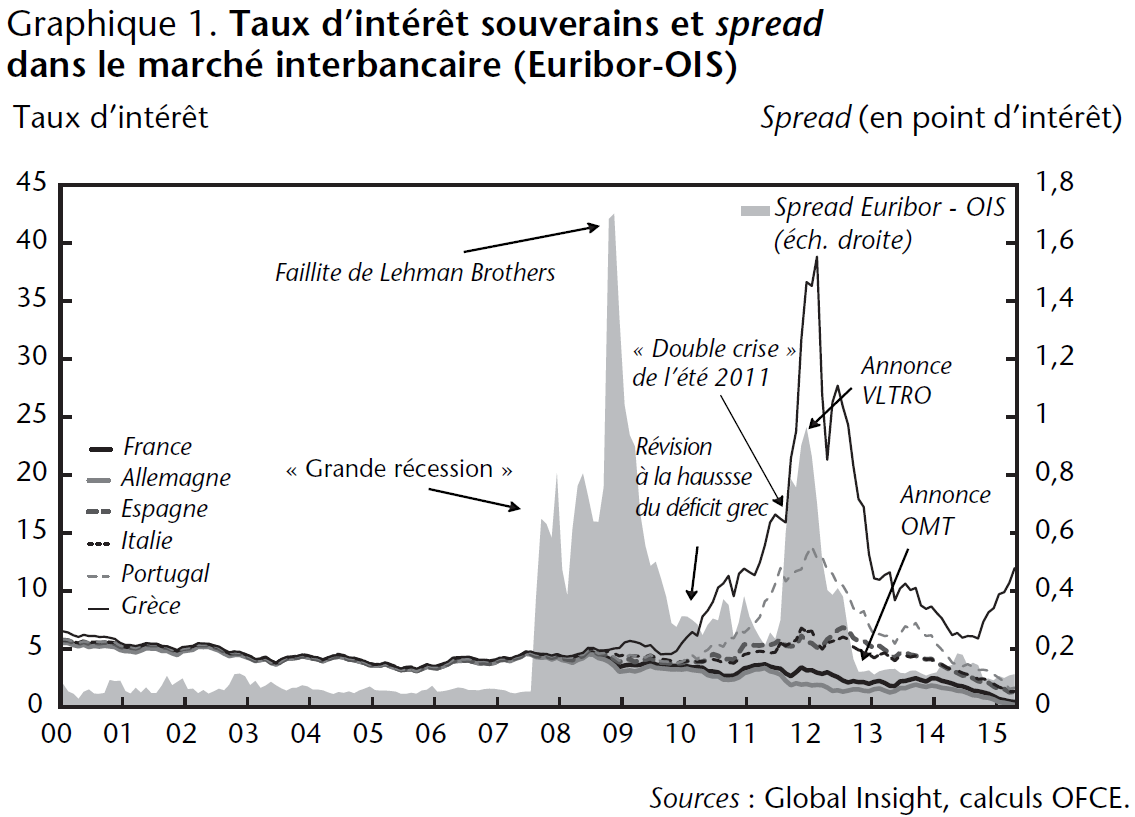

Au cours de l'été 2011, le système bancaire de la zone euro a subi l'arrêt de son financement de court terme sur le marché interbancaire. Au mois d'août, le risque sur ce marché a fortement augmenté comme l'atteste l'écart entre le taux d'intérêt Euribor et un taux d'intérêt sans risque (OIS pour Overnight Indexed Swap), attribuable à l'accentuation du risque de liquidité.

Les taux d'intérêt demandés à certains États ont eux aussi augmenté, notamment dans les pays dits périphériques (Espagne, Italie, Grèce, Irlande, Portugal) et ont atteint des niveaux qui remettaient en cause la soutenabilité de leur dette publique (graphique 1). Ce mouvement a mis fin à une décennie de convergence des taux souverains au sein de la zone euro.

Le choc de l'été 2011 a été d'autant plus important que les crises des dettes publiques et bancaires se renforçaient mutuellement. Les banques, faisant face à des contraintes de financement plus strictes, devaient fournir des meilleures garanties pour assurer leur financement. Par ce biais, la demande pour les titres de bonne qualité augmentait au détriment de celle des titres jugés moins solides. Ainsi, les banques des pays cœurs de la zone euro ont réduit leur exposition aux bons du Trésor italiens et espagnols et les banques italiennes et espagnoles réduisaient le leur aux titres des pays de la zone euro sous programme d'ajustement. En outre, les investisseurs anticipant que chaque État fournirait une garantie de recapitalisation aux banques nationales sous tension, les craintes sur la soutenabilité de l'endettement public se sont renforcées.

Comment mesurer l'impact des conditions financières sur la croissance ?

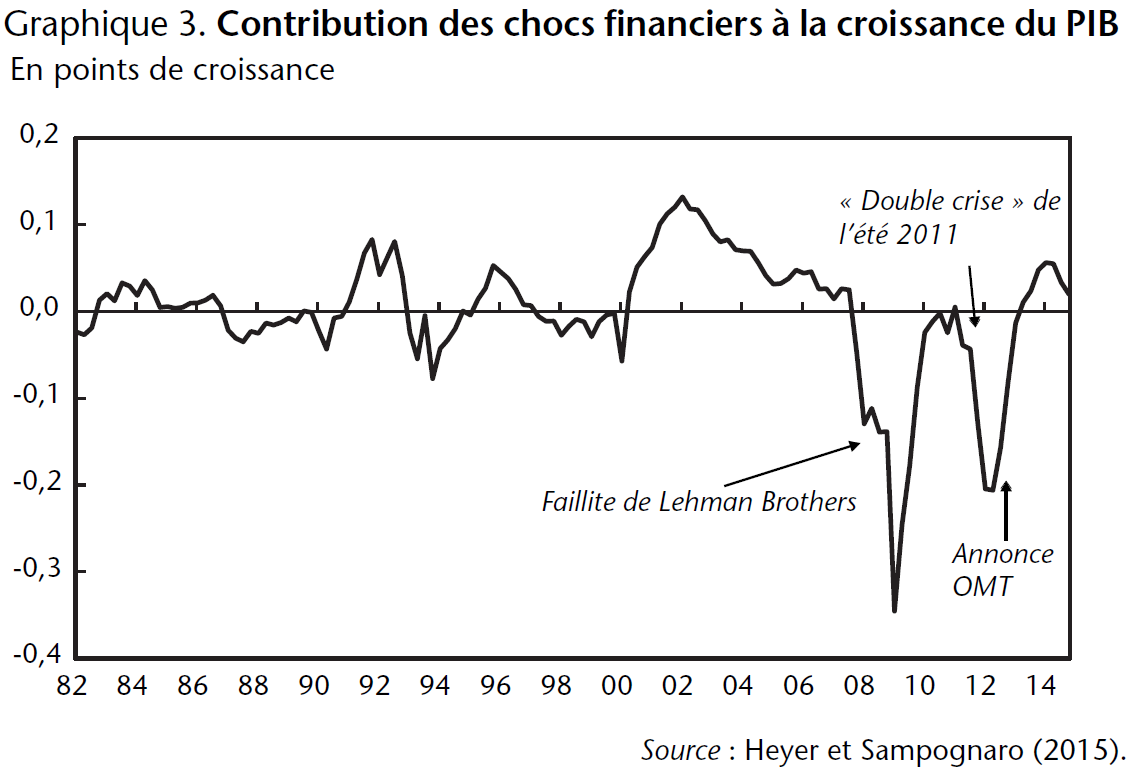

Heyer et Sampognaro [2015] ont construit un indicateur de conditions financières (ICF) afin de mesurer l'impact des conditions financières sur la croissance du PIB. La méthodologie proposée retient un ensemble d'informations frustres, mais avec une forte corrélation avec le taux de croissance. Dans l'ICF ainsi construit, chaque variable est pondérée en fonction de sa contribution à la variance de la croissance dans un modèle VAR. Par sa structure auto-régressive, cette méthode tient compte du délai de transmission des chocs financiers sur l'activité réelle. Les variables retenues dans l'évaluation sont : le taux d'intérêt du crédit bancaire aux sociétés non financières (SNF), le CAC 40, le spread entre le taux des bons du Trésor à trois mois et le taux interbancaire EURIBOR à trois mois et l'écart entre le taux d'intérêt payé par les SNF françaises et celui payé par les SNF allemandes.

La dette publique française préservée

La France a été préservée du mouvement de défiance et a même bénéficié de la réallocation des portefeuilles au sein de l'union monétaire. Sous l'effet favorable de la «fuite vers la qualité», les taux d'emprunt de l'État français à dix ans ont diminué de 0,5 point entre l'été 2011 et le début de l'année 2012. Toutefois, la France n'a pas bénéficié pleinement de ce mouvement. L'écart observé entre le taux souverain français à dix ans et son équivalent allemand a augmenté dès le troisième trimestre 2011, où il s'établissait à 0,75 point et a atteint 1,35 point au cours de l'été 2012.

La hausse des spreads souverains par rapport à l'Allemagne s'est propagée aux taux sur les nouveaux crédits bancaires et aux taux obligataires, affectant les conditions de financement du secteur privé. Selon Barthélemy et Marx [2012], au mois d'octobre 2011, la totalité de la montée du spread souverain avec l'Allemagne se serait propagée aux taux sur les nouveaux crédits aux entreprises et aux prêts immobiliers en France, en Espagne et dans une moindre mesure en Italie. Comme la France a échappé à la remontée de ses taux souverains, l'impact direct du choc financier de l'année 2011 a été modeste. En 2011, selon Heyer et Sampognaro [2015] utilisant la méthode brièvement décrite dans l'encadré ci-dessus, la perte de croissance liée au durcissement des conditions de financement s'établirait à 0,1 point de PIB.

L'assainissement des bilans bancaires a pesé sur l'activité en 2012 et en 2013

Dans ce contexte, la BCE a assoupli sa politique, notamment par la baisse des taux d'intérêt directeurs, mais aussi par le lancement de mesures non conventionnelles, comme le VLTRO (Very Long-Term Refinancing Operations) de décembre 2011. Les taux d'intérêt pour les crédits au secteur privé ont alors commencé à décroître en France. Néanmoins, les effets de la politique monétaire ont été contrebalancés par le durcissement des conditions d'octroi de crédit.

Comme l'ensemble des crédits octroyés par les banques françaises était supérieur à la base de leurs dépôts, les banques étaient dépendantes du financement de marché dont le coût venait d'augmenter. La rentabilité du système bancaire français a diminué à la suite de la «grande récession» de 2008, essentiellement par la hausse du coût du risque, car la qualité des crédits au secteur privé a eu une certaine résilience [1]. Cette fragilité s'est traduite par la remontée de la prime de risque des CDS bancaires.

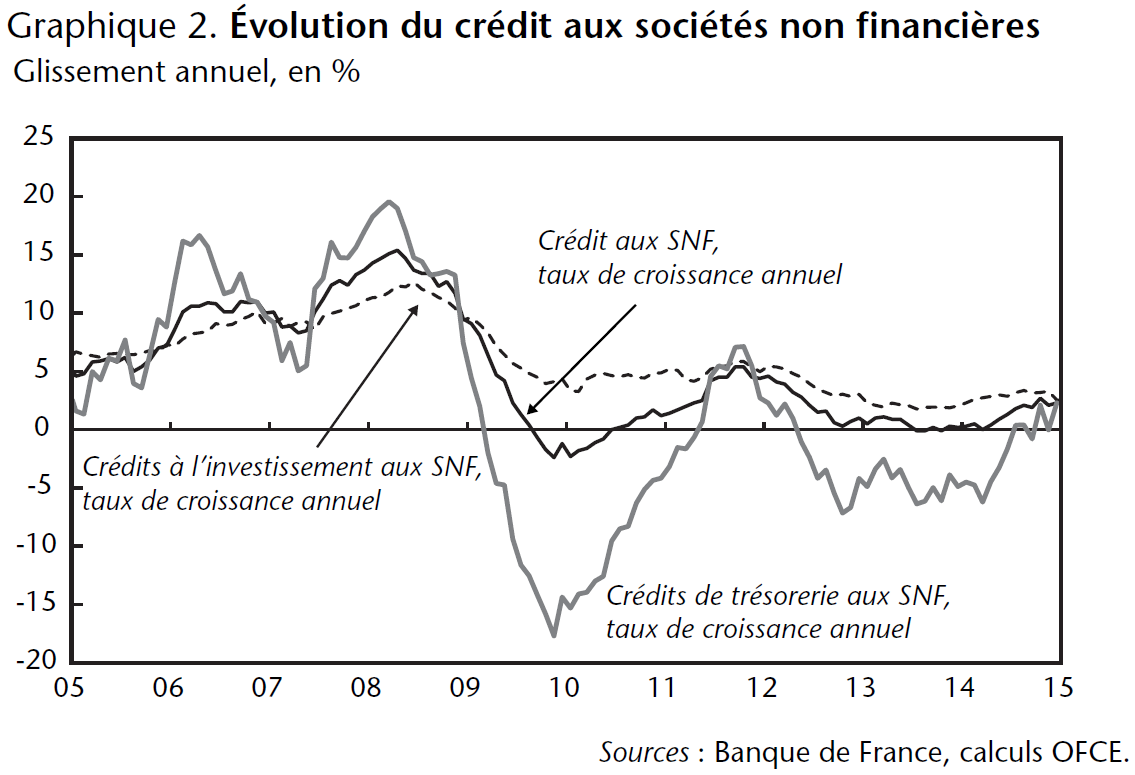

En France, les sociétés non financières sont dépendantes du crédit bancaire. Celui-ci assure en effet 80% de leur financement externe, chiffre qui monte à 98% pour les PME [Cette et Villetelle, 2015]. Dans un contexte de crédit bancaire contraint, en particulier pour le financement de la trésorerie des entreprises (graphique 2), la croissance française aurait été amputée de –0,7 point en 2012, chiffre qui inclut l'impact du choc financier chez les partenaires commerciaux.

2013-2014 : la BCE agit pour la normalisation

La normalisation des conditions financières fait suite au discours de M. Draghi du 26 juillet 2012 (où il annonce que la BCE fera tout pour sauver l'euro) et à l'annonce du 6 septembre 2012 du programme OMT (Outright Monetary Transactions), prévoyant l'achat de titres de dettes souveraines par la BCE. Les tensions sur les dettes souveraines des pays de la zone euro se sont rapidement estompées, hormis en Grèce. La contribution des chocs financiers à la croissance cesse d'être négative au deuxième trimestre 2013 (graphique 3). Depuis la fin de l'année 2012, les taux d'intérêt des nouveaux crédits au secteur privé sont globalement stables et à un niveau historiquement bas, mais le contexte déflationniste amoindrit l'impact de la politique monétaire sur les taux réels. Compte tenu des délais de transmission des chocs financiers vers la sphère réelle, leur impact est particulièrement marqué entre un et trois trimestres après le choc, la croissance du PIB serait restée pénalisée par les conditions de financement en 2013 (–0,3 point), mais plus en 2014 (contribution de +0,1 point).

Depuis la fin de l'année 2014, des nouvelles décisions contribuent à la normalisation des conditions de financement. D'une part, en novembre 2014, le mécanisme de surveillance unique de la zone euro est devenu opérationnel après la publication de l'examen de la qualité des actifs et des tests de résistance. Cela a constitué le premier pas dans la création de l'union bancaire, censée couper le lien entre le risque bancaire et les dettes souveraines. D'autre part, la décision de la BCE de lancer un plan d'assouplissement quantitatif (quantitative easing) en janvier 2015 devrait écarter le risque déflationniste et maintenir les taux d'intérêt à leur niveau historiquement bas.

Éviter les nouveaux risques

Selon nous, la croissance aurait été amputée de 1 point depuis 2011 par la dégradation des conditions de financement. La deuxième partie de la crise financière propre à la zone euro de 2011-2012 trouve son origine dans les failles existantes dans la construction de la monnaie unique. Certaines de ces failles ont été amendées au cours des dernières années. Toutefois, des risques persistent, notamment en cas de sortie de la Grèce de l'euro. L'union monétaire cesserait d'être perçue comme permanente. Cette évolution créerait des nouveaux risques sur le système financier, qui porte toujours les stigmates de la crise.

Note :

[1] Contrairement à ce qui a été observé dans d'autres pays, le taux des créances douteuses n'a augmenté que de 1,3 point entre 2008 et 2013 [ACPR, 2014].

Repères bibliographiques :

AUTORITÉ DE CONTRÔLE PRUDENTIEL ET DE RÉSOLUTION (ACPR), "Les chiffres du marché français de la banque et de l'assurance 2013", décembre 2014.

BARTHÉLEMY J. et MARX M., "L'impact de l'évolution des taux souverains sur les conditions de financement des économies française, espagnole et italienne", Bulletin de la Banque de France, n°188, 2e trimestre 2012.

CETTE G. et VILLETELLE J.-P., "Situation financière et financement des sociétés non financières françaises", Bulletin de la Banque de France, n°199, 1er trimestre 2015.

HEYER É. et SAMPOGNARO R., "L'impact des chocs économiques sur la croissance dans les pays développés depuis 2011", Revue de l'OFCE, n°138, 2015.