La crise économique européenne - Partie 2

Anne Châteauneuf-Malclès

Ce texte s'appuie sur la présentation de Jacques Le Cacheux au Stage national sur les nouveaux programmes de SES en terminale de mars 2012 (écouter la conférence de Jacques Le Cacheux).

Partie 2 : La crise de la zone euro

La crise est aujourd'hui essentiellement européenne et non plus mondiale. On parle de crise des "dettes souveraines", mais en réalité, pour Jacques Le Cacheux, cette crise est révélatrice d'une absence de souveraineté des Etats de la zone euro. En Europe l'économie a replongé dans la récession et la sortie de crise est très incertaine malgré des prévisions plutôt optimistes pour l'année 2013. Le problème est que nous ne savons pas où est le "sentier d'équilibre" de l'économie européenne après la crise. En effet, si la croissance potentielle d'une économie peut être mesurée ex post, elle est généralement très difficile à connaître ex ante.

Quelles sont les difficultés propres à la zone euro en matière de gestion de crise et de sortie de crise ?

Des divergences macroéconomiques importantes entre les pays de la zone euro

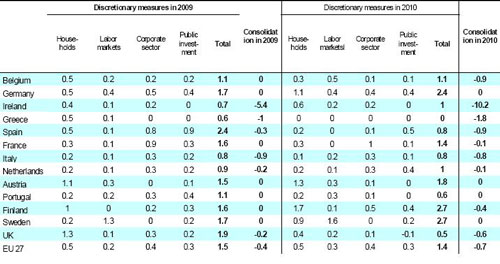

Des politiques de relance non coordonnées suite à la crise de 2008

A l'automne 2008, tous les gouvernements européens étaient d'accord sur la nécessité d'apporter un soutien aux banques et de pratiquer des politiques de relance budgétaire (on a alors parlé du "grand retour de Keynes"). Mais, en l'absence d'instrument budgétaire commun, chaque Etat membre a mené sa propre politique, avec un strict minimum de coordination. Les politiques de relance menées ont été très différentes et il n'y a pas eu de gestion concertée de la crise au sein de la zone euro.

Une hétérogénéité macroéconomique des pays de la zone euro accentuée par la crise et la gestion de la crise

La crise est survenue dans un contexte où la zone euro était déjà très hétérogène d'un point de vue macroéconomique. Les politiques divergentes ont accentué cette disparité macroéconomique sous-jacente révélée par la crise.

Une hétérogénéité similaire existe dans d'autres zones monétaires, par exemple au sein de l'économie américaine, mais d'une part il existe des instruments fédéraux pour gérer les chocs communs (budget fédéral, système de transferts interrégionaux), et d'autre part ces divergences, en particulier les déséquilibres des balances courantes entre les différents Etats américains, ne sont pas considérées comme problématiques.

La dispersion des variables macroéconomiques (inflation, chômage, soldes courants, endettement, etc.) rend délicate la conduite de la politique monétaire dans une zone d'union monétaire de même que l'ajustement à des chocs conjoncturels asymétriques. Le cadre analytique habituel mobilisé pour traiter cette question est la théorie des zones monétaires optimales. La théorie des ZMO de Robert Mundell (1961)[1] a montré que, dans le cas d'une monnaie commune, les économies perdent leur autonomie monétaire, et donc des instruments tels que la variation du taux d'intérêt ou la manipulation du taux de change, pour réagir à un choc d'offre ou de demande spécifique. L'instrument de stabilisation conjoncturelle privilégié est alors l'instrument budgétaire. Le traité de Maastricht a été élaboré sur ce présupposé analytique. En cas de chocs communs (de même nature et corrélé), l'instrument utilisé est la politique monétaire commune. Mais en cas de chocs asymétriques, s'ils ne sont pas résorbés automatiquement par la mobilité des facteurs et par la flexibilité des prix et des salaires (ce sont les ajustements décrits par Mundell[2]), il faut suffisamment de marges de manoeuvre budgétaires au niveau national, donc une autonomie des politiques budgétaires, pour pouvoir absorber ces chocs.

Cependant, l'idée que les divergences macroéconomiques des économies sont dues à des "chocs" asymétriques, c'est-à-dire à des perturbations exogènes - différenciées à l'intérieur de la zone euro - est contestable. Comme cela a été souligné à propos de la crise financière de 2008, les disparités s'expliquent plutôt par des mécanismes endogènes. De plus, la crise de 2008 n'est pas un choc asymétrique pour les économies européennes mais un choc commun. Or, le seul instrument dont dispose la zone euro pour gérer les chocs communs est la politique monétaire et celle-ci s'est révélée largement insuffisante puisqu'elle butait sur certaines limites comme la trappe à liquidité.

L'hétérogénéité de la zone euro était déjà présente avant la crise de 2008 et cette hétérogénéité "structurelle" est en partie liée aux réponses différentes des économies de la zone euro à leur intégration dans l'UEM. Elle résulte aussi de l'application d'une politique monétaire unique à des économies initialement différentes. J. Le Cacheux ne croit pas à l'idée défendue par certains économistes selon laquelle la création d'une zone monétaire permet de faire converger spontanément les différentes économies membres de cette zone et renforce la corrélation des variables macroéconomiques[3]. Au contraire, la zone euro est devenue une zone monétaire de plus en plus hétérogène donc de moins en moins optimale.

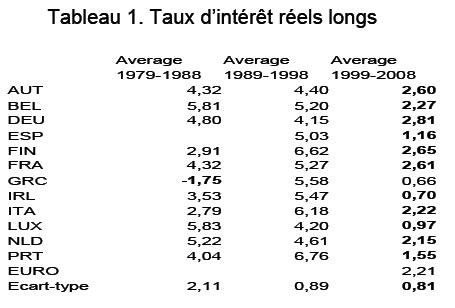

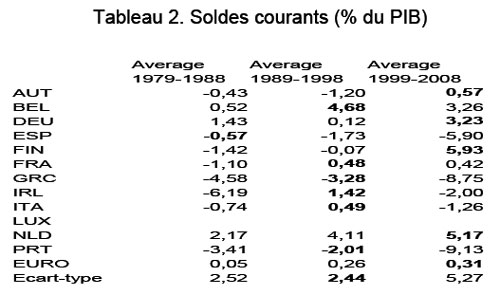

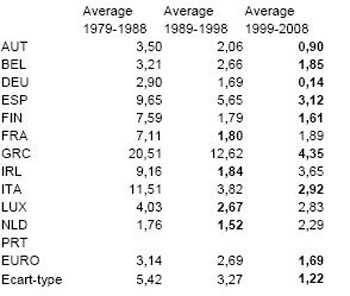

Cette hétérogénéité des économies de la zone euro ressort de l'observation de différents indicateurs macroéconomiques (moyenne et dispersion) sur trois décennies : la période 1979-88 (SME), la période 1989-98 (années de transition vers la monnaie unique), la période 1999-2008 (première décennie d'existence de l'euro avant la crise).

Source : OCDE

Le premier indicateur observé est le taux d'intérêt réel long (tableau 1). S'il y a bien eu convergence des taux d'intérêt dans la dernière période, après la mise en place de l'euro (dispersion moins importante), les écarts de taux entre pays restent persistants. Deux groupes de pays apparaissent clairement : un premier groupe avec des taux d'intérêt réels relativement élevés (2 à 2,5% par an en moyenne) du fait de taux d'inflation très bas (Allemagne, France, Finlande, Autriche, Pays Bas) ; un second groupe avec des taux d'intérêt réels bas voire très bas (0,5-1%), ce sont les pays en difficulté aujourd'hui (Irlande, Grèce, Espagne, Portugal). La faiblesse des taux d'intérêt réels du deuxième groupe de pays s'explique par la disparition quasi-complète des spreads de taux d'intérêt nominaux longs après le passage en zone euro, signe d'une absence de lucidité des marchés sur les dettes publiques de ces pays. Cette convergence des taux d'intérêt nominaux accompagnée de taux d'inflation plus hauts a conduit à des taux d'intérêt réels très faibles et donc un endettement très élevé dans ces pays. Ainsi les taux d'intérêt réels longs de la Grèce sont passés de 5,6% en moyenne avant son intégration dans la ZE à 0,5% dans les années 2000.

Source : OCDE

L'observation des soldes courants moyens (tableau 2) montre également une forte disparité entre pays. La divergence des soldes courants n'est pas en principe un problème dans une zone monétaire puisque la monnaie commune et la libéralisation des mouvements de capitaux entre pays visent justement à faciliter les financements par des transferts entre les pays à capacité de financement et les pays à besoin de financement. Mais sur la question de la soutenabilité des balances des paiements, on retrouve la même hétérogénéité. Les pays ayant des déficits importants de leur balance courante sont ceux qui avaient des taux d'intérêt réels très bas : l'Espagne (avec un déficit courant de presque 6 points du PIB en moyenne 10 ans), la Grèce, l'Irlande, le Portugal, et dans une certaine mesure l'Italie. D'autres pays (Belgique, Allemagne, Finlande, Pays-Bas) ont à l'inverse de larges excédents courants en pourcentage du PIB. La France se situe elle à la frontière des deux groupes.

Tout comme le niveau extrêmement bas des taux d'intérêt réels, les gigantesques déficits courants de certains pays n'ont pas inquiété les autorités européennes. Ces pays étaient même fréquemment donnés en modèle en raison de leur croissance vigoureuse[4]. Mais cette croissance s'est accompagnée d'importants déséquilibres.

Tableau 3. TCAM des coûts salariaux unitaires (%)

Source : OCDE

Le ralentissement de la croissance des coûts salariaux unitaires en moyenne dans la zone euro sur les trois décennies (tableau 3) a été accompagné là aussi d'évolutions divergentes entre pays : l'Allemagne a stabilisé ses coûts unitaires de main d'œuvre sur la dernière décennie (TCAM de 0,14%), tandis qu'en Espagne, en Grèce, en Irlande, et en Italie dans une moindre mesure, les coûts salariaux ont continué d'augmenter rapidement (TCAM de 3-4%), de manière déconnectée des évolutions de productivité. La France se situe toujours à peu près dans la moyenne de la zone euro.

Deux groupes de pays se distinguent donc nettement dans la zone euro : les pays du sud de l'Europe (plus l'Irlande) avec un endettement et une croissance des coûts salariaux excessifs ayant conduit à d'importants déséquilibres courants, et ceux du nord ayant connu une croissance plus "vertueuse". Ces différences sont le résultat de tendances de spécialisation différentes. Certains pays ont suivi des sentiers de spécialisation qui n'étaient pas soutenables. Par exemple, en Espagne la croissance a été tirée par le boom de l'immobilier et le développement de certains services caractérisés, comme la construction, par une très faible croissance de la productivité. A l'inverse, les pays du coeur de la zone euro (Allemagne, Pays-Bas, Autriche, Finlande) ont tiré profit de leur spécialisation dans des activités industrielles à gains de productivité élevés. Pour J. Le Cacheux, le problème n'est pas tant la spécialisation des économies européennes que les choix de spécialisation. Le meilleur choix de spécialisation n'est pas forcément l'industrie comme le suppose le discours actuel sur la réindustrialisation de la France. Le problème est de produire ce que d'autres pays souhaitent acheter, peu importe qu'il s'agisse de produits industriels ou de services.

La réponse européenne à la crise

Les interventions de la BCE

Pour faire face au choc commun, les instruments communs aux pays de la zone euro ont été mobilisés. La BCE est intervenue pour gérer la crise, mais avec plus de retenue que la FED ou la BoE.

La BCE a joué son rôle de prêteur en dernier ressort vis-à-vis des banques commerciales en élargissant leurs possibilités de refinancement. Elle a assoupli les règles d'éligibilité des titres apportés en garantie des prêts aux banques : elle a accepté en collatéraux des titres privés de moins bonne qualité (BBB) et des titres de dette souveraine qui avaient perdu leur triple A. Des prêts massifs ont été accordés aux banques, en allongeant la maturité de ceux-ci. En décembre 2011 et en février 2012, la BCE est allée jusqu'à proposer des prêts à 3 ans à 1% d'intérêt. La BCE a donc fourni toute la liquidité souhaitée par les banques.

En réponse à la crise de la dette publique, les Etats membres de la zone euro ont créé un fonds de stabilisation (le Fonds européen de stabilité financière) pour venir en aide aux Etats dont les difficultés de financement sur les marchés menacent la stabilité de la zone euro. Il est consolidé à présent dans le Mécanisme Européen de Stabilité[5]. Cependant, le lancement de ce fonds tout comme le Mécanisme Européen de Stabilité sont soumis à l'approbation préalable des Parlements nationaux. Depuis 2010, la BCE a également racheté des obligations d'Etats de la zone euro sur les marchés secondaires[6] (Grèce, Irlande, Portugal, puis Espagne et Italie en 2011), ce qui a permis une détente des taux d'intérêt. Elle l'a fait aussi indirectement en acceptant des titres de dette publique en collatéral des prêts octroyés aux banques.

Cependant, la BCE est allée beaucoup moins loin dans le "quatitative easing"[7] que les banques centrales américaine ou anglaise qui ont lancé de vastes programmes de rachat d'obligations du trésor depuis 2009. Aujourd'hui plus de 20% de la dette fédérale américaine est détenue par la FED contre seulement 3% dans la zone euro. En principe les Etats européens doivent se financer exclusivement auprès des marchés. Pour que la BCE puisse acquérir davantage de titres de dette publique, il faudrait que son mandat lui permette explicitement d'intervenir en tant que prêteur en dernier ressort des Etats[8]. De plus, les traités européens interdisent à la BCE de monétiser la dette en raison du risque inflationniste, donc les opérations de rachat d'obligations publiques par la BCE ont été "stérilisées" par un retrait équivalent sur la masse monétaire en circulation (resserrement du bilan en cédant en contrepartie des titres de dette privée).

Le problème d'illiquidité du secteur bancaire européen n'est toujours pas réglé. Comme les banques européennes sont très fragiles, le marché monétaire ne fonctionne pas bien. Grâce aux facilités accordées par la BCE, elles peuvent se refinancer sans difficulté. Actuellement, elles ont même des excédents de trésorerie qu'elles replacent dans les banques centrales à un taux un peu plus bas que celui du marché. Elles n'ont donc pas besoin d'emprunter davantage. Mais la confiance n'est pas rétablie sur le marché monétaire européen. Les mesures prises par la BCE permettent de maintenir la liquidité du secteur bancaire, mais pas de résoudre le problème des dettes publiques.

La réglementation des banques et la régulation des marchés financiers

Les pays européens n'ont pas réussi à se mettre d'accord sur la réforme des banques et la régulation des marchés financiers.

De nouvelles réglementations des activités bancaires ont été introduites aux Etats-Unis ou au Royaume-Uni. Aux Etats-Unis, la loi Dodd-Franck[9] (2010) a permis des avancées dans la restructuration du secteur bancaire et l'information du consommateur. Les marchés de produits dérivés sont désormais organisés et peuvent être contrôlés. Au Royaume-Uni, une vaste réforme du secteur bancaire, qui s'appuie sur le rapport Vickers[10] de septembre 2011, prévoit de séparer les activités de banque commerciale (dépôt et prêts aux particuliers et aux entreprises) et les activités d'investissement des grandes banques. Un tel cloisonnement est également envisagé aux Etats-Unis.

En Europe rien de tel n'a été mis en place. Il n'y a pas de remise en cause des banques universelles. On ne constate pas non plus de véritables avancées européennes au niveau de la taxation des banques (elle n'existe qu'au plan national et de manière très modeste) et de leur supervision. Avec l'interdiction des ventes à découvert de titres du secteur bancaire dans certains pays européens, la spéculation s'est déplacée sur les marchés des produits dérivés de crédit qui n'étaient pas réglementés. Mais la transparence de ces marchés, en particulier des CDS, l'un des canaux systémiques de transmission des crises[11], ne s'est pas vraiment améliorée. Les seules mesures prises au niveau européen ont été l'interdiction, votée par le Parlement européen fin 2011, des ventes à découvert de CDS sur dette souveraine et les CDS souverains "à nu", c'est-à-dire sans détention des obligations correspondantes, pour limiter la spéculation sur les dettes des Etats de la zone euro. Les mesures prises en Europe ont donc été très limitées.

La politique budgétaire

Les politiques de relance mises en oeuvre immédiatement après le déclenchement de la crise ont été suivies rapidement de politiques de rigueur budgétaire au niveau national pour limiter les déficits et dettes publics. Des plans d'austérité sévères ont été demandés aux Etats en difficulté financière en contrepartie du soutien apporté par le FESF, le FMI ou les interventions de le BCE. Au-delà, la discipline budgétaire au sein de la zone euro a été renforcée par le durcissement du pacte de stabilité. Les annonces convergentes des pays européens visent à "rassurer" les marchés financiers. Que peut-on attendre de ces politiques de rigueur budgétaire au niveau européen ?

Ces politiques d'austérité menées de concert ont un effet récessif déjà visible qui était prévisible. Elles risquent de conduire à une contraction cumulative de l'activité européenne. Une étude empirique récente du FMI a analysé les expériences de consolidation budgétaire menée dans les économies avancées[12]. Habituellement, les travaux des économistes insistent sur les effets non keynésiens (multiplicateur négatif) des politiques de restrictions budgétaires, en s'appuyant sur les expériences de quelques pays (Canada, Danemark, Irlande, Suède) qui sont en réalité très particulières. Elles concernent des "petites économies ouvertes" avec leur propre monnaie, qui ont mené des politiques de rigueur budgétaire à contre-courant, en les combinant généralement avec de la dépréciation monétaire. L'étude du FMI montre au contraire que dans tous les pays, depuis 30-40 ans, les effets des consolidations budgétaires sont keynésiens, c'est-à-dire dépressifs (multiplicateurs budgétaires positifs et souvent proches de un ou supérieurs à un). Une autre étude publiée dans l'American Economic Journal début 2012 et signée par 17 économistes travaillant dans des banques centrales ou au FMI[13] obtient des résultats similaires. Elle compare la valeur des multiplicateurs budgétaires dans les modèles macroéconomiques DSGE[14] dans le cas de politiques budgétaires discrétionnaires et montre aussi que les multiplicateurs keynésiens sont toujours positifs dans ces modèles. Dans le cas de l'Europe, le multiplicateur combiné (i.e. pour l'ensemble de la zone euro) est même supérieur à un. En d'autres termes, si tous les pays européens prennent des mesures de consolidation budgétaire en même temps, la contraction de l'activité sera supérieure à l'impulsion budgétaire.

Par conséquent, la conduite de politiques de rigueur budgétaire dans l'ensemble des pays européens a des effets récessifs forts et les déficits publics ne pourront pas se résorber de cette façon.

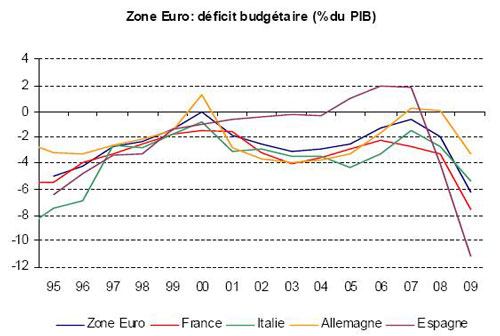

L'observation des déficits publics des pays de l'eurozone depuis 10 ans (graphique ci-dessus) montre que ceux-ci étaient déjà plutôt élevés avant la crise et que le pacte de stabilité n'était pas respecté dans la plupart des pays. Tous les pays sont entrés dans la zone euro avec un déficit des finances publiques de 3% du PIB, c'est-à-dire le maximum autorisé. Les Etats avaient donc peu de marge de manœuvre au niveau budgétaire en cas de ralentissement économique, comme ce fut le cas en 2002. La France et l'Allemagne ont violé le pacte de stabilité et de croissance dès 2003 et les pays les plus déficitaires tels que l'Espagne se sont retrouvés avec des déficits considérables après 2008.

Tableau 4 : Les plans de relance et la consolidation budgétaire en Europe

Les plans de relance des pays européens ont été très différents dans leur orientation et leur ampleur (tableau 4). Par exemple, en 2009, au Royaume-Uni, les mesures discrétionnaires de politique budgétaires ont été assez massives (2 points de PIB) et ont principalement porté sur les ménages (baisse de la TVA). En France, la relance a été un peu plus modeste (1,6 points de PIB) et a surtout concerné les entreprises. En Allemagne, les mesures ont été plus équilibrées dans leur structure. Par la suite, en 2010, certains pays comme l'Allemagne ont poursuivi et même accentué la relance budgétaire, mais d'autres comme la France et surtout la Grèce y ont déjà mis un frein. Des pays comme l'Irlande ont eu un comportement de free riding en mettant en place des mesures de consolidation dès 2009 tout en profitant de l'expansion des autres pays.

Quelle sortie de la crise des dettes publiques et comment se prémunir contre une nouvelle crise en Europe ?

J. Le Cacheux rappelle que l'accroissement des dettes publiques en Europe est le produit à la fois de la socialisation des dettes privées (renflouement des institutions financières) et des politiques de relance mises en place pour contrer les effets dépressionnistes de la crise. Doit-on à présent lutter contre cet endettement public et comment ?

Si les multiplicateurs keynésiens sont supérieurs à un (voir ci-dessus), les mesures coordonnées de consolidation budgétaire ont peu de chances d'être efficaces sur les déficits publics, en raison de la diminution des rentrées budgétaires avec la contraction économique. Historiquement, deux moyens de réduire les ratios d'endettement public ont prouvé leur efficacité : l'inflation («l'euthanasie des rentiers» comme disait Keynes) et la croissance, ou un mélange des deux. J. Le Cacheux est sceptique quant au recours à l'inflation pour réduire la dette publique, car les marchés financiers sont aujourd'hui très réactifs et anticiperont rapidement les effets de l'inflation. La croissance lui paraît en revanche une solution envisageable, par le biais du lancement de grands projets européens de modernisation (infrastructures, énergie, etc.) pour favoriser la transition vers une économie plus durable. C'est d'ailleurs l'un des objectifs de la "stratégie 2020". Mais cela nécessiterait de s'endetter davantage ce qui explique la frilosité des pays européens à l'égard de ce type de projets. Le grand emprunt lancé par le gouvernement français en 2010 pour financer des investissements dans des secteurs d'avenir va néanmoins dans ce sens.

Selon J. Le Cacheux, mettre un frein aux investissements publics utiles pour la croissance pour limiter l'endettement public est une stratégie risquée. Le problème pour les agents publics comme pour les agents privés n'est pas tant l'endettement que la soutenabilité de la dette qui dépend des possibilités futures d'assurer le service de la dette. Dans tous les cas, ce problème de soutenabilité de la dette ne peut être résolu par des politiques restrictives qui réduisent le taux de croissance potentielle, car, lorsque le taux de croissance économique devient inférieur au taux de croissance des charges d'intérêt sur la dette, le ratio d'endettement public s'élève (effet "boule de neige"). Pour que la dette soit soutenable, il faut que l'écart critique (différence entre taux de croissance de l'économie et taux d'intérêt sur la dette) soit positif. Pour cela, il existe des solutions comme abaisser les taux d'intérêt (exemple de l'Allemagne) ou, lorsque la dynamique de la dette est cumulative comme en France (faible croissance et taux d'intérêt plus élevés), placer directement de la dette publique sans le secteur public pour éviter de dépendre des marchés financiers (exemple de la Belgique) donc agir sur la croissance.

Pour finir, le renforcement du Pacte de stabilité et de croissance est-il la bonne solution pour réduire les déficits publics et désendetter durablement les Etats européens ?

Le renforcement du Pacte est sans doute nécessaire pour éviter les travers de la période précédente et pallier la défaillance des marchés financiers et des agences de notation. Si le nouveau pacte budgétaire[15] est un progrès dans la coordination européenne, J. Le Cacheux est très critique sur les modalités de renforcement du Pacte, pour deux raisons. D'une part, le pilotage des politiques budgétaires nationales repose sur la notion de "déficit structurel"[16] qui ne devra pas dépasser 0,5% du PIB. Or, le calcul du déficit structurel dépend du niveau de la "croissance potentielle" qu'on ne sait pas vraiment mesurer[17]. D'autre part, l'obligation d'équilibre structurel des comptes des administrations publiques, appelée à tort "règle d'or"[18], que l'on veut inscrire dans les constitutions, est soit inutile (elle ne sera pas respectée), soit dangereuse (si on impose de la respecter) car elle empêchera toute politique publique de croissance. D'ailleurs, un groupe d'éminents économistes américains comprenant plusieurs prix Nobel (Solow, Arrow, etc.) a écrit en 2011 au président Obama et au Congrès pour leur demander de ne pas instaurer ce genre de règle dans la constitution américaine[19].

Enfin, peut-on encore parler de "souveraineté" ? S'il existe aujourd'hui des CDS sur les dettes publiques pour assurer les détenteurs de ces titres contre le risque de défaut des Etats (ils n'existaient pas il y a dix ans), cela signifie bien que ce n'est plus de la dette "souveraine", puisque par définition un titre souverain est émis et garanti par un état ou une banque centrale, donc il est sûr.

En guise de conclusion

Dans sa conférence Nobel de décembre 2011, Thomas Sargent a comparé la situation de la zone euro aujourd'hui à celle des Etats américains en 1790. Tous les Etats fédérés étaient alors très endettés à cause de la guerre d'Indépendance. La fédération américaine décide en 1790 de mettre en commun les dettes publiques et de créer un budget fédéral. En échange de la prise en charge les dettes des Etats fédérés, le gouvernement fédéral a été doté d'une compétence de taxation illimitée pour être en mesure de payer ces dettes et pour assurer sa réputation (et donc celle des Etats fédérés) vis-à-vis des créanciers, de manière à pouvoir emprunter dans de bonnes conditions dans l'avenir. Quelques années plus tard, cela a permis à l'Etat américain d'emprunter pour acquérir un territoire (la Louisianne, cédée par un Etat ami, la France) correspondant à la moitié du territoire américain et qui lui ouvrait la conquête de l'Ouest. L'histoire montre que la mutualisation de la dette a été profitable aux Etats-Unis. De la même manière, pour Sargent, la zone euro doit mettre en place un fédéralisme budgétaire si elle veut survivre. C'est une voie de sortie de crise pour l'Europe mais elle exige une forte volonté politique.

Bibliographie

Eloi Laurent et Jacques Le Cacheux (2010), "Zone euro : No future ?", Lettre de l'OFCE, juin.

Eloi Laurent et Jacques Le Cacheux (2007), "The Irish Tiger and the German Frog: A Tale of Size and Growth", OFCE/ANR Working Papers, n°1.

Jacques Le Cacheux (2009), "The Challenges and Trappings of Convergence", L'Europe en formation, mars.

Jean-Paul Fitoussi et Jacques Le Cacheux, eds. (2010), Report on the state of the European Union, Vol.3, Crisis in the EU Economic Governance, Palgrave.

Jean-Paul Fitoussi et Jacques Le Cacheux, eds. (2007), L'état de l'Union européenne 2007, Fayard et Presses de Sciences Po.

Notes

[1] Robert A. Mundell, "A theory of optimum currency areas", American Economic Review, vol.51, 1961. Traduction française dans la Revue française d'économie, vol.18, n°2, 2003 : "Une théorie des zones monétaires optimales", suivi d'un commentaire d'Agnès Bénassy-Quéré : "Le paradoxe de Mundell".

[2] La flexibilité du marché du travail est souvent considérée comme un moyen d'ajustement à des chocs asymétriques, les ajustements par les transferts de main d'œuvre étant très limités en raison de la faible mobilité de cette dernière au sein de l'UE.

[3] L'idée qu'une union monétaire est un processus de convergence endogène avec une diminution de la dispersion des taux de croissance, des taux d'inflation, des coûts salariaux, etc. est défendue notamment par Frankel et Rose, "The Endogeneity of the Optimum Currency Area Criteria", Economic Journal, vol.108(449), 1998.

[4] Il est intéressant de consulter rétrospectivement le classement des pays de l'UE réalisé chaque année de 2001 à 2010 par la Commission en fonction de leurs performances relativement aux objectifs de la stratégie de Lisbonne (Lisbon scorecard). Entre 2001 et 2004, l'Espagne a été décrétée deux fois "héros" (heroe) dans le palmarès, le Portugal et l'Irlande une fois, tandis que l'Allemagne et la France ont été classées deux fois "méchants" (villains). Les pays les plus souvent classés "héros" ont été la Suède (6 fois) et le Danemark (5 fois). Ceux qui ont été le plus fréquemment "méchants" ont été l'Italie (6 fois) et la Grèce (4 fois à partir de 2007). L'Allemagne n'a jamais figuré parmi les champions au cours des années 2000.

[5] Le Fonds européen de stabilité financière (FESF) a été créé en mai 2010 pour octroyer des prêts aux Etats qui n'arrivent plus à se financer sur les marchés à des taux raisonnables. Ses prérogatives ont été étendues en 2011 avec une augmentation de sa capacité de prêt (440 milliards d'euros, dont une partie a déjà été engagée dans le sauvetage de la Grèce), des garanties apportées aux acquéreurs de titres de dette publique de pays fragiles, et la possibilité de racheter des obligations de dette souveraine en circulation (opérations conduites par la BCE pour le compte du FESF). Le FESF a perdu sa note AAA en janvier 2012 en même temps que la France et l'Autriche. Le Mécanisme Européen de Stabilité (MES), qui demande une révision des traités, doit prendre le relais du FESF à partir de la mi-2012, sa capacité d'intervention sera de 500 milliards d'euros.

[6] Securities Market Program.

[7] ou "assouplissement quantitatif" : la banque centrale offre de la monnaie en quantité illimitée pendant un certain temps en achetant des titres sur les marchés primaires et secondaires, en général des titres obligataires courts, publics ou privés. La forme de QE la plus utilisée est le rachat de titres de la dette publique (ex : QE1 et QE2 aux Etats-Unis). Cet accroissement de la masse monétaire par la banque centrale est destiné à soutenir le crédit quand le taux directeur a atteint son taux plancher (blocage du canal du taux d'intérêt). Ces mesures "non conventionnelles" de la banque centrale ont pour effet d'augmenter la taille du passif de son bilan. Ainsi, la taille du bilan de la FED a doublé pendant la crise.

[8] «L'article 123 TFUE n'interdit pas formellement le rachat de titres de dette des Etats membres sur le marché secondaire, il s'oppose uniquement à "l'acquisition directe auprès d'eux" (i.e. sur le marché primaire)» (Fondation R. Schuman, Questions d'Europe n°227, 6/02/2012).

[9] Présentation de la loi Dodd-Franck sur le site la finance pour tous.

[10] Le rapport Vickers sur le site la finance pour tous.

[11] Les CDS (credit default swap) permettent de protéger les banques ou les investisseurs contre un évènement de crédit (risque de défaut dans le remboursement d'une dette, faillite d'un emprunteur) moyennant une prime versée au vendeur du CDS. Il existe une forte spéculation sur les spreads de crédit sur les marchés des CDS, c'est principalement de là que vient la spéculation sur les dettes souveraines. Les détenteurs d'assurances contre le risque de défaut d'un Etat parient sur l'augmentation de ce risque pour revendre à un prix plus élevé leur actif (en général sans détenir les obligations d'Etat correspondantes, c'est ce qu'on appelle les CDS souverains "à nu").

[12] FMI, World Economic Outlook, édition d'octobre 2010 (chapitre 3: "Will it hurt? Macroeconomic effects of fiscal consolidation") et édition de septembre 2011 (chapitre 4: "Separated at Birth? The Twin Budget and Trade Balances"). Voir le billet d'Eric Heyer dans le blog de l'OFCE: "Quel impact de la politique budgétaire sur la croissance française?" (13/09/2011) et celui de Sabine Le Bayon: "Des politiques budgétaires restrictives à contretemps" (18/11/2011).

[13] American Economic Journal, "Macroeconomics", vol.4, n°1, janv. 2012: "Effects of Fiscal Stimulus in Structural Models".

[14] Modélisation économétrique DSGE (Dynamic stochastic general equilibrium) actuellement utilisée par les banques centrales.

[15] Le "traité sur la stabilité, la coordination et la gouvernance" signé le 2 mars 2012 par 25 pays de l'UE lors d'un sommet à Bruxelles instaure un nouveau pacte budgétaire européen qui renforce la discipline budgétaire commune (sur le site du Monde, on trouve une synthèse des nouvelles règles budgétaires communes).

[16] Le déficit (excédent) structurel correspond au solde négatif (positif) des finances publiques après correction de l'effet de la conjoncture sur les recettes ou les dépenses publiques. En situation de récession ou de surchauffe, le solde courant s'éloigne du solde structurel en raison de l'apparition d'un déficit (récession) ou d'un excédent (surchauffe) conjoncturel. Voir la présentation synthétique proposée sur le site la finance pour tous : http://www.lafinancepourtous.com/Decryptages/Dossiers/La-Regle-d-or-des-finances-publiques/Deficit-structurel

[17] Une étude de la Direction générale du Trésor de 2009, intitulée "Solde structurel et effort structurel: vers une décomposition par sous-secteur des administrations publiques" (voir p.30) montre que les niveaux des soldes conjoncturels et structurels sont très sensibles à l'estimation de l'output gap donc de la croissance potentielle. Les évaluations du solde structurel divergent de plus d'un point de PIB en 2010 selon qu'on utilise l'estimation de la Commission européenne ou celle de la DGTPE.

[18] Habituellement, chez les économistes, la "règle d'or des finances publiques" (Paul Leroy-Beaulieu) impose l'équilibre pour les dépenses de fonctionnement et autorise les déficits pour financer des investissements publics (cas des administrations publiques locales en France).

[19] Nobel Laureates and Leading Economists Oppose Constitutional Balanced Budget Amendment.

Sur cette question de la "règle d'or", on pourra consulter également :

"Fallait-il renforcer le pacte de stabilité et de croissance ?", blog de l'OFCE, 27/02/2012.

"Equilibre structurel versus règle d'or", par Bernard Schwengler dans le Monde, 9/02/2012.