La crise économique européenne - Partie 1

Anne Châteauneuf-Malclès

Ce texte s'appuie sur la présentation de Jacques Le Cacheux au Stage national sur les nouveaux programmes de SES en terminale de mars 2012 (écouter la conférence de Jacques Le Cacheux).

Introduction

En introduction, Jacques Le Cacheux a évoqué le contexte immédiat. L'actuelle détente sur les marchés financiers en Europe, qui permet aux Etats de financer sans difficultés leurs programmes de dette à des taux d'intérêt plus bas, pourrait laisser croire que la crise est finie, alors qu'en réalité la zone euro est entrée en récession. La récession est particulièrement sévère dans les pays d'Europe du Sud (on entre dans la quatrième année de contraction du PIB en Grèce). Le taux de chômage progresse presque partout en Europe, atteignant 10% en moyenne et plus de 20% en Espagne. La Grande Récession amorcée en 2008 s'est transformée en Très grande Récession en 2012 [1]. Cette situation contraste avec celle du reste du monde : les pays émergents connaissent des taux de croissance du PIB élevés malgré un ralentissement (environ 9% en Chine et 6% en Inde) et la croissance reste positive dans les pays développés qui ont subi de plein fouet la crise financière (croissance de 2-3% aux Etats-Unis). Ainsi, on constate que depuis 30 ans, les crises naissent le plus souvent aux Etats-Unis, mais s'avèrent plus graves et plus durables en Europe.

Partie 1 : Origine et nature de la crise

La sortie de crise des finances publiques des pays de la zone euro est actuellement très incertaine. Jacques Le Cacheux rappelle que la crise grecque est venue bousculer en 2010 les certitudes des dirigeants européens sur la solidité de la monnaie européenne et la "bonne gouvernance" économique de la zone euro. Ceux-ci estimaient lors du dixième anniversaire de la naissance de l'euro que la crise financière était avant tout américaine et qu'elle n'aurait pas d'effets durables et dommageables sur l'économie européenne, grâce notamment au comportement plus prudent des banques européennes (en particulier françaises ou allemandes) relativement à leurs homologues américaines, et grâce à la compétitivité des économies européennes [2].

La monnaie européenne s'est dépréciée vis-à-vis du dollar après la crise grecque. Cette dépréciation a des effets positifs en termes de compétitivité des entreprises européennes et peut compenser la faiblesse de la demande interne due à la récession par une stimulation de la demande extérieure. Mais son effet d'entraînement sur la croissance risque d'être limité car la dépréciation n'est pas très forte (le taux de change euro-dollar reste bien supérieur au taux du lancement de l'euro) et inégal du fait des différentiels de compétitivité au sein de la zone [3].

Aujourd'hui, la "crise d'adolescence" de la zone euro n'est pas réglée et se pose toujours le problème de la mise en place d'une gouvernance économique plus efficace et plus performante en son sein, ce qui exigerait des réformes institutionnelles profondes. Deux nouveaux traités européens viennent d'être conclus pour faire évoluer cette gouvernance : le traité instituant le Mécanisme européen de stabilité (MES) créé fin 2010 et un nouveau pacte budgétaire (european fiscal pact) qui renforce le Pacte de stabilité et de croissance, conclu en février 2012 entre 25 pays de l'UE mais pas encore ratifié par leurs Parlements. Avant de discuter dans la deuxième partie de ces nouvelles règles de gouvernance européenne, J. le Cacheux revient sur les caractéristiques de la crise globale de 2008.

Quelle est la nature de la crise globale déclenchée en 2008 ?

Pour Jacques Le Cacheux, il s'agit au départ d'une crise de surendettement. Or, la théorie macroéconomique standard a du mal à saisir les processus à l'oeuvre dans cette récession, car sa représentation de l'instabilité repose sur une vision "newtonienne" de l'économie où celle-ci serait à l'équilibre en l'absence de chocs exogènes. Au coeur de cette représentation figure la notion de croissance potentielle [4], la traduction dynamique de celle d'équilibre sous-jacent de l'économie. L'intégration de cette notion de croissance potentielle dans les nouvelles règles de gouvernance soulève d'ailleurs un certain nombre de problèmes (voir plus loin). Malgré les avancées de la théorie macroéconomique, qui avaient été soulignées par Olivier Blanchard, économiste en chef du FMI, dans un article de 2007 consacré à l'état de la macroéconomie [5], la crise de 2008, à la différence d'autres récessions, est difficilement explicable dans ce cadre théorique habituel. La macroéconomie standard explique toute fluctuation par des chocs exogènes tels que les chocs pétroliers (par exemple la récession de 1974-75) ou les chocs de politique macroéconomique (cas de la récession de 1993-94 en Europe due aux politiques monétaires restrictives mises en oeuvre suite à la réunification allemande). Mais elle n'est pas en mesure d'expliquer le "choc endogène" qu'ont représenté les évolutions du système financier et bancaire à l'origine de la récession de 2008. Les outils de gestion de crise qu'elle est capable de fournir ne sont donc pas satisfaisants non plus.

Le surendettement privé est le principal facteur de la récession de 2008

Jacques Le Cacheux considère que le surendettement privé, avec des conséquences en termes de désajustement entre offre et de demande, est le facteur déclencheur de la crise.

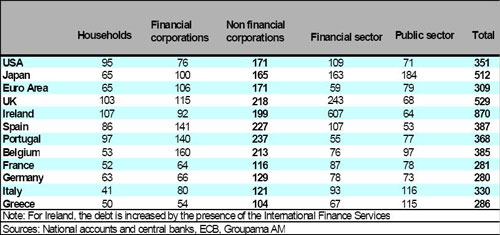

Taux d'endettement brut des ménages, des entreprises financières, des entreprises non financières,

du secteur financier et du secteur public (en 2009 en % du PIB)

En 2009, si les stocks de dette publique étaient déjà relativement élevés, ils ne dépassaient 100% du PIB qu'au Japon, en Grèce et en Italie. En revanche, les disparités d'endettement du secteur privé non financier étaient importantes. Le taux d'endettement brut [6] des ménages était beaucoup plus élevé dans les pays anglo-saxons (Etats-Unis, Royaume-Uni, Irlande) relativement aux autres pays européens. Le niveau d'endettement des ménages était très haut également en Espagne et au Portugal. On observe des taux d'endettement des entreprises non financières importants dans certains pays européens comme le Royaume-Uni, l'Espagne et le Portugal. La vulnérabilité de certains pays (Japon, Etats-Unis, Irlande, Royaume-Uni, Espagne, Portugal) est perceptible dans les données du stock total de dette brute des agents résidents. Un an après le déclenchement de la crise, l'Allemagne et la France étaient dans des situations très voisines, avec un endettement modéré du secteur privé et un stock total de dette brute autour de 280%.

Cette situation de surendettement est centrale car, par la suite, le désendettement du secteur privé sera le moteur de la contraction. Les mécanismes à l'oeuvre dans la récession de 2008 nous renvoient à la théorie de l'économiste Irving Fisher [7] qui avait interprété la dépression des années 1930 comme l'effet d'une déflation par la dette (et de la dette précise J. Le Cacheux) après une période de surendettement liée à l'essor économique.

Quelles sont les causes de ce surendettement ?

D'abord, les agents emprunteurs ou les banques et institutions de crédit ont pu surestimer les capacités de remboursement futur des ménages ou des entreprises, comme ce fut le cas avec l'octroi à partir de 2003-04 aux Etats-Unis de prêts hypothécaires à des ménages "subprimes" qui n'avaient pas accès habituellement au crédit immobilier. Mais dans le cas des crédits subprimes, le risque de défaut des emprunteurs n'a plus été l'élément déterminant du volume de prêts distribués. L'anticipation de l'évolution des prix des actifs immobiliers a joué un rôle central dans l'offre croissante de crédits aux ménages et donc dans le surendettement aux Etats-Unis : en octroyant des crédits hypothécaires à des ménages non solvables, les banques ont fait le pari que la hausse des prix des biens offrirait une garantie contre le risque de non remboursement puisqu'elles pourraient saisir le bien immobilier en cas de défaut de l'emprunteur. L'inflation sur le marché immobilier les a incitées à prendre de plus en plus de risques.

Comme dans tous les phénomènes de surendettement des ménages ou des entreprises, la surévaluation de l'actif (bien immobilier ou fonds propres) a donc servi de collatéral à la dette. L'interaction entre l'offre de crédits bancaires et la hausse des prix sur les marchés d'actifs engendre des dynamiques instables avec auto-renforcement des évolutions, comme cela avait été mis en évidence par Hyman Minsky et Charles Kindelberger [8]. Le facteur prix est bien au coeur de cette instabilité financière intrinsèque car tous les actifs sont valorisés dans les bilans au prix du marché, conformément à la règle comptable du "mark to market" qui s'est imposée à la fin des années 1990 (valorisation de tous les éléments d'actifs et de passifs à leur valeur du marché dans la comptabilité de tous les agents économiques). Dans le cas des actifs immobiliers, cela crée une illusion d'enrichissement des ménages qui les encourage à s'endetter davantage pour consommer. La hausse des prix immobiliers a fortement accru la valeur de leur patrimoine, y compris rapporté à leurs revenus [9], alors qu'en réalité les ménages propriétaires de leur logement ne sont pas plus riches. C'est simplement le prix relatif des services du logement qui a augmenté : se loger coûte plus cher. Mais les banques et les institutions de crédit leur ont octroyé davantage de prêts puisque la valeur du patrimoine des ménages servait de garantie de leur solvabilité à la fois pour des crédits immobiliers et pour les crédits à la consommation. Cette sous-épargne des ménages s'est accompagnée d'un phénomène similaire du côté des entreprises non financières.

Avec le retournement du prix des actifs (immobiliers, financiers), les agents privés surendettés ont été contraints de se désendetter : les ménages ont augmenté leur taux d'épargne et diminué leurs dépenses de consommation, les entreprises ont réduit leurs investissements ou cherché à abaisser leurs coûts, notamment salariaux. Ce fort ajustement à la baisse de la demande risquait alors de conduire vers la spirale de la déflation, décrite par Fisher et par Keynes, puisque dans ce contexte la baisse des revenus des agents privés contrarie leur désendettement et les oblige à épargner davantage. Face à un risque réel de déflation, les gouvernements sont massivement intervenus, y compris en Chine (plan de relance en 2009) ce qui a permis un certain rééquilibrage économique avec une forte diminution de l'excédent commercial chinois.

Les conséquences du surendettement : le surendettement privé s'est traduit par une fragilité des banques

Par la suite, les banques ont été fragilisées par des pertes sur les crédits qu'elles avaient octroyés.

Jacques Le Cacheux note que le rôle des banques n'a pas été amoindri dans les économies développées contemporaines avec ce que l'on a nommé la "désintermédiation" du financement. Bien au contraire, les banques ont largement tiré profit du développement des marchés financiers, notamment grâce à la privatisation du secteur bancaire. Elles représentent aujourd'hui près d'un tiers des entreprises du CAC 40 et leur influence sur la valorisation boursière est énorme. Par ailleurs, les banques sont massivement présentes sur les marchés financiers, soit directement pour réaliser des transactions pour leurs clients ou pour elles-mêmes, soit indirectement lorsqu'elles prêtent de l'argent aux gestionnaires de fonds pour leurs opérations financières. Le crédit bancaire a fait un bond avec la multiplication des transactions financières et l'utilisation du levier de l'endettement, avec pour corollaire une explosion de l'endettement à court terme des fonds d'investissement, une véritable bombe à retardement en cas de défaut de remboursement de ceux-ci. Ainsi, le fonds spéculatif LTCM [10] avait 200 milliards de dollars de dettes à l'égard des grandes banques (la moitié de la dette de la Grèce !) et a dû être sauvé de la faillite en septembre 1998 pour éviter une crise financière et bancaire globale. La fragilisation du secteur bancaire en 2008 risquait donc d'affecter l'ensemble des marchés financiers, mais la gestion des pertes des banques a été beaucoup plus timorée dans la zone euro.

La divergence de conduite des autorités monétaires américaines et européennes face à la crise bancaire explique selon J. Le Cacheux pourquoi les crises sont plus durables en Europe. Aux Etats-Unis, la FED et le Trésor ont rapidement absorbé les dettes des banques par un dispositif à la fois de prêt en dernier ressort et de recapitalisation. Elles ont assaini les bilans des banques en rachetant massivement leurs actifs toxiques. Par ailleurs, les taux d'intérêt directeurs ont été abaissés rapidement et fortement (à zéro depuis septembre 2008). En Europe, la BCE n'a pas épongé les banques de leurs titres douteux en tablant sur la reprise des marchés. Sa politique monétaire n'a pas été aussi accommodante (le principal taux directeur n'est jamais descendu en dessous de 1%). La BCE a simplement assoupli les règles comptables et facilité l'accès des banques commerciales au refinancement par un allongement des prêts et un élargissement des titres éligibles en contrepartie des prêts de liquidité octroyés. Comme après la crise financière et économique de 2001-02, la politique américaine de baisse des taux et de nettoyage des bilans a permis le redressement rapide de la plupart des banques et le redémarrage de l'économie, tandis que la sortie de crise est plus longue en Europe.

Conclusion de la première partie

En somme, si les ressorts de la crise sont similaires aux Etats-Unis et au sein de la zone euro, les réponses apportées à la crise bancaire ont été différentes. L'origine de la crise est un surendettement plutôt anglo-saxon, mais le retournement à la baisse des marchés immobiliers ou boursiers a mis partout en difficulté les agents endettés car leur ratio d'endettement brut (valeur de la dette/valeur des actifs) s'est élevé avec la diminution du prix de leurs actifs. On voit que les effets de bilan et d'ajustement de bilan ont joué un rôle de premier plan dans la récession. Ceci conduit à souligner une fois de plus les limites de la théorie macroéconomique standard car celle-ci est incapable de saisir ces flux de dette brute et ces effets de bilan. En faisant toujours l'hypothèse (commode mathématiquement) de l'agent représentatif, elle raisonne en net et ne peut traiter du problème de l'endettement de certains agents au sein d'une économie, du rôle des banques et de la monnaie. Un monde économique construit sur l'hypothèse de l'agent représentatif avec anticipations rationnelles, comme dans le modèle d'équilibre général de Lucas, est un monde dans lequel tout le monde pense la même chose et agit de la même façon, alors que le monde réel dans les économies de marché est caractérisé au contraire par une hétérogénéité des comportements et une décentralisation des décisions. Les économistes ont réussi à établir les fondements microéconomiques de la théorie macroéconomique grâce à cette hypothèse au prix de l'évacuation de tous les problèmes de coordination, de répartition, d'opération financière, de bilan et de dette brute. Une théorie cohérente capable de rendre compte de ces phénomènes macroéconomiques, et qui puisse avoir la place qu'a eu la macroéconomie keynésienne de la synthèse néoclassique dans les années 1960 ou la nouvelle macroéconomie classique dans les années 1980-90, reste donc à construire.

Partie 2 : La crise de la zone euro

Notes

[1] Xavier Timbeau, "La très grande récession", blog de l'OFCE, 26/12/2011.

[2] Voir Jacques Le Cacheux et Eloi Laurent, "Zone euro: no future ?", Lettre de l'OFCE, 14 juin 2010.

[3] J. Le Cacheux et E. Laurent précisaient en 2010 (cf. note 2) qu'une dépréciation de l'euro profiterait davantage aux pays les plus compétitifs et les plus exportateurs hors zone euro : cinq fois plus à l'Allemagne qu'à la Grèce et trois fois plus à l'Allemagne qu'à l'Espagne.

[4] La croissance potentielle est le rythme de croissance soutenable sans tension inflationniste sur le marché des biens et du travail. C'est le taux de croissance maximal à moyen terme compte tenu des fondamentaux de l'économie (taux d'utilisation et évolution des facteurs capital et travail, productivité globale). L'output gap désigne la différence entre le niveau de production effectif et le niveau de production potentiel.

[5] On sortait alors de la période de "la grande modération", entre 2000 et 2007, une période de croissance mondiale forte, sans précédent historique, et non inflationniste.

Olivier Blanchard, "The State of Macro", Annual Review of Economics, vol.1(1), 2009. En ligne: NBER Working Paper août 2008. Trad. franç.: "L'état actuel de la macroéconomie", Revue française d'économie. Vol.24, n°1, 2009, p.3-40.

[6] La dette brute ne tient pas compte des avoirs des agents économiques. La dette nette est la dette brute moins la valeur du patrimoine détenu (actions, patrimoine immobilier, etc.).

[7] I. Fisher, "The debt-deflation theory of great depressions," Econometrica, 1933. Pour Fisher, toute crise s'explique par l'enchaînement suivant: spéculation et anticipations optimistes des investisseurs → surendettement → retournement des anticipations → baisse des prix sur les marchés d'actifs → liquidation des dettes et des actifs → spirale déflationniste. La théorie de Fisher a été affinée par Minsky dans les années 1980.

[8] H. Minsky, Stabilizing an Unstable Economy, Yale University Press, 1986 ; Charles Kindleberger, Manias, Panics and Crashes: a History of Financial Crises, Basic Books, 1989. John Kenneth Galbraith fait également une description de ce processus dans son essai sur la crise de 1929 (The Great Crash, 1955).

[9] Voir les travaux d'Atkinson et Piketty mettant en évidence l'augmentation du ratio patrimoine des ménages/revenu disponible aux Etats-Unis, au Royaume-Uni, en France, en Suède : "Top incomes: a global perspective", EconPapers, 2010.

[10] Après la crise financière russe en 1998, le hedge fund LTCM (Long Term Capital Management), spécialisé dans les opérations d'arbitrage sur les titres de dette publique, s'est trouvé dans l'incapacité d'honorer ses dettes. Au bord de la faillite, il a été sauvé grâce à une recapitalisation par la Réserve fédérale de New York, les grandes banques américaines et quelques institutions financières européennes, ceci pour éviter la faillite de ses créanciers et le risque consécutif de crise financière.